有钱人要不要设立家族信托?

有时候跟客户提起家族信托,客户会提出一些忧虑:“国内的家族信托还不成熟,做了会有风险。”“我买保险就可以实现家族信托的功能。”“我怎么设计我的家族信托?”……

问题其实很多,先回答前两个问题。

1、国内家族信托还不成熟。

家族信托是指信托公司接受单一个人或者家庭的委托,以家庭财富的保护、传承和管理为主要信托目的,提供财产规划、风险隔离、资产配置、子女教育、家族治理、公益(慈善)实业等定制化事务管理和金融服务的信托业务。

国内信托分为三种,民事信托,营业信托,公益信托,可能在客户看来,担心信托的不安全,应该是《信托法》中的营业信托,所谓营业信托,其实就是委托人将财产委托给受托人进行投资管理,做到财产的保值增值,实际上,财富管理是最早家族信托发展的最初、最基本的功能,但是这种功能发展到今天,已经远远不能满足家族企业的各种复杂需求了,因此民事信托更能贴近国外家族信托的概念,家族信托可以支持客户的生活、教育、医疗、养老、成员创业、家族公共活动、家族慈善,还能防挥霍,进行税务优化等等功能。

境外家族信托的确有更完善的法律体系,能将各种不动产——如古董、房产装入家族信托,为境外家族客户设置复杂的管理、保值增值方案,一种符合委托人需求、合法、并且设置相互制衡、能让家族财富永续传承的方案,是需要非常专业的律师团队、税法团队、财务团队的相互合作的,家族信托是其中的一项落地工具,它并不是万能,但是从19世纪晚期开始,富人们就热衷于使用家族信托作为财富传承的重要工具。如菲普斯家族的贝西默信托公司,至今服务了六代家族成员,并且依然为2200多名客户管理超过950亿美元的资产。

在中国,从2001年颁布《信托法》之后,我国的家族信托业务开始发展,国内高净值人士大大增加,至2021年底,中国高净值人群规模近300万人,拥有可投资资产规模将超过90万亿元。尽管在有些指引方面不清晰,但是家族信托对财富家族所面临的的重大风险,如继承风险、已经被不断地加以运用,并且越来越婚姻风险、代持风险、税务风险,家族信托堪称完美的避险方案,越来越多富人们已经意识到家族信托是可以为家族的持续兴旺作出贡献的。

首先,根据委托人的意愿,在设计好架构之后,家族信托可以做到资产隔离。《信托法》第十七条:除因下列情形外,对信托财产不得强制执行:

(一)设立信托前债权人已对该信托享有优先受偿的权利,并依法行使该权利的;

(二)受托人处理信托事务所产生债务,债权人要求清偿该债务的;

(三)信托财产本身应担负的税款;

(四)法律规定的其他情形。

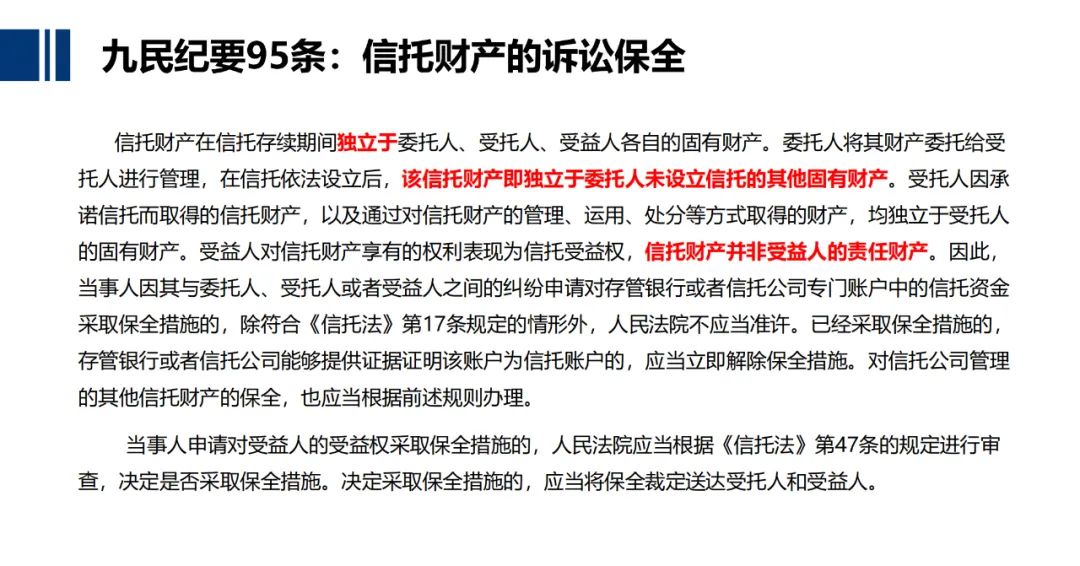

2019年最高院的九民纪要,也对信托财产的诉讼保全有所说明:

可以看出,合法设立的信托财产,在登记后,可以有效禁止强制执行,但不能恶意避债避税,不然也无法达到资产隔离的效果。国内外都有家族信托被击穿的案例,将非法获得的资产就算在库克群岛设立家族信托,一样被强制要求偿还债权人。

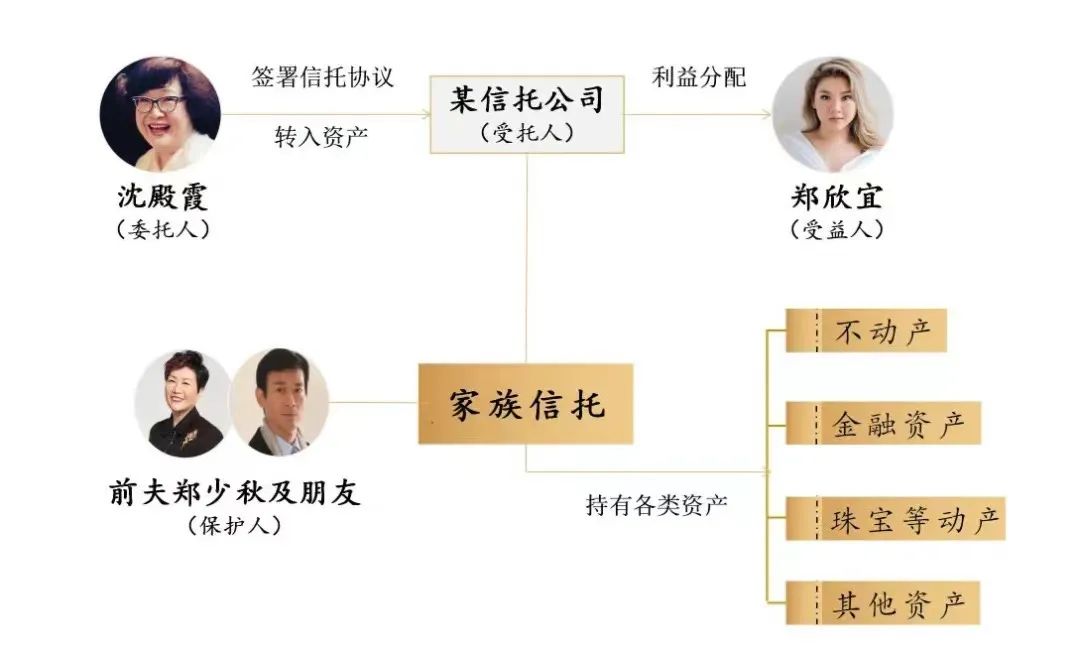

家族信托在防挥霍功能方面,是最得人心的,沈殿霞给女儿郑欣宜设立的家族信托,约定35岁后才能继承家产,在35岁之前,郑欣宜的确有时捉襟见肘,但是在35岁生日到来之际,她宣布要靠自己双手创造财富,暂时不会动用家族信托里的财产,沈殿霞的信托设立目的已经达到。

家族信托在防范婚姻风险方面也显得尤其重要,2012年龙湖地产董事局主席吴亚军离婚,因为做好了家族信托资产隔离安排,并没有影响到企业,龙湖地产上市前,夫妇二人股权已经分离,离婚案件丝毫没有影响到龙湖地产股价上涨。

2、家族信托不如买保险。

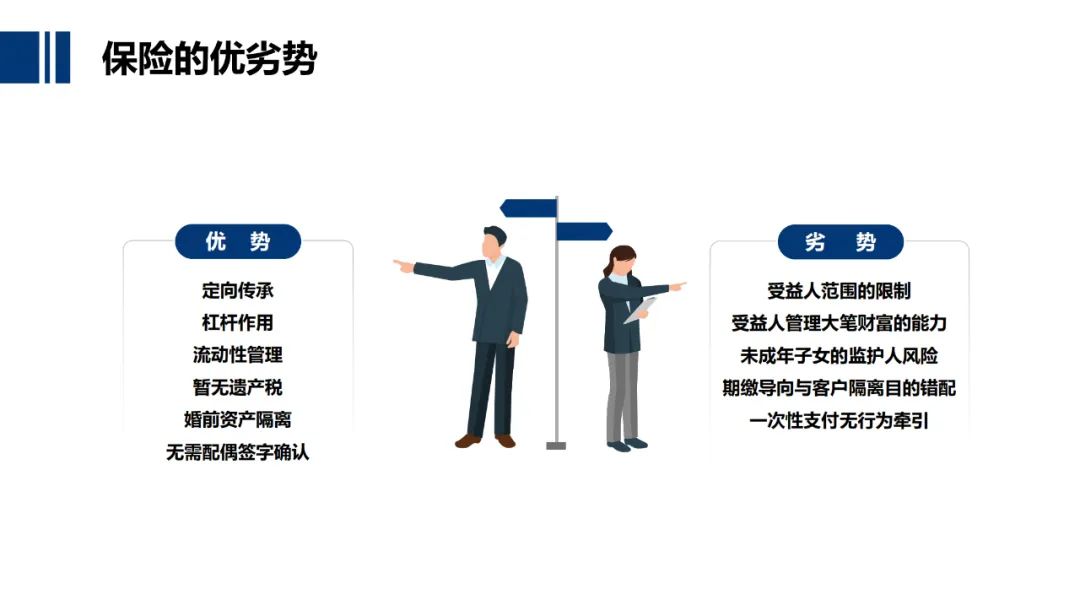

对于国内的保险销售,已经有非常成熟的销售体系和市场了,保险的重要性越来越为人所知,保险起点低,有杠杆性,也可以终生持有,也可以设立受益人,也是非常好的财产安排工具,保险品类很多,分红型、万能型、年金型保险、投连险,还有增额终身寿等等,“站着是一台印钞机,倒下一堆人民币”各种保险的理念已逐渐深入人心。不可否认,保险的确是一项非常好的财富传承工具,购买大额保单后,在传言要实施的遗产税中,也是可以当做到财富保值增值并且用于税收筹划。

那还有必要做家族信托吗?在投保人百年之后,财产交给受益人,这个没有问题,关键是,能否根据委托人的意愿,保证受益人能继续管理好家族企业,能继续享受富有生活,能防止挥霍,假如获得巨额财产后挥霍一空,或者出现婚姻风险,将违背委托人交接财产的意愿。再者,在实际案例中,浙江省高院曾在2015年发布《关于加强和规范对被执行人拥有的人身保险产品财产利益执行的通知》,规定某种情况下可以强制退保,虽然对浙江省高院的通知还存在不同的理解,但是这个问题的争议性已经出来了。

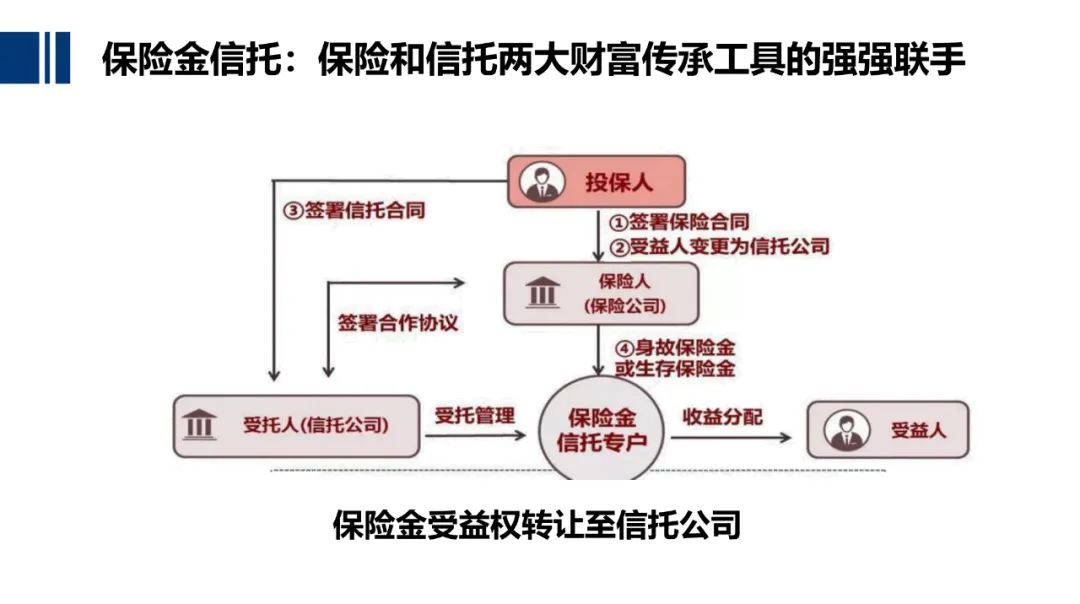

为了让买保险能达到客户希望的财富传承和风险隔离的目标,因此出现了两者结合的家族信托-保险金信托。

保险金信托优于普通保险的地方在于,在触发给付保险条件后,保险金进入信托,由信托公司进行管理这笔资产,再根据投保人生前意愿进行分配。保险金信托充分利用了家族信托的保护、隔离与投资管理的功能,为家族隔离出一块低风险并且能够在紧急情况下提供大量现金的资产,它是家族的基础保障财产,一般不会动用,而一旦极端情况发生,它能够保障家族成员的生活品质与各种基本诉求。

为了达到让家族财富继续增值防挥霍的效果,保险金信托需要在信托财产管理、财产分配安排和信托权利制衡方面进行定制,以最大化实现委托人的心意诉求,而且它比较符合一代尚在壮年、二代还比较年轻的家族,对这些家族来说,复杂的所有权安排和家族信托目的设计还为时过早,但是为了防止意外而提前安排保底资产却显得迫切,它的杠杆效应,有效降低了设立家族信托的资金门槛,如100万交5年的保险产品,即可设立保险金信托,在家族信托的诸多功能之中,保护和隔离功能是它的核心,越来越多的年轻富人正在选择保险金信托作为家族信托试水方案,以便为将来设置更加复杂的家族信托积累经验。

其实除了以上问题,各种问题都有,而且亟待解决,例如,如何将股权放入家族信托?如何实现税务优化?做了家族信托是不是一劳永逸?如何保证家族信托的资金能永远只拿利不拿本,从而保证水源充足?总的来说,家族信托是一个长期的筹划过程,需要慢慢探索,但是国内家族信托一定会遍地生花,成为富人们最重要的财富传承工具,让我们拭目以待。