“全国小微看泰隆”:模式为何难复制?

来源 | 零壹财经

作者 | 李薇、申恒宇

2021年12月末,央行从公布降准、支农、支小再贷款利率下调,再到时隔20个月宣布降息,一系列“组合拳”展现2022年货币政策基调,继续加大对于实体中小微企业的扶持力度。谈及小微,民间一直盛行着一句谚语——“全国小微看泰隆”,位于浙江台州的泰隆银行已迎来28周年,平均年龄29岁、户均贷款33万元成为其核心标签。

然而,这家采取“人海战术”的小微特色银行,能否适应数字化转型的纯线上变革?“小而美”的发展路径如何链接金融科技?在疫情冲击下,开拓小微客群也面临着数字鸿沟的头等难题,如何使泰隆经验复制全国,引发业界探讨多年。

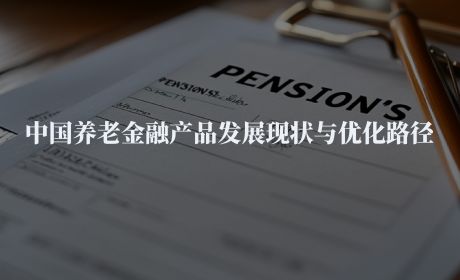

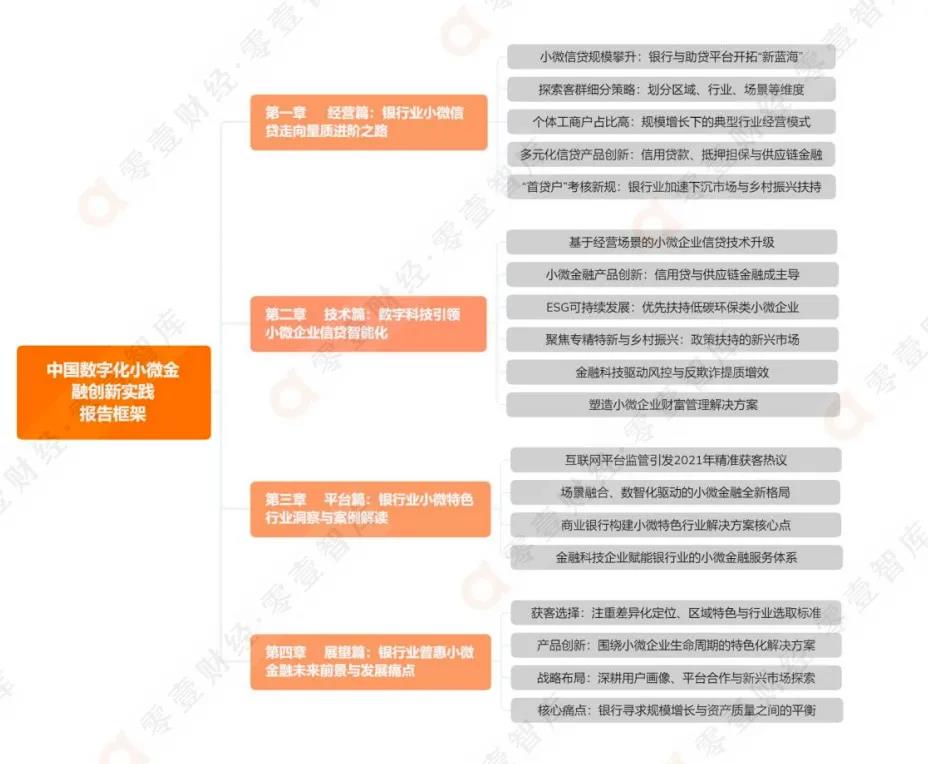

回首2021年全年,零壹智库将其定义为“科技驱动的小微金融爆发年”,本篇为该系列的第二篇,此前曾发布了《从年末降准组合拳,看2022年小微信贷主线》,今后将围绕监管政策、典型银行策略、数字供应链金融、专精特新、产业互联网等维度展开解读。同时,2022年1月即将发布《中国数字化小微金融创新实践报告》,如有特色实践案例推荐,欢迎留言探讨交流。

图 1:《中国数字化小微金融创新实践报告》研究框架

一、浙江本土小微专业银行:28年成长史,立足微贷精细化管理

百年不遇的疫情事件,使全球各国均深刻意识到小微客群所面临的资金断裂危机,因此各省市在2020-2021连续两年持续加强对于普惠小微金融的扶持力度。零壹智库研究发现,地处江浙地区的中小商业银行,构建出独特的小微金融服务模式。尤其是浙江省2家本土中小银行——台州银行与泰隆银行,成为银行同业机构争相学习的榜样。

1.泰隆银行PK台州银行:浙江系中小银行的小微成长路

两家银行的共性在于总部均位于台州市,并且诞生于上世纪90年代。其中,台州银行成立于1988年,泰隆银行成立于1993年,均由信用社改建而成。尽管泰隆银行设立时间延后了5年,但其注册资本30亿元,已超越了台州银行的18亿元。此外,一个值得关注的现象是,2021年招商银行增持了台州银行的股份,从侧面验证台州小微经济体的特色价值。总体来看,两家银行的业务体量十分接近,但在小微信贷技术运用、产品创新方面,泰隆银行更为出众,因此本文重点解读泰隆银行的小微生意经。

表 1:台州银行与泰隆银行发展综述(单位:亿元)

说明:鉴于泰隆银行目前对外披露口径均为28周年,统计时间为最早信用社的成立时间,并非重组设立时间。为了保持成立时间的一致性,两家银行均选取最早信用社的成立时间。

尤其是泰隆银行曾入选央行出版的《中国小微企业金融服务报告(2018)》一书,它构建的“三品三表”“社区网格化”小微开发技术深受业界好评,并吸引众多同业机构交流学习。究竟这家银行有哪些独门秘籍?如何凭借着利润微薄的小微金融业务,赢得监管层的认可?同业机构能否借鉴采纳?本文将展开全面解读。

图 2:泰隆银行小微金融服务案例入选央行专题栏目

2.泰隆银行核心竞争力:平均年龄29岁,人均单户贷款仅33万元

回顾泰隆银行的成长史,这家银行成立于2006年6月,目前发展为全国知名的普惠小微金融标杆银行。此前在2021年6月28日,泰隆银行迎来了28周年,并且在2021年度全球银行1000强排名中,入选第391名。凭借着浙江民营经济体众多的资源禀赋,该行积累了丰富的小微信贷经验并形成独有的风控文化。

零壹智库探究发现,泰隆银行最新披露的财报截至2020年末,数据显示该行发放普惠小微企业信用贷款210.26亿元,支持小微企业3.63万户,均位居台州当地法人金融机构第一。在一个月前,泰隆银行披露了一组小微企业信贷额度数据——约99%的客户贷款金额在500万元以下、95%的客户贷款金额在100万元以下,民营企业贷款占比99%以上,涉农贷款占比53%,户均贷款只有33万元。

此前,央行发布的《中国小微企业金融服务报告(2018)》显示,泰隆银行截至2018年末的户均贷款仅29万元,3年时间该行的户均贷款仅增长了4万。相比一批全国性银行动辄数十万、上百上千万的贷款规模,泰隆银行在“下沉”路径上,为中小银行指明了差异化布局的经营方向,后疫情时期该行深化推进“社区化、数字模型化、移动便利化”的战略布局策略,具体发展特色总结如下:

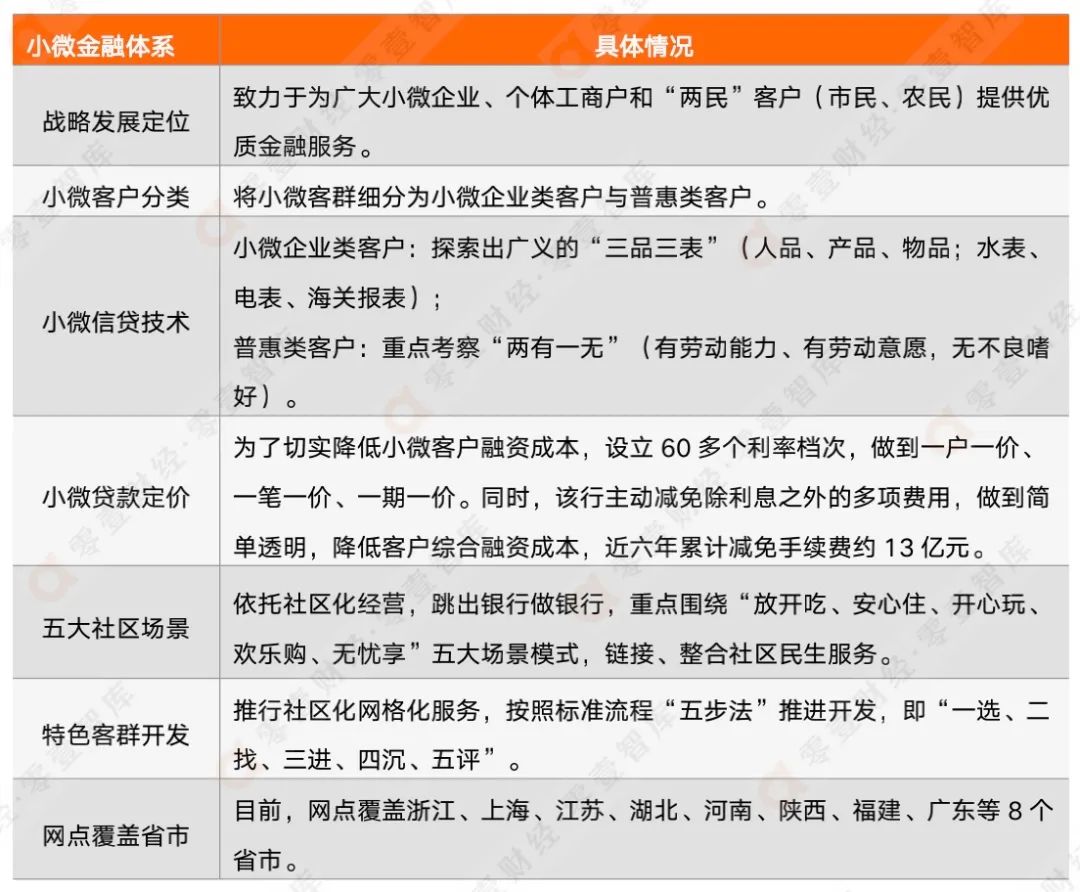

表 2:泰隆银行战略定位与小微金融服务理念概述

在员工构成上,泰隆银行在2020年报中披露,在岗员工10570名,大多数属于80后、90后乃至00后员工,管理干部也更为年轻化。此后在2021年下半年,该行披露其全体员工平均年龄为29岁,目前已覆盖了8个省市的400多家分支机构。按照2020年扶持3.63万户小微企业来测算,平均每名员工服务的企业为3.43家。鉴于小微企业缺乏财报、经营不稳定的风险特征,泰隆银行在小微信贷方面采取“人海战术”,必须通过大量的线下走访与构建独特的小微信贷技术,才能保证信贷资产质量可控。

位于台州市的泰隆银行,普惠小微金融实践经验之所以闻名全国,离不开多重政策扶持。2015年12月,国家宣布建设台州市小微企业金融服务改革创新试验区,自此形成了可推广的小微金融服务“台州模式”。然而,需要指出的是,全国只有一个台州,并非其他省份都能够复制。江浙与东南沿海地区由于国企数量较少,因此银行业只能大力扶持民企,并且需要非常密集的人力支持信贷三查,很难真正实现小微信贷的纯线上运作。目前,一批金融科技公司探索30万以下的单户贷款,主要以个人信贷的模式开展,借款者并非全部在线上提供商贸交易流水,进而导致小微信贷业务难以真正数字化,依旧需要线下人工调查审核。

二、经营战略启示录:数字化困局难解?人海战术如何增效益?

相对于国有大行与全国性股份制银行,中小银行在科技队伍、系统开发以及资金投入等方面,综合竞争力往往处于劣势。借助金融科技,小微信贷服务的部分环节流程实现线上化,但整体云端布局仍然较为有限,以泰隆银行为标杆的一批小微特色专营银行难以实现数字化转型。究竟数字化的痛点症结在哪里?为何小微信贷业务执着于“人海战术”?下面零壹智库试图从上市同业银行对比、业绩表现、区域税收等角度解读,纵观泰隆银行的小微金融业务扩张与可持续发展难题。

1.泰隆银行PK上市中小银行:资产规模处于劣势,净利润尚可

零壹智库选取2020年疫情后A股上市的5家中小银行,从总资产规模来看,泰隆银行在2021年3季度达到2911.24亿元,仅超越了瑞丰银行的1377.12亿元,可见户均贷款33万元的资产规模相对处于劣势。而在净利润方面,泰隆银行在3季度达到25.73亿元,仅次于沪农商行76.68亿元、重庆银行40.69亿元,可见小微金融这种商业模式的增量拓展慢、利润水平高的发展特征。

依托线下人工走访、社区化、网格化运营的小微信贷开发模式,决定其难以像全国性银行与金融科技公司一样,完全借助科技平台来实现智能信贷,人力投入成本较高。因此,其他银行看到泰隆银行在小微领域的突出成就,但并非大规模复制借鉴,正是源于人力投入成本的考量。

表 3:泰隆银行与5家A股上市中小银行的发展对比(单位:亿元)

2.资产规模基数低,存贷比已经超越90%

在资产规模上,泰隆银行从2017年的1432.56亿元增长至2021年3季度末的2911.24亿元,从绝对值上实现了翻倍,但源于其贷款基数较低。同时,泰隆银行的存贷比非常高,2016-2020年连续五年的时间内,除了2017年为89.8%,其余4年存贷比均在90%以上,尤其是2016年高达97.1%,2020年回落至92.41%。这一指标甚至超越了部分互联网银行,因此更应注重多元化布局。鉴于此,如何推进轻资本、多元化转型,是摆在泰隆银行面前的棘手难题,此外也需要探索更多的数字化手段,实现提质增效。

图 3:2016-2021年3季度泰隆银行资产与存贷款规模(单位:亿元)

3.营业收入稳步复苏,净利润2020年展现负增长

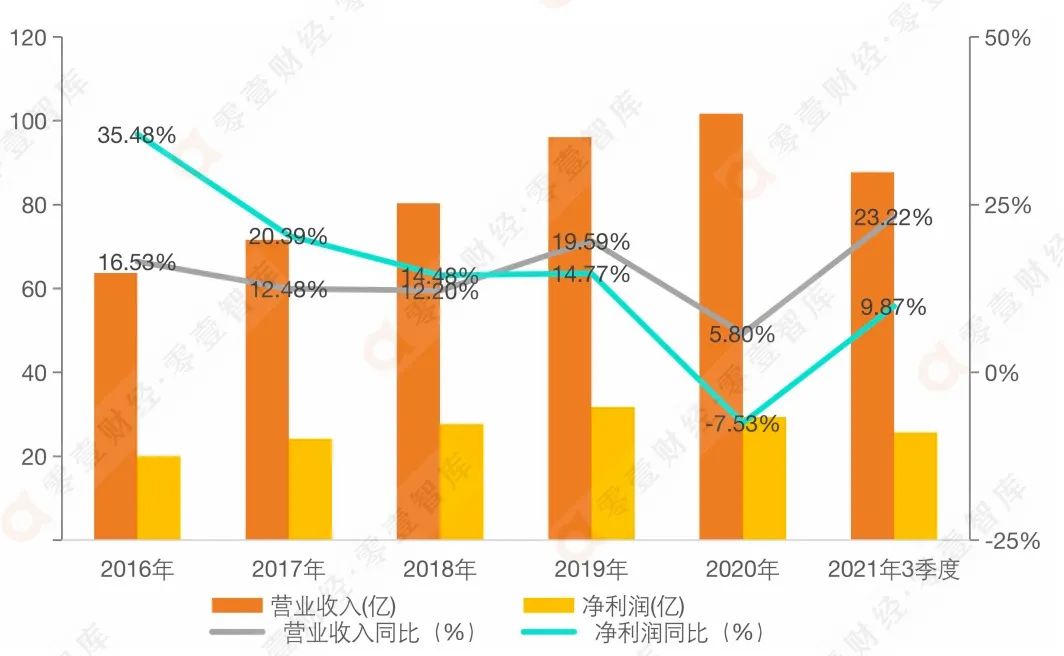

观察泰隆银行2017-2021年前三季度的2项主要业绩指标,即营业收入与净利润,发现近6年的净利润增速整体处于下滑状态,波动幅度较大。在营业收入上,泰隆银行整体保持稳定,2021年3季度末达到87.77亿元,同比增长23.22%;而在净利润上的波动较为剧烈,同比增速从2016年的35.48%下滑至2018年的14.48%,此后2020年疫情进一步降至同比负增长7.53%,2021年3季度回升至9.87%。由此可见,小微企业群体受经济周期与突发事件影响巨大,由此也极大考验着这种业态的可持续发展能力。

图 4:2017年-2021年3季度泰隆银行营业收入与净利润(单位:亿元、%)

4.破题“人海战术”:设法进一步降贷款成本,寻求低税收占比城市

台州地区属于民营经济体最为聚集的地带之一,包括泰隆银行与台州银行在内的本土中小银行,在本地的网点分布密集,因此线下沟通比线上远程服务往往会更为高效省时。身处后疫情时期,从可持续发展的角度来看,银行也应进一步降低贷款成本,从而提升自身的利润空间。零壹智库从信贷成本因素考量,选取风险成本这一维度,大致估算泰隆银行与台州银行近年来的不良率均为1%左右,同时资产减值损失/贷款大致不到1%,将两家银行的信贷风险成本进行比较。

直观来看,台州银行的风险成本一直处于低位,泰隆银行稍高。截至2020年末,泰隆银行的信贷风险成本率为0.91%,台州银行则为0.81%。今后通过加大科技投入,以此置换风险成本,将小微信贷成本进一步降低,将成为“人海战术”下提升中小银行利润率的主要路径,并且保证信贷风险可控。

图 5:2017-2020年泰隆银行与台州银行信贷风险成本率

说明:2021年两家银行均未披露资产减值损失数据,因此数据选取2017-2020年连续4年数值。

在数字化转型探索上,泰隆银行最新推出了一个对小微客户提供综合服务的线上平台——“鲤想会”(Dream club),该行规划将此打造成为连接银行与企业、企业与企业的小微企业生态圈。在“生意经”版块,为小微企业提供品牌宣传和推广、典型商业案例传播和推介的渠道,今后展开管理咨询、EPR信息化、企业社交,还实现上下游资源共享、投融资、技术专利对接等服务。借助这些手段,进一步降低贷款成本。

此外,减税降费一直是国家扶持小微企业的主线。江浙地区的部分城市在税收方面,所占GDP比例相较其他城市略低,这些城市的实体小微客群经营环境相对较好,并且政府扶持力度大,尤其是税收占比在15%附近的城市值得重点关注,银行通过拓展这些优质地区来进一步降低获客成本,实现小微业务降本增效。

表 4:江浙地区主要城市2021年第3季度税收与GDP占比(单位:万亿、%)

三、小微金融产品体系:“纯小微信贷+绿色低碳+供应链金融”特色组合

作为一家具备小微金融发展特色的专属银行,泰隆银行的核心竞争力体现在产品端,因此本文简要梳理其产品体系,为同业机构提供借鉴启示。从该行2020年报披露的信贷担保方式来看,不同于多数银行的重担保、重抵押模式,泰隆银行的保证类贷款占比高达85.96%,抵押类贷款占比仅为8.95%,充分彰显“地缘、人缘”的区位优势,也明显看出上万名员工采用“人海战术”的线下走访调查特征。

表 5:泰隆银行2020年贷款担保方式及其占比

整体来看,泰隆银行的小微金融产品分成3个部分:一是纯小微信贷类产品;二是绿色低碳类融资产品;三是供应链金融产品。从官网产品介绍与数量构成来看,以纯小微信贷类为主,譬如支持农户的“易农贷”、服务小微创业者的“创业通”“电商贷”以及重点发展科技型小微企业的“知识产权质押贷款”,具体产品体系如下:

表 6:泰隆银行纯小微信贷类产品体系

在绿色低碳信贷产品方面,泰隆银行开发了“长青贷”产品,目标客群为节能环保、清洁生产、清洁能、生态环境产业等绿色领域的实际生产经营活动的个人或企业。同时,在风控策略上,该产品实行新老客户区分的审核机制,即老客户三小时、新客户三个工作日获得明确答复,采用信用、担保、抵质押组合的方式,并要求主营业务突出、企业信用良好。各分支机构也开发了对应的创新产品,譬如台州银行,推出“绿能贷”“橘子贷”“回收贷”等特色信贷产品以及排污权抵押、林权抵押、碳排放权质押、商标权质押等新型融资方式。

在供应链金融产品方面,泰隆银行主要发展贸易金融相关业务,具体包括订单融资、打包贷款、出口商业发票贴现、福费廷等产品。同时,在国际结算方面,包括信用证、汇款、托收等产品,此外涉及保函业务。小微企业客群已经融入供应链金融体系之中,借助金融科技来贯穿核心企业的上下游批量中小微企业群体,今后将成为深度赋能小微企业经营发展的进击之路。

四、总结

“全国小微看泰隆”这句直白的话语,见证了泰隆银行28周年的发展历程与小微金融特色优势。该行独创的“三品三表”“社区网格化”小微开发技术,引发同业机构与监管层赞扬,户均贷款仅33万元也彰显其普惠金融定位。然而,值得注意的是,员工数量上万、依靠“人海战术”形成的泰隆模式,目前处于“小而美”的发展阶段,也得益于台州小微金融试验区的资源禀赋,但难以在全国复制。在金融科技运用与线上化转型方面,该行尚未形成重大突破创新,依靠传统的线下人工走访需耗费大量的人力成本。

相比近两年A股上市的中小银行,泰隆银行的资产规模总量并不占据优势,但净利润水平相对较高。面对数字鸿沟难题,今后更应加快数字化建设步伐,将数据思维武装银行,塑造出可复制、可持续发展的领先商业模式。

+++ END +++