四月财富思享会回顾 | 《赚上100万不是梦》作者见面会干货分享

2023年4月28日下午,由财策智库、IfFP 学院联合主办,音昱听堂独家支持的财富思享会之《赚上100万不是梦》作者见面会圆满结束。本次活动荣幸邀请到了书籍作者、IfFP首席学术官Dr. Felix Horlacher(费利克斯•霍拉赫博士)为我们做精彩的现场分享。(以下内容根据Dr. Felix Horlacher演讲内容编辑,供大家参考交流)

PART.01 精选内容

以投资多样化来分散投资风险

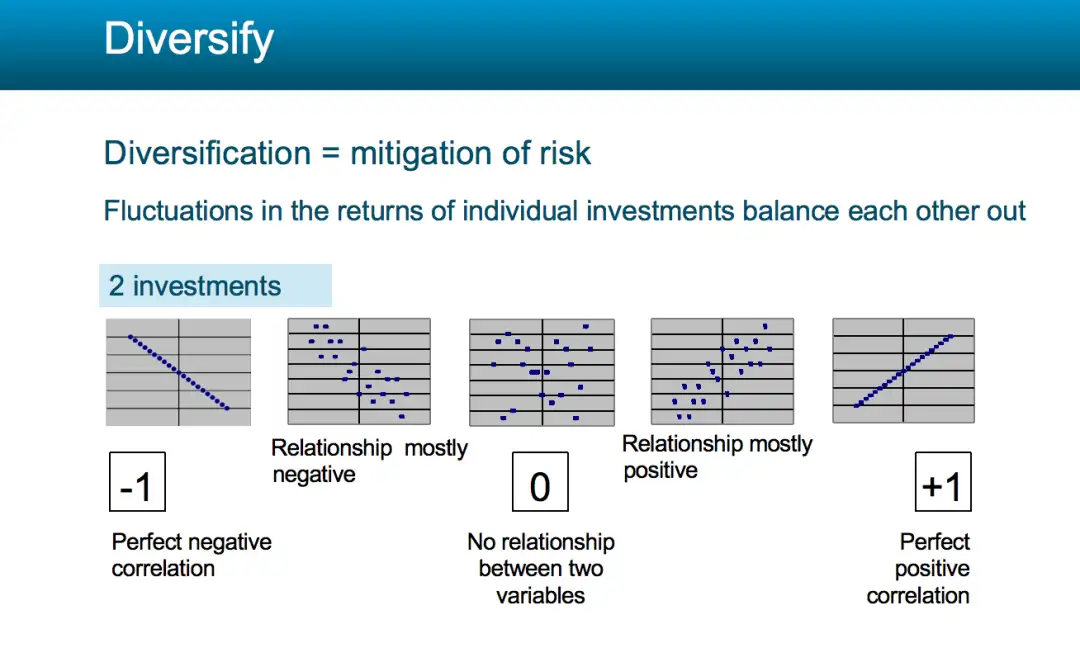

众所周知,投资多样化可以减少风险。想象一下,你现在只买了一支股票,而且这个股票的价格波动是一条不规则的曲线,那么你很有可能会不喜欢它,因为它的风险太高。然后当你拥有两支不同的股票,它们的走势又呈现出不同的两条曲线。如果每支股票你投入的资金为50%,在这种情况下,你整体的投资回报其实是趋向稳定的。

针对上述这种情况,如果有两支股票,你在投资的时候,它们之间的风险就可能会出现对冲,正确的投资情况也应该是这样的,即所谓完美的风险对冲,一个投资上升,另一个下降,最终的收益却趋于平稳。还有一钟情况,就是你有一个相对完美的投资组合。在这个组合当中,有的时候正相关多一些,有的时候负相关多一些,或者是没有相关性,最终结果会让投资者在对冲风险的同时,还能收获到不错的回报。

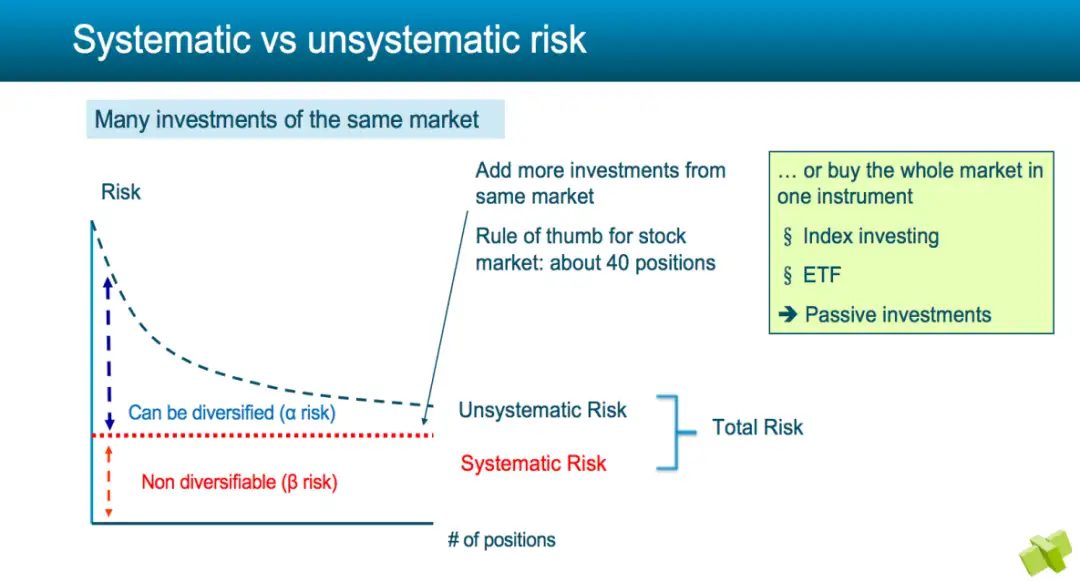

假设有一张图,横轴是股票的数量,纵轴是投资风险,想象从左边开始,你在你的投资组合中加入越来越多不同的投资,那么就会出现这样一条曲线:你会看到风险会降低,你的投资组合中的平均风险也会降低。举个例子,假设你投资A股,若想拥有一个较高的投资水平,你可能需要把所有的A股里面的五千多只股票全部买下来。如果是这样,那你承受的风险就不是一只股票的风险,而是整个股票市场的风险,这个风险我们称之为系统性风险。

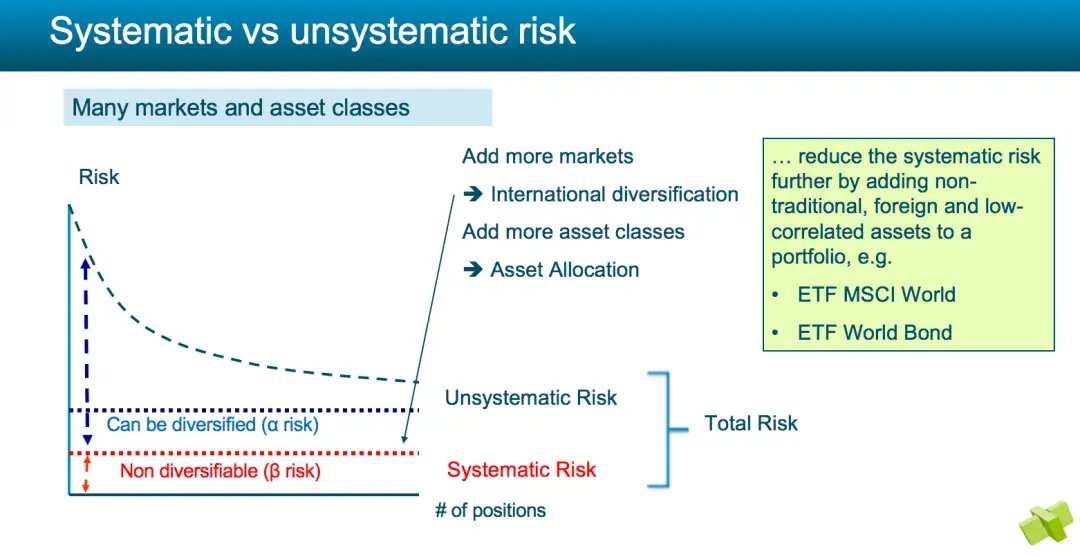

如果不是的话,那就是每个股票的一个风险,系统性风险越高,那么个股的风险就越低。在实际操作中你不需要把所有股票都买下来,你如果能够买各行各业大概40个左右股票,基本上可以让你的风险降到很低。如果你想完全避免个股带来的风险,你可以买代表整个市场的指数型产品,还可以买代表A股的ETF产品。同时,你也可以去投资美股、港股等国际市场,这样你所承担的风险就是一个综合的、国际的股票市场的风险,或者更进一步,你将投资的资产类别进行多元化,这样也会分散你的投资风险。

所以我的建议是:系统性的风险是无法避免的,所以要尽量通过多样化的投资来避免非系统性的风险。

以长期投资理念贯穿投资策略

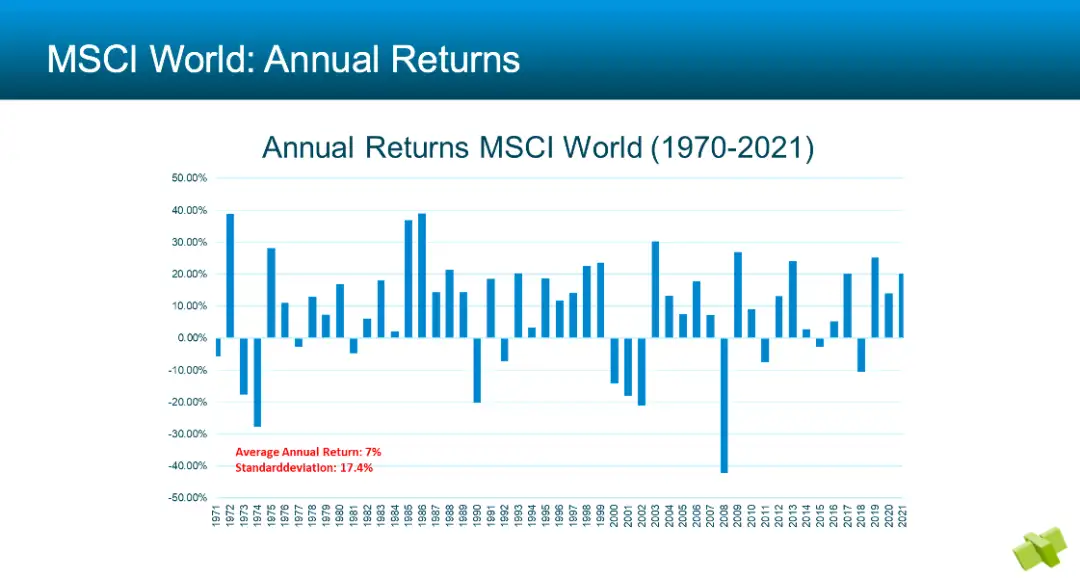

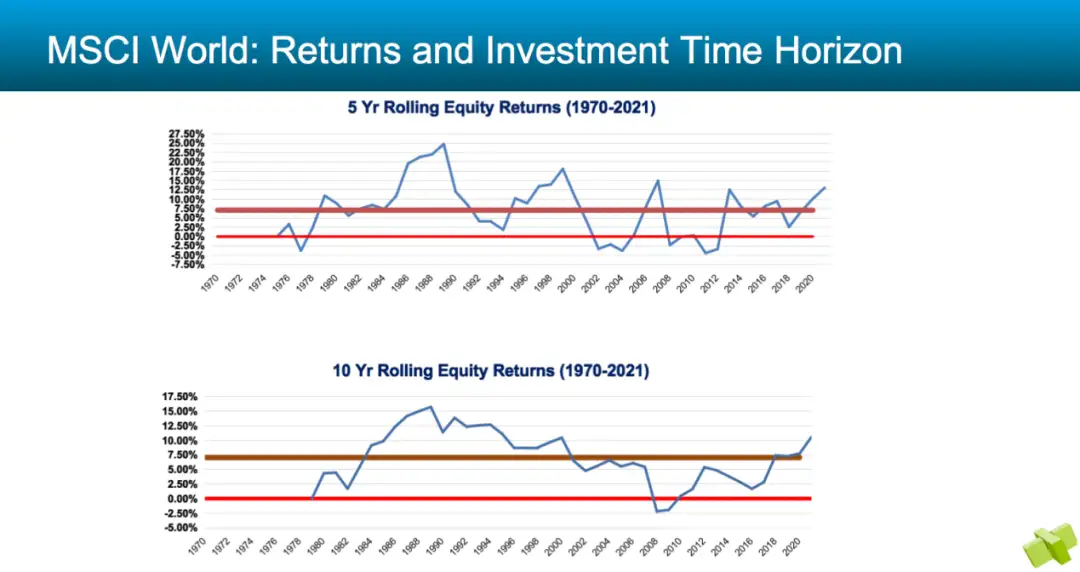

关于投资的长短问题,可以先看一个具体案例。我们可以通过MSCI指数了解到,它代表了全世界的股市情况,它的时间跨度比较长。如图,从1970年到2021年五十年的时间里,最好的一年它的回报率达到40%,最差的2008年亏损甚至超过了40%。所以可以看到,最高的盈利和最大的亏损之间的幅度是相当大的。

时间跨度放短一点来看,从1975年到1979年5年的时间里,平均回报率大约是7%。所以在过去的50年当中,按照5年的展期收益来计算,它的回报率还是不错的。也就是说,如果你进行一个为期五年的投资,那么整个投资收益波动的幅度会相对较小,然后再看以十年为投资期,它的波动情况会变得更小,也就是说你做一笔十年的投资,你亏损的可能性会非常低,大部分的情况下都是盈利的。

但是,这让我想起了有些投资者,他们投资的原理是根据周期进行周期性的投资。比如说2008年金融危机时,很多投资者就恐慌性的抛售,如果那些人在08年时候没有抛,而且放十年的话,他们可能还是盈利的。这样一种分析的方法,对任何一个市场都是适用的,包括假设你的投资期是1年,你最高的回报率能达到60%,最低的亏损是-43%。如果你的投资期限是二十年的话,那最好的回报率是18%,最低的也有4%。所以,短期来看也许是一项有风险的投资,长期来看,它反而可能会成为一个安全的投资。

投资要尽量做长期投资。从长远看,你持有它,并长期把它放在你的投资组合中,它的收益是相对稳定的。同时,也要做一个财富规划,在这个规划中要涉及到你短期、中期和长期的投资计划,要去考虑近三年、十年、二十年的投资规划和投资品种,用长期的眼光来看待自己的资产收益,因为有些投资品种在短期来看是有风险的,但是把期限拉长后,它的风险又会降低。

因此,要先给自己确定一个目标,然后基于目标进行投资以及使用恰当的投资策略,明白应该在哪些品种上面来做投资。这种投资并不是先考虑你要挣多少钱,你先要考虑的是你人生的一个规划是什么样的?在哪个阶段你需要有怎么样的一种计划?需要从短期、中期和长期进行全局考虑的同时也要根据具体的情况适时做出调整。

减少交易频次以把握最佳机会并降低风险

很多人都想在投资的时候迅速富裕,而且希望风险很小,甚至没有风险。这样的想法是不可行的。那么,我想快速积累财富,同时我又不想冒险的话,应该怎么办?

这首先要考虑一个问题:如何能够得到比较好的收益,同时减少风险呢?实际上风险在金融行业里面指的是一种没有达到预期的回报。假设你期望在未来的十年里每年的投资回报是10%。这里会出现两种情况:第一种,每年的投资回报都是10%;另一种情况是,第一年的回报是7%,第二年是20%。这里面就和你预计的回报率有一些偏差,当这些偏差出现的时候,你就会发现你对这个期望值是比较失望的。实际上刚刚所解释的这些东西,就是在金融行业当中,我们对于风险的一个定义,即风险是指我们收到的投资回报与我们预期的回报不同的可能性。

比如说,频繁买进卖出会错过买入的最佳时机,错过了最佳的买入点,这个影响是巨大的。以美股市场为例,从2001年到2021年二十年期间,如果你在01年买入并持续持有,到了2020年把它卖出, 二十年后,你可以达到7.5%的投资回报。如果你在这20年当中,频繁地买进卖出,可能就会错过一些最好的机会,这样的话你的投资结果只有3. 4%,你最终这20年的投资结果就是你亏损了一半的投资回报。

那我们如何能够在最佳的时间点上买进以及最好的时间点上卖出?首先,在最高点买入,在最低点卖出是一种风险,应该避免这种风险。我们可以把投资的金额分成四到六份,一份一份有计划的进行投资,也或者每个月就用一小部分资金来买入,并在六个月之内完成。同样,为了保持这个主动性,在卖的时候也是分阶段的来进行,每个月卖一部分。这样减少自己交易频次的行为,会逐步帮你降低风险,这就是我们常说的“定投”策略。

总结一下,风险是可以计算的,但是不确定性无法计算。也许你知道《黑天鹅》这本书,它里面就有提到,风险是无法计算的,对于一些无法预料的事件,你根本就不知道它什么时候出现,所以就无法去做相应的计算。这里面就有一个问题,我们知道它有可能再次发生,但我不知道它会在什么时候发生。

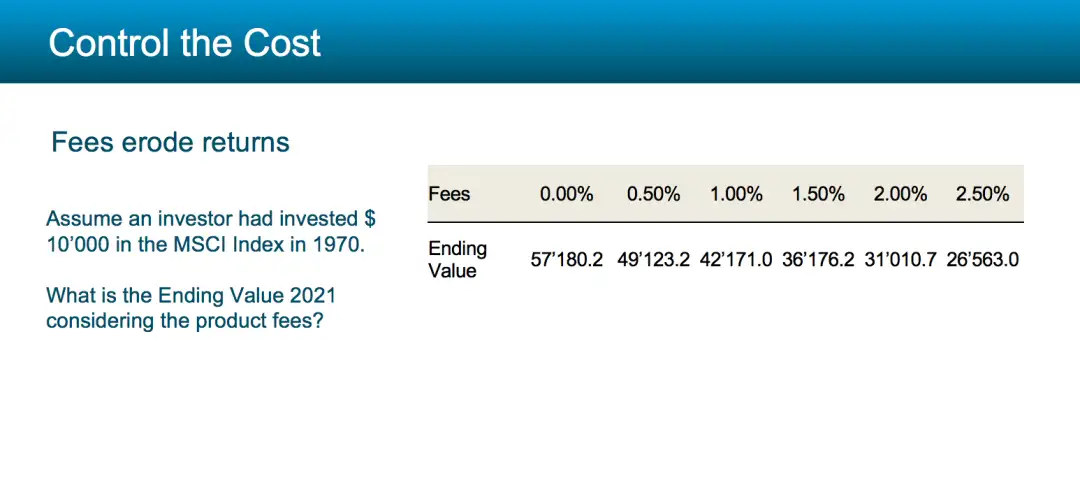

学会控制成本并见贤思齐

通常情况下,大部分投资者都会忽视费用成本对于最终投资结果的影响。如果说一项投资每年会产生1%的成本,这听起来似乎不是什么大问题。但当你长期来看, 它就会是一个很大的问题。举个例子,一个投资者在40年前买入了某个产品,如果在这个过程中不涉及管理费的话,他到了结束投资的时候,收益可能会很高,但如果有管理费,那么这笔管理费总额可不容小觑。所以你在选择投资品种方面,应尽量选管理费比较低的品种,节约一些可控的成本,日积月累后就会为你省下一笔巨大的支出。

他山之石,可以攻玉

投资者应该多向那些历史悠久的知名家族学习投资经验,比如洛克菲勒家族、罗斯柴尔德家族以及图恩与塔克西斯家族等。如果你仔细看他们投资的资产类别,你会发现他们主要有三类:一个是股权,一个是不动产,还有就是贵金属。这三类看似是非常基本的实物资产,实则代表了资产所有权。所以从长期来看,投资者或许应该更倾向于这些有形资产的投资。

PART.02 角色扮演

投资新手:我手上有些钱,但不知道如何踏出投资的第一步,所以现在我应该如何科学地规划自己的理财之路?

Dr. Felix:您应该先问自己两个问题。第一个是,你最多可以接受损失多少本金?投资新手:一半。Dr. Felix:如果是50%的话,那你就是偏好高风险的投资。Dr. Felix:第二个问题是,你准备用多久来进行投资?投资新手:一年左右。Dr. Felix:有鉴于你的风险偏好以及对流动性的需求,我会建议你一半的资金投在股市,但根据近年来的市场表现,你可能在一年后损失20-30%本金。所以,你的另一半资金可以考虑进行银行储蓄,以对冲股市给你带来的风险。

此外,对于投资新手,我比较建议采用比较被动及保守的策略,就是投资ETF产品。

客户经理:我的客户经常问我,有什么好的投资策略,可以使我的资产持续增值?对于这个问题,我应该如何专业地回答他们?

遇到这样的问题,我们不能只谈产品,而应该谈更多客户的个人及需求,即KYC。并且告诉客户单一产品无法满足所有需求,我们需要的是多样化投资。基于KYC,客户经理还要提供一个完整的资产配置方案或建议,并告诉客户如何执行这一配置计划。如此,我们才能在配置类别中谈及具体的产品。

同时,因为兼顾了咨询顾问的角色,我们在介绍资产配置方案和所涉及的产品时,还要尽可能介绍其优缺点。尽管这样做会比单纯的产品销售花费更多时间,但你将会以专业能力收获一位忠实客户。

某中产:我自己涉猎投资已有几年,前几年环境形势不好,亏了一些钱,现阶段我打算稳扎稳打科学投资,我应该如何去投资、跑赢通胀?同时,我应该如何去发现投资中的风险,更好地规避风险呢?

过去的亏损对于未来的投资并无太大指导意义。如果你的主要目标是财富稳定增长及跑赢通胀,那么可以向那些历史悠久的知名家族学习投资策略,即投资于不动产、贵金属和股权。这也是他们可以穿越风险、保护财富的策略方法之一。当然也需要提醒各位,通胀是长期存在的,而且通胀速度可能会高于投资回报率,所以我们一定要坚持长期策略。

高净值:我已经通过投资有了一些收益,但远远不够,我需要复利增长,应该从哪些方面去调整自己的投资策略或配置组合?

首先你要对自己的资产配置比例有清晰的概念,如何合理地将资产分配其中。第二,可以建立自己的“核心+卫星”资产配置体系。例如,你的核心资产是MSCI指数产品,它是被动型的,而你的卫星资产是由客户经理来帮助你进行的主动投资机会,如股权投资、另类投资。需要注意的是,这些投资更多地需要考虑经济长期因素和趋势,如地缘、人口,如果老龄化是趋势,那么我们可以寻找更多医疗保健方面的投资机遇,如果是气候及能源问题,那么我们可能会注重新能源产业机遇。

“核心+卫星”资产配置体系在很多大型金融机构——如养老基金、保险公司中有所应用,并且已经应用数十年。通常他们会配置70%-80%资产在核心部分,20%-30%在卫星部分。家族办公室在此体系上的配置可能会达到各50%。

企业家:比起资产增值,我更偏好于资产保值,所以有什么好的建议可以给到我?

企业家需要留意的是“风险”,例如流动性风险、企业经营中的法律风险等,如何能保障“我”的业务不受影响、财富得到保全。鉴于企业家需求非常广泛,所以我们会通过家族办公室来服务和帮助他们应对。例如,在家族办公室所提供的服务中,就包含了法律服务、税筹咨询服务、继任者计划、家族财富管理等。包括刚才提到的资产配置话题,都是企业家面临并在家族传承过程中需要面对的挑战。

PART.03 精彩瞬间

投稿及合作:xiaoyao@caifuguanli.cn

【财策智库 WEALTH PLUS】财富管理行业的学习分享及资源整合平台,微信公众号内搜索“财策智库”即刻关注!