转型的最后一公里|2021年资产管理行业行为展望

✣

摘要

按照资管新规要求,2021年包括我国银行理财/信托在内的资管机构运作将从过去资金池转向净值型模式。当下中国资管行业也处于跃然再起的阶段,这体现在:

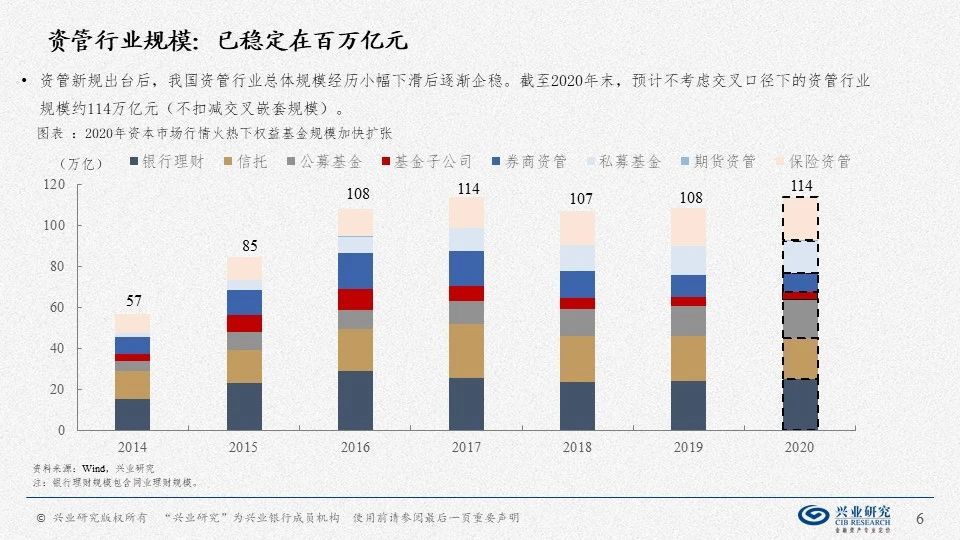

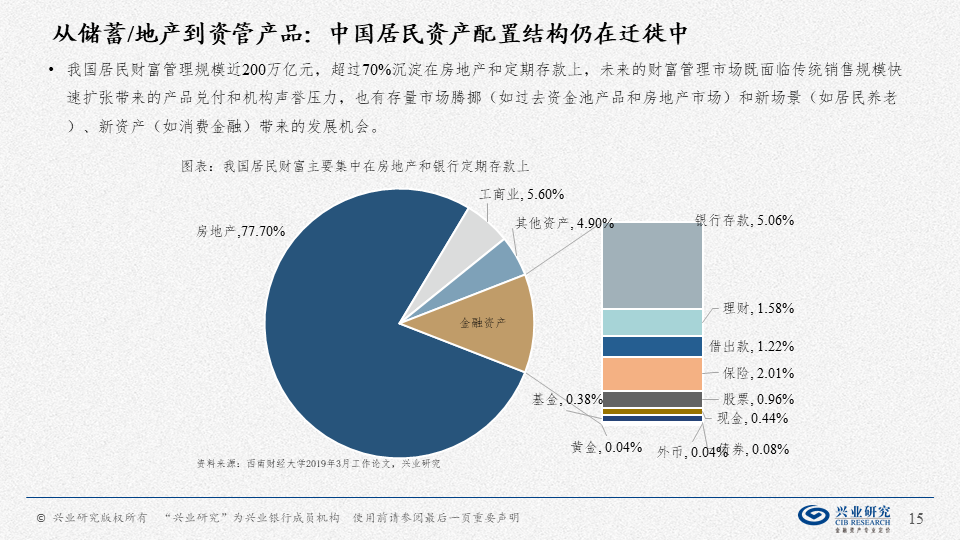

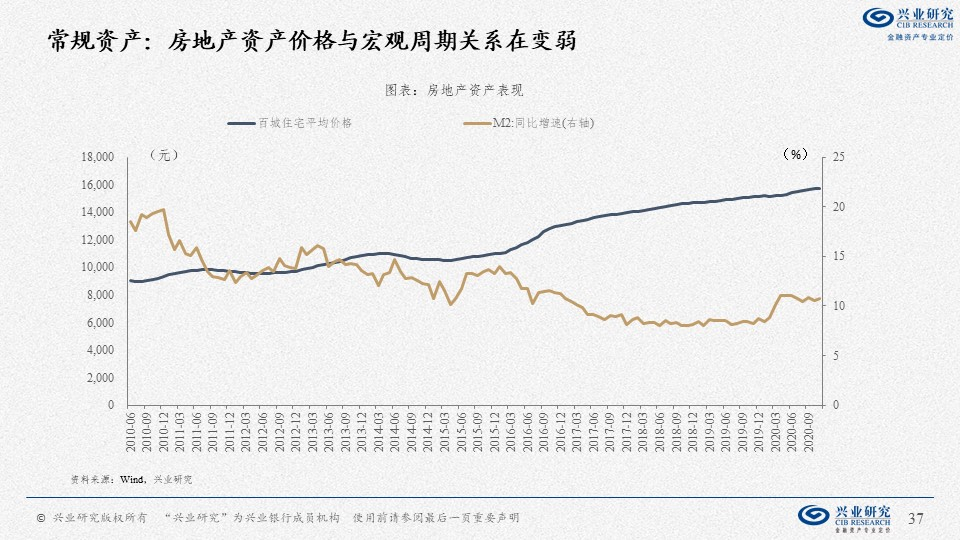

(1)规模已稳三年,财富迁徙正在持续:不考虑嵌套,行业规模稳定在约百万亿元,而我国居民可投资资产规模在200万亿元以上,正从储蓄/地产迁徙至资管产品。

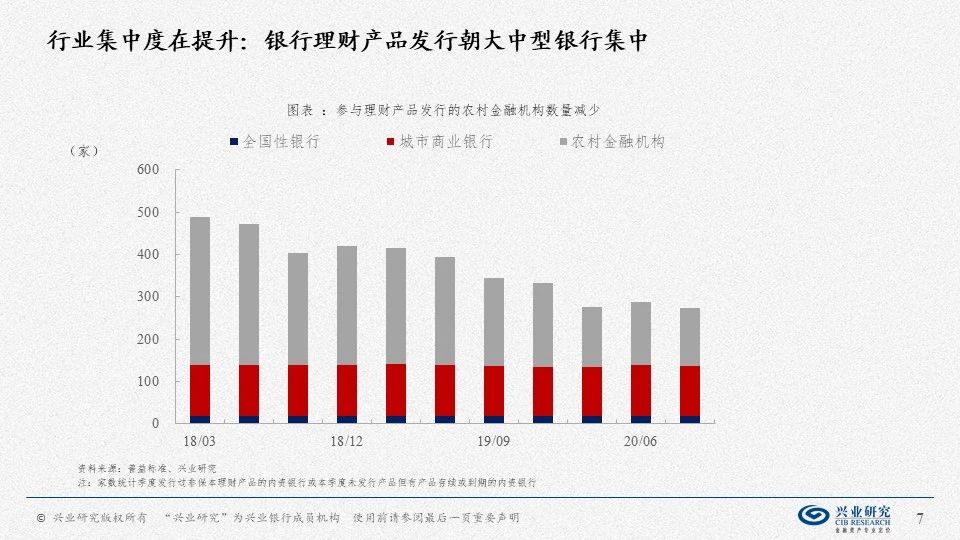

(2)行业集中度提升,头部化显著:银行理财:以农商行为主的中小银行正退出理财市场,国有大行/股份行份额提升;公募基金:权益类爆款频出,“头部机构+明星管理人”占尽优势;个别信托机构因出现风险事件而被接管;

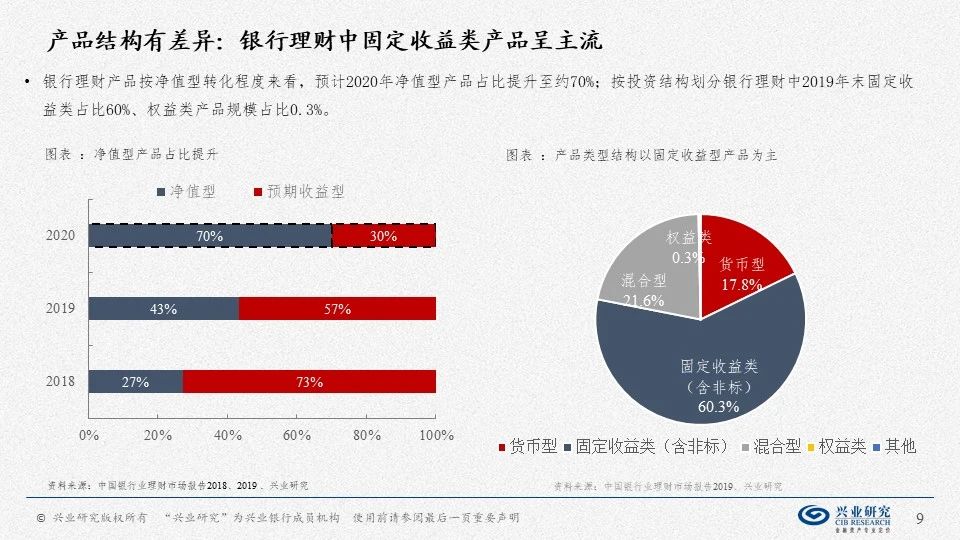

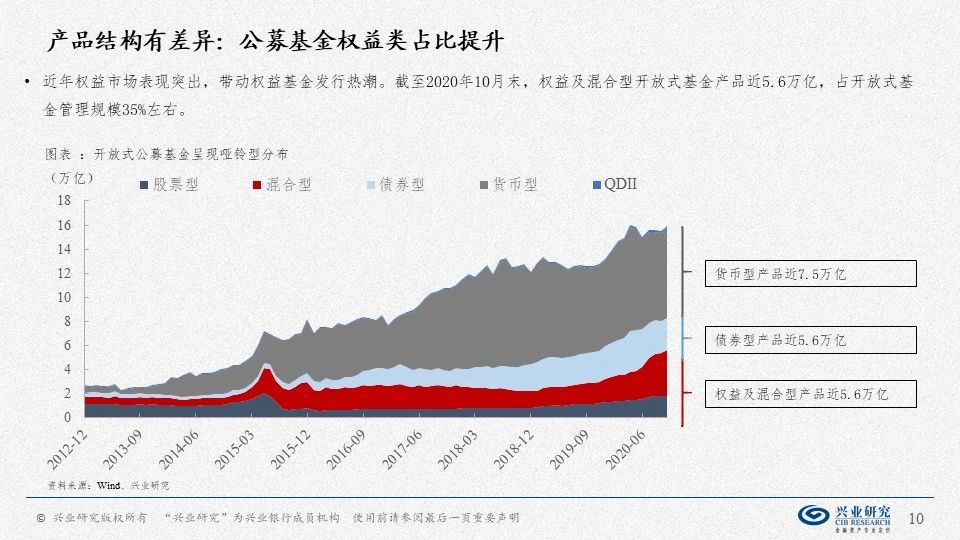

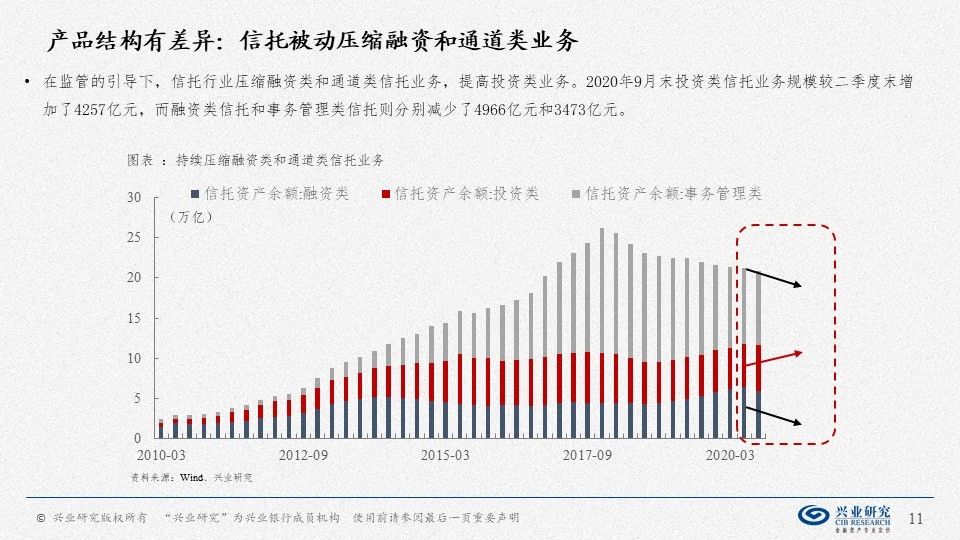

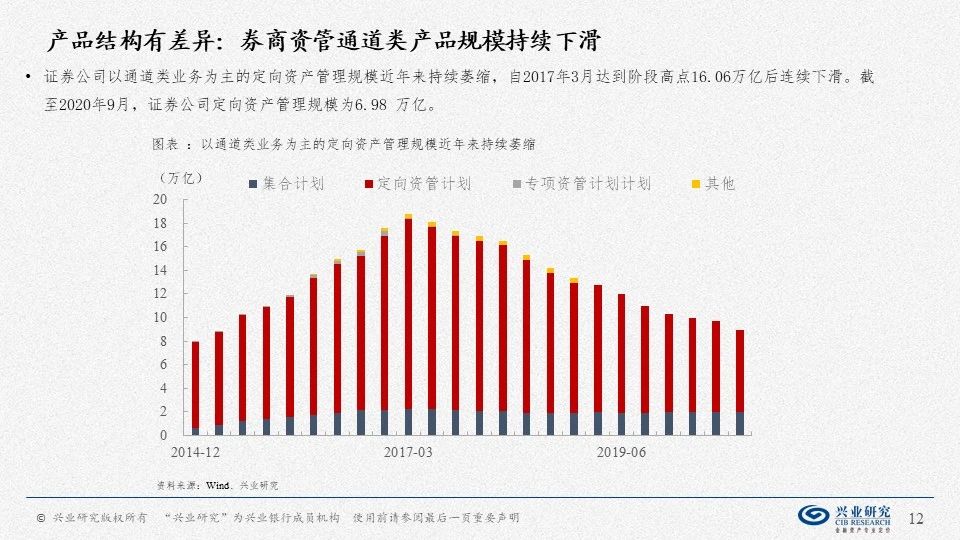

(3)公募扩张/理财稳定/信托和券商资管收缩,产品结构聚焦:银行理财以固收类产品为主;公募基金增量主要体现在权益产品上;信托机构压缩融资业务,券商资管去通道趋势明显。

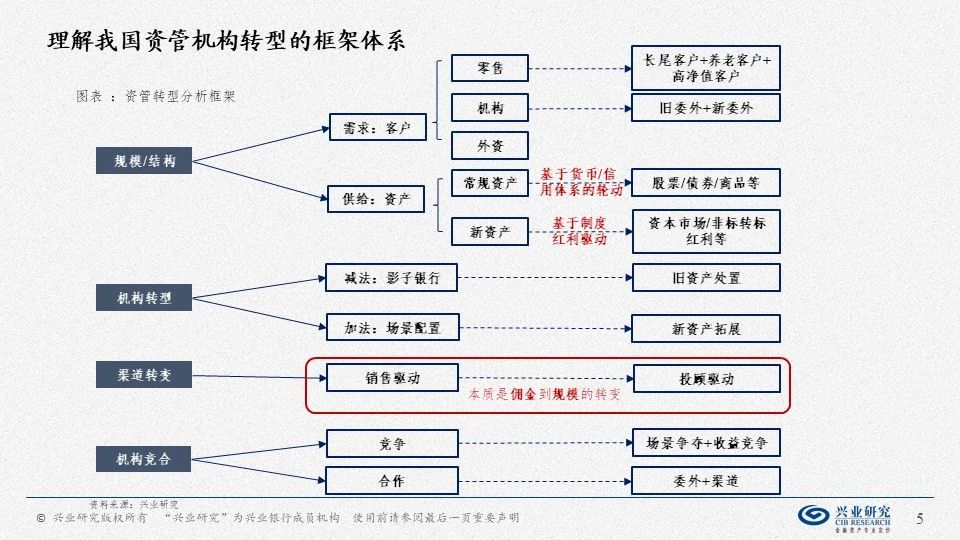

从需求侧和供给侧变化理解我国资管机构的演变。

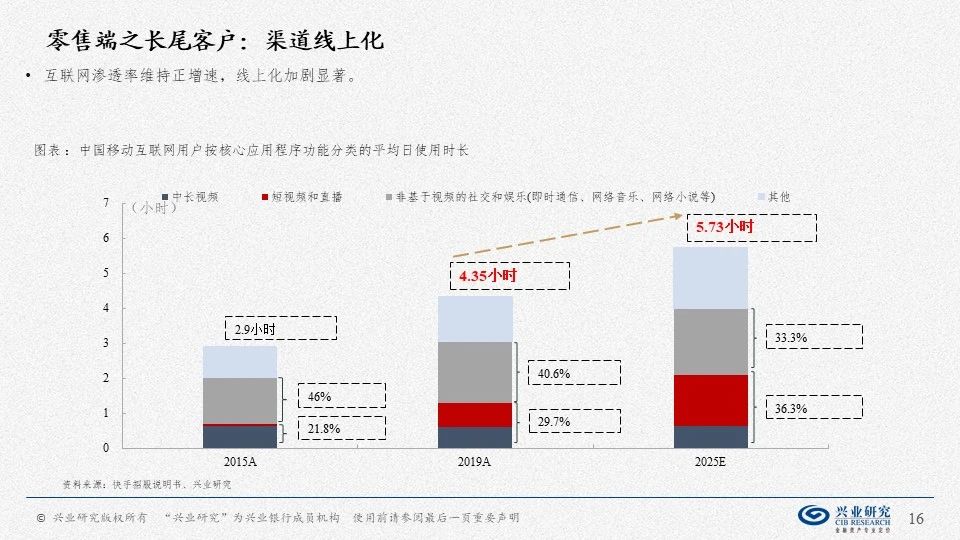

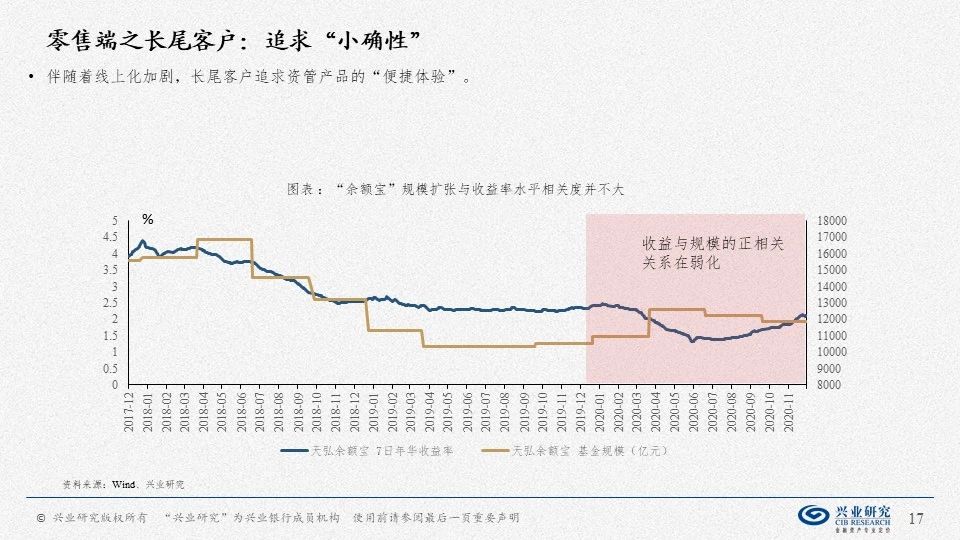

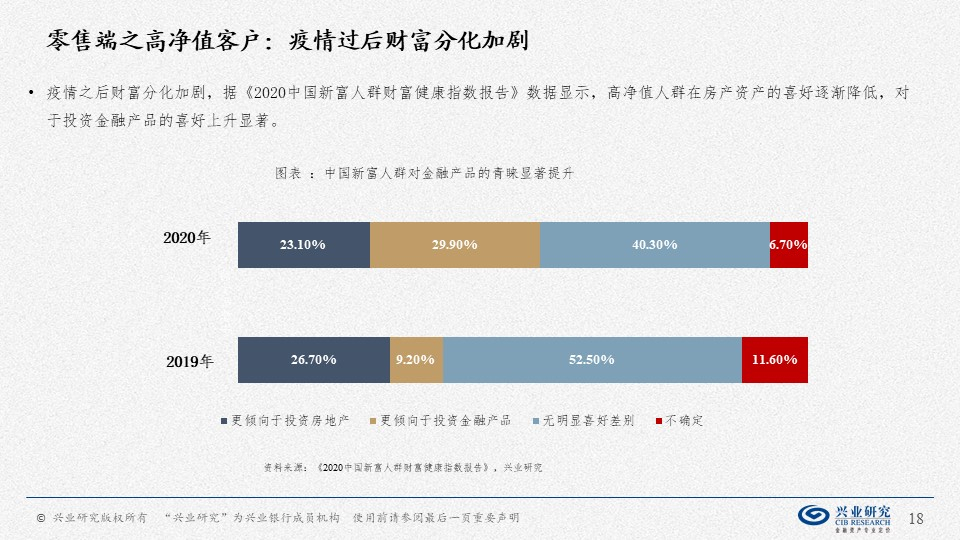

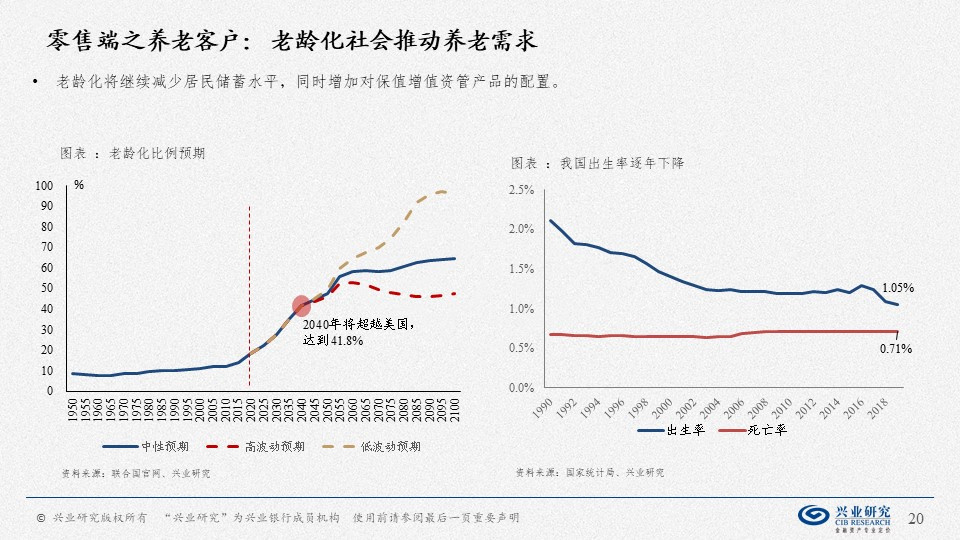

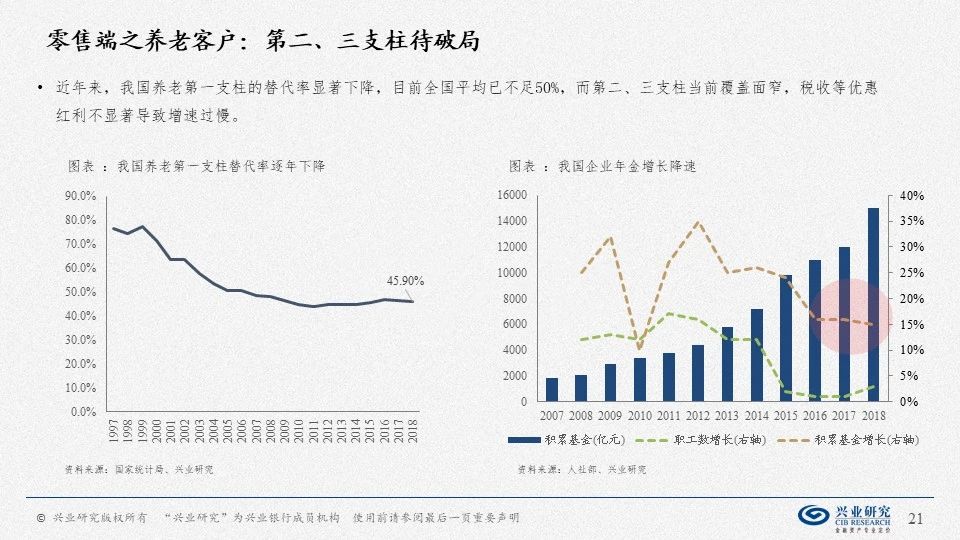

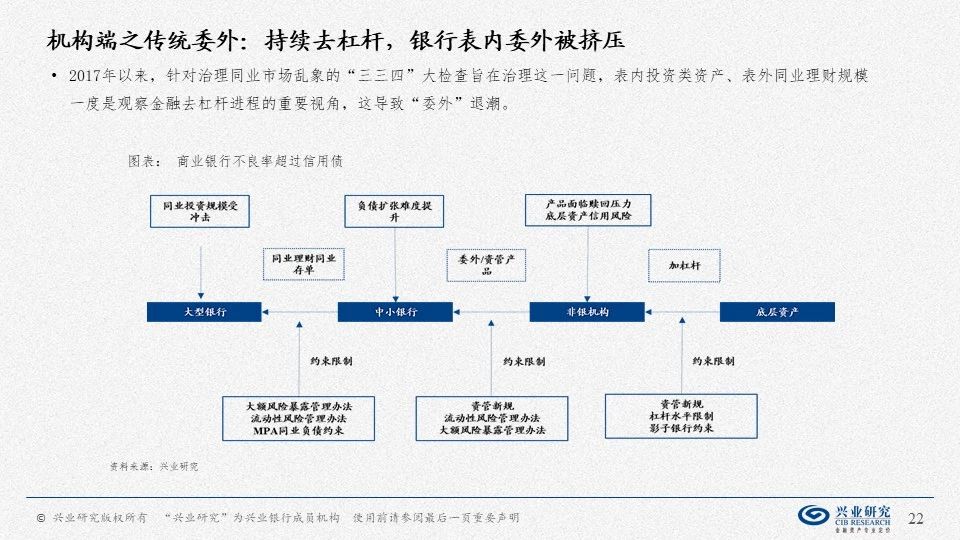

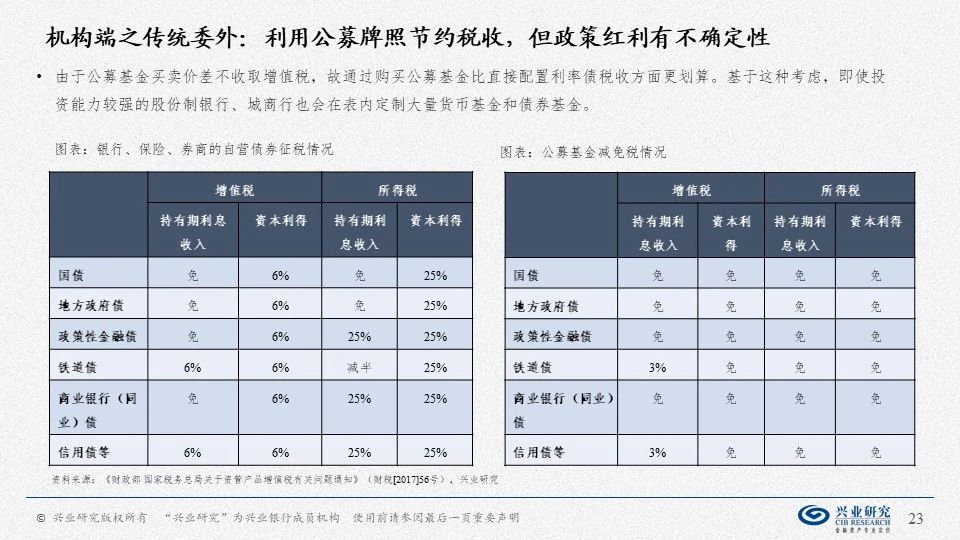

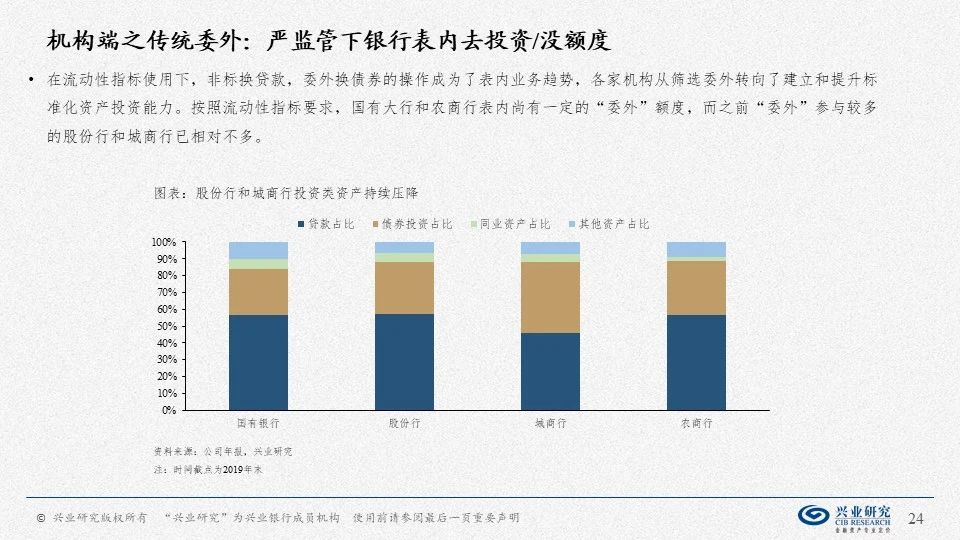

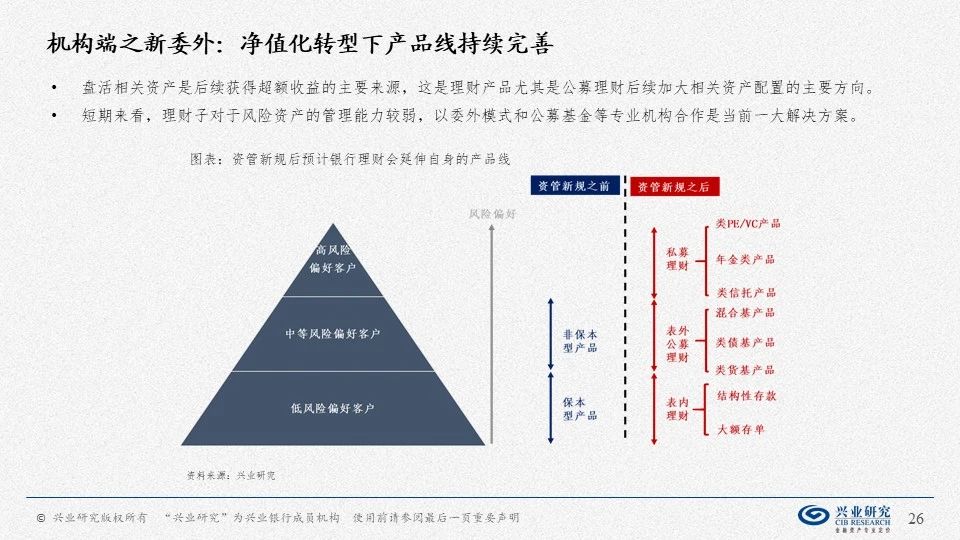

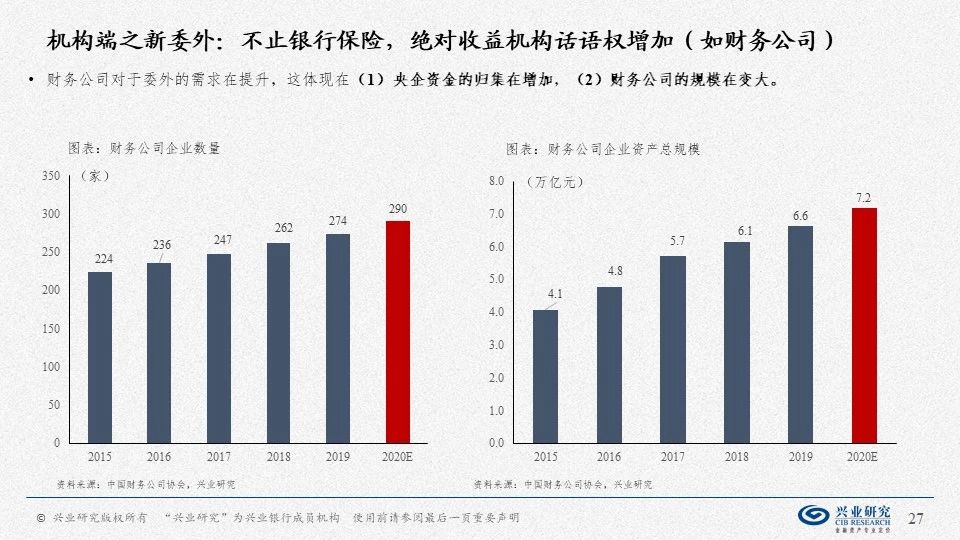

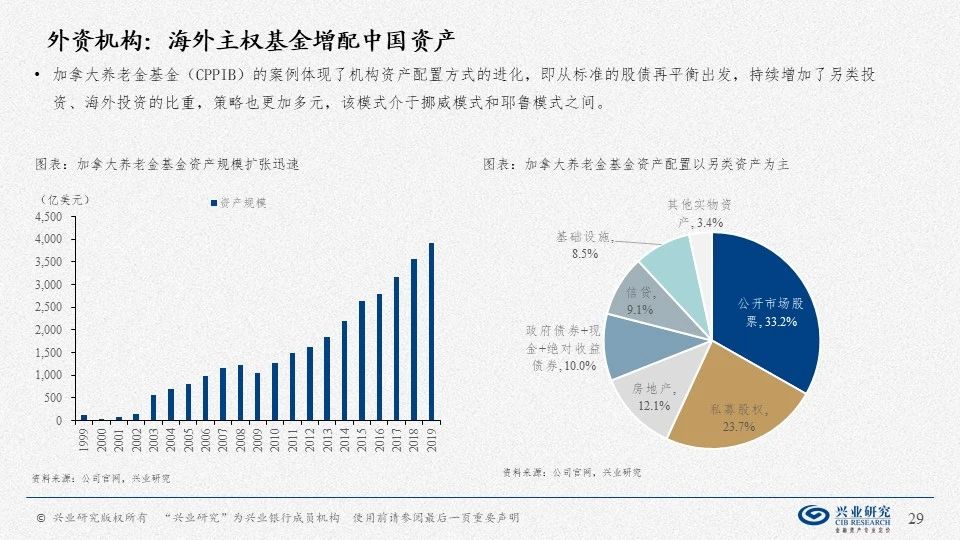

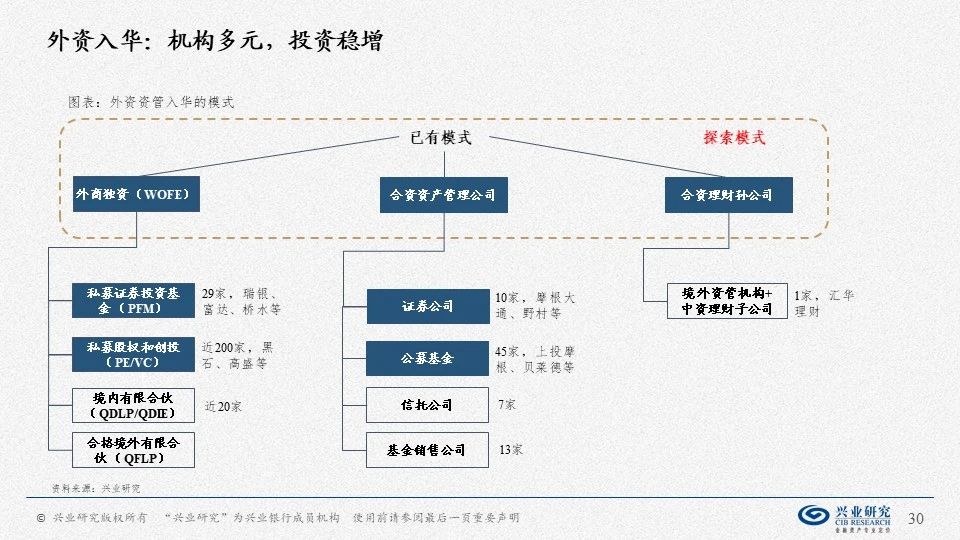

资管需求侧五个调整:(1)长尾客户线上化,追求体验方便和稳定的产品,理财嵌入生活场景;(2)疫情后财富分化加大,高净值客户追求定制化;(3)老龄人群第二支柱和第三支柱待破局,投顾制度和税收递延红利需要加快;(4)严监管下银行表内投资缺额度,税收政策红利不稳定,传统委外退潮;而银行表外(包括近20家理财子公司)、财务公司等追求绝对收益的机构需求在增加,“减非标”“加收益”过程中机构新委外业务在酝酿;(5)海外大水漫灌,人民币资产重估,外资通过WOFE/合资券商/合资基金/理财孙公司等形式配置中国资产。

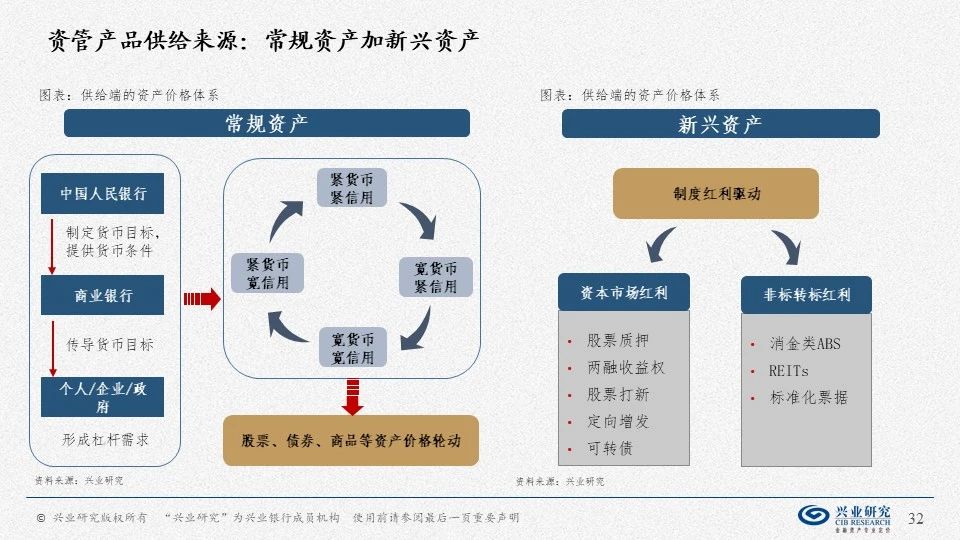

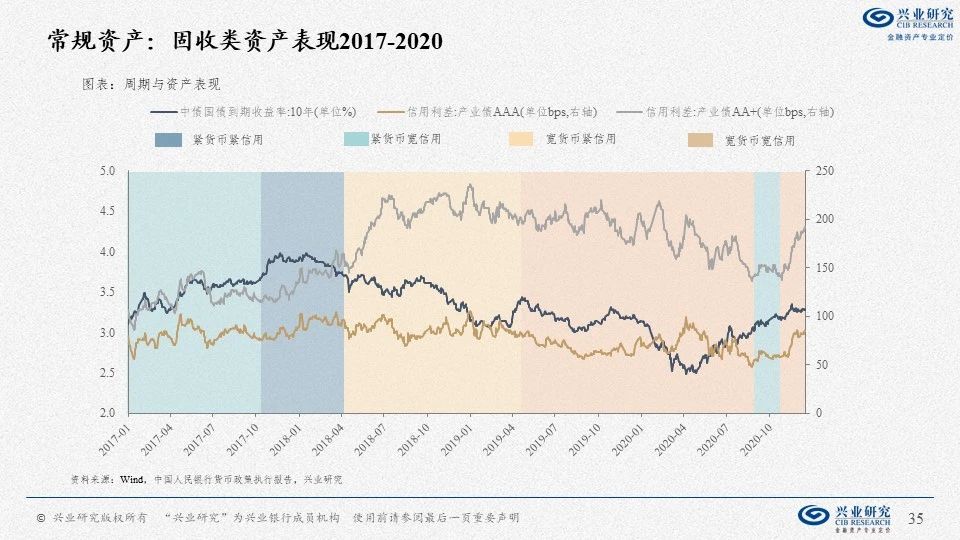

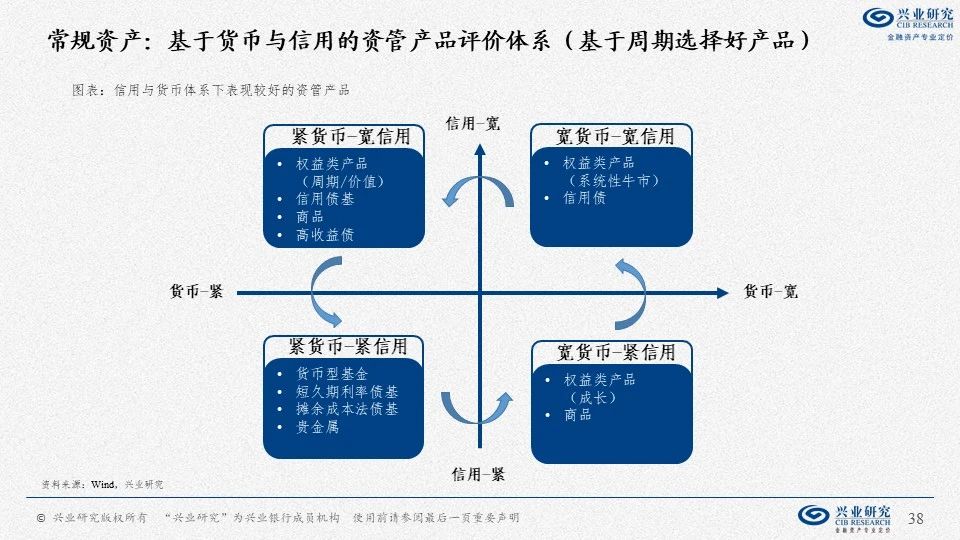

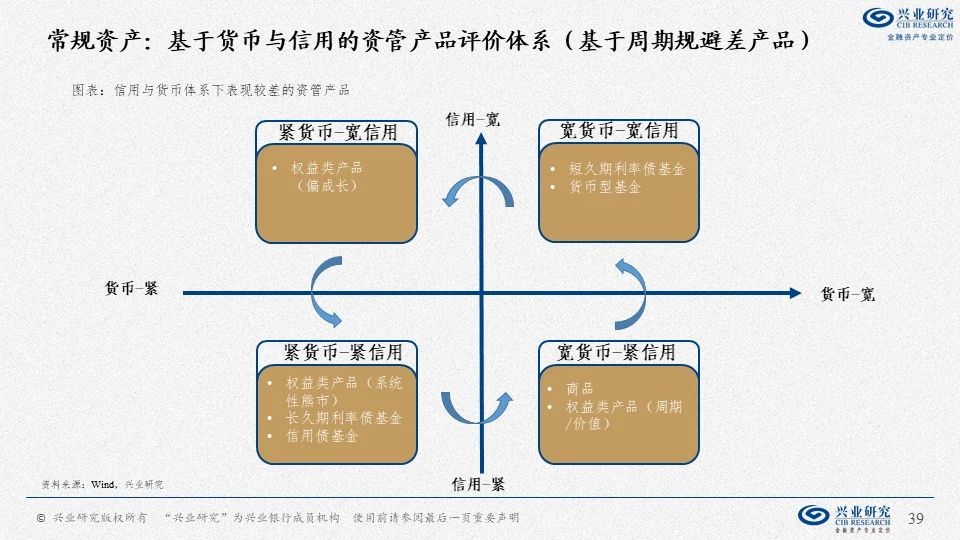

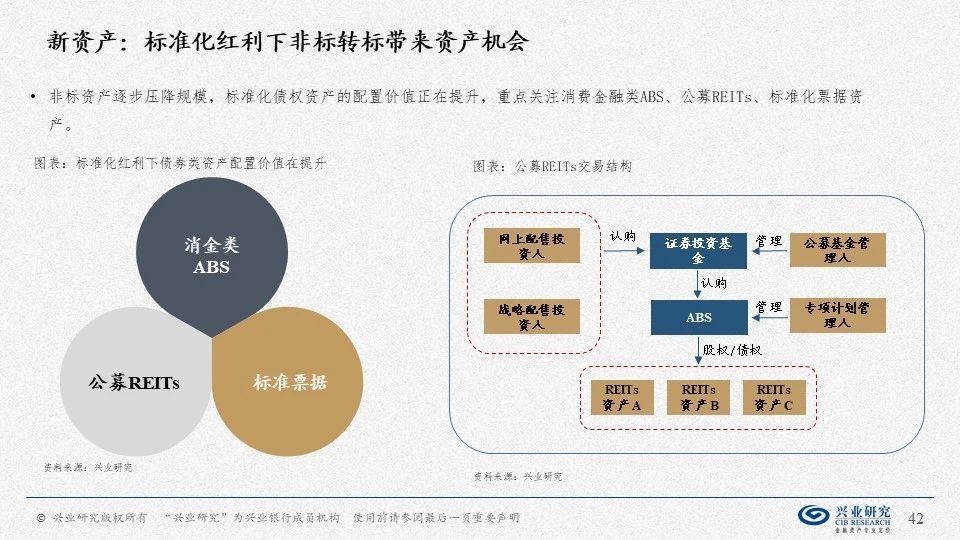

资产供给侧两条主线:一是基于货币/信用轮动体系关注权益/债券/商品等标准化资产的吸引力,本文构建了相关产品的轮动体系;二是基于发展资本市场(如打新/转债/定增)、非标转标(如消费金融ABS)等政策红利带来的新资产机会,未来如公募REITS/标准化票据等资产仍在破局。

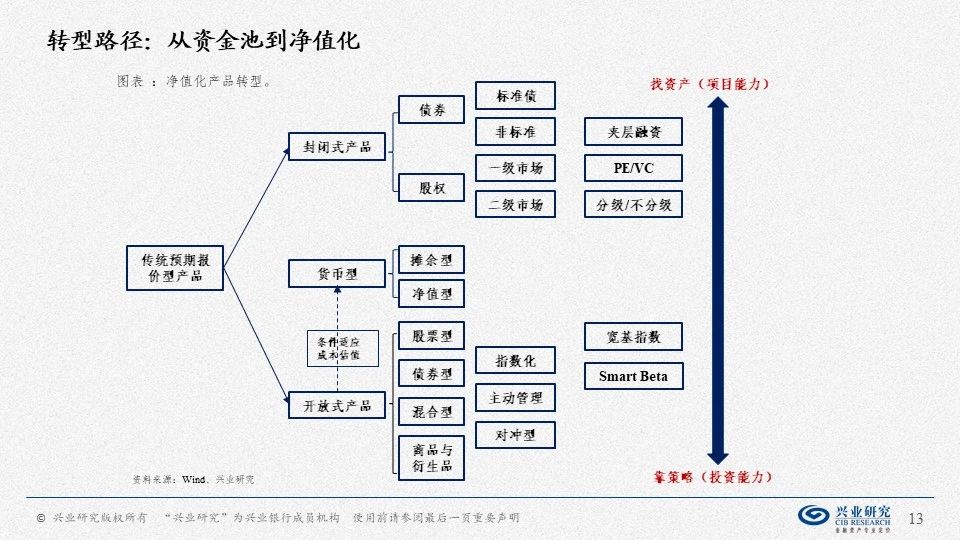

资管机构转型本质是打破以资金池为主的旧循环和构建以净值型为主新循环的动态过程。(1)打破旧循环本质是处置影子银行体系的执行过程。技术层面看,当前处置银行表外旧产品中老资产不存在困难,非标回表、非标转标、表外消化、资产转让、单独诉求均可以成为处置相关资产的有效手段,但相关过程需考虑银行自身资本水平和能承受的成本,同时关注处置节奏对信用环境的冲击。(2)净值型新产品构建依托于具体资管场景。现金管理、财富保值、养老增值、机构理财构建了目前四个基本场景,对于负债久期在一年期以上的资管需求,目前“固收+”策略最具有想象空间,也是资管机构之间合作的突破口。

从销售驱动到资金沉淀,渠道重建匹配净值型产品的销售体系。(1)在打破资金池和刚兑过程中,渠道应持续提升“买方属性”,如建立投顾体系,考虑采取“低账户管理基础收费+持续产品推荐”的模式,实现财富收入随客户资金沉淀而增加,减少市场波动和信用周期的影响。(2)2020年4月蚂蚁金服与Vanguard“帮你投”上线后,我国的“线上投顾”已试水。“帮你投”本质是一款买方投顾下的被动类产品销售组合,在收费、配置等方面较以往财富管理模式实现了突破。未来该产品能否持续沉淀客户资金体量,这取决于未来“资产配置”—“指数研发”—“降低成本”的系统化流程机制能否完善。

✣

☞ 点击阅读报告全文