一文读懂CVC诉张兰案件始末及其借鉴

近期,CVC基金诉张兰的相关诉讼持续引发关注。客户尤其关心,为何资金转入了信托下的控股公司,却还是被委托人的债权人执行了?信托对资产的保护为何未能在这个案例中体现,是否信托的有效性出现问题?本文就2022年11月2日新加坡法院判决[2022] SGHC 278的要点展开讨论,从案件时间线入手,关注整个事件中,究竟哪些环节出了问题,又有哪些值得借鉴。

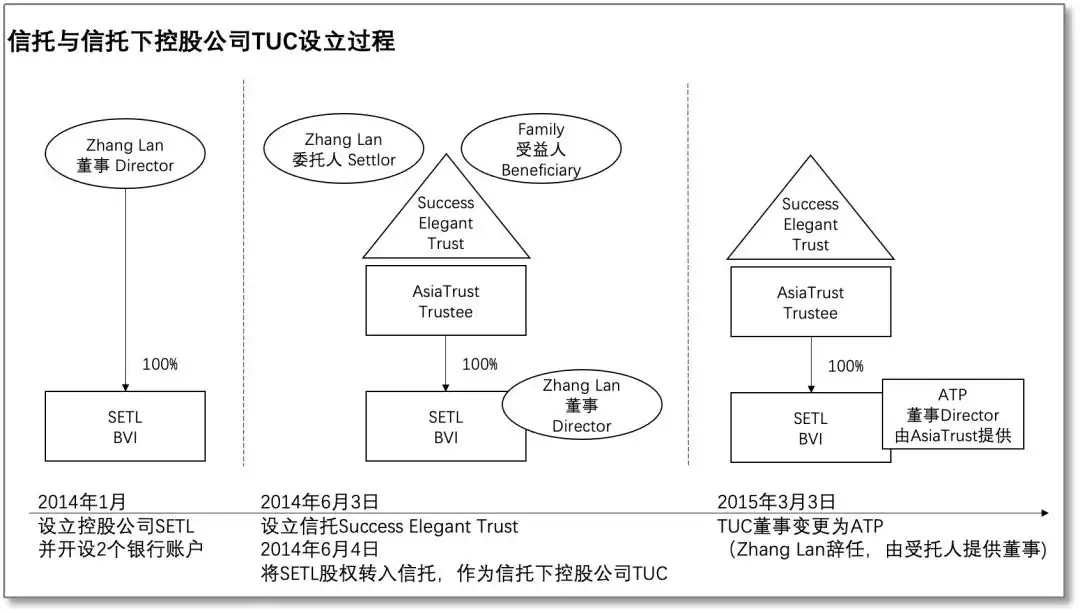

01 时间线

2013年12月13日

CVC与张兰签署了收购协议。2013年12月16日~2014年6月13日期间,张兰在香港J. Safra Sarasin银行的个人银行账户(以下简称ZL-SS)累积收到收购款超2.5亿美元。

“根据当时媒体报道,本次收购除去银行融资和债券募集的部分,CVC自己仅出资1400万美元,杠杆高达20倍。”

2014年1月

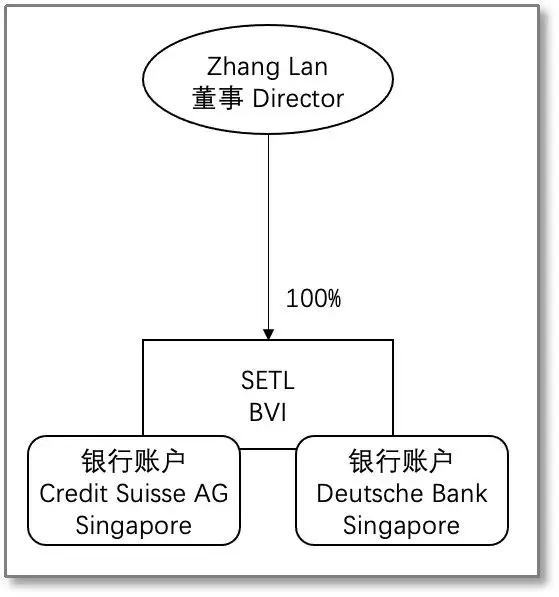

根据好友兼投资顾问公司CAM的董事肖女士的建议,张兰在家族信托成立前,先设立了BVI控股公司Success Elegant Trading Limited(以下简称 SETL),并提前持有拟注入家族信托的资产。SETL在新加坡两家银行Credit Suisse AG和Deutsche Bank开立了公司账户(以下简称SETL-CS,SETL-DB)

2014年3月-7月

张兰将个人账户ZL-SS中的资金转入SETL-CS账户,现金和证券共计约1.4亿美元。

2014年3月-11月

张兰陆续将SETL-CS 账户内资金转入SETL-DB账户,累计金额达85,225,000美元。

- 从SETL-CS出去的转账,是在好友兼投资顾问公司CAM的董事肖女士和K&L Gates Straits Law LLC的律师James Chen的建议下进行的

- 根据之后银行提供的证据显示,张兰之后又将SETL-DB账户中的资金(未通过受托人),陆续分别转入张兰的其他公司账户和汪先生等人的个人账户,部分资金亦用于购买海外不动产。从SETL-DB账户转出总额为35,832,587美元。其中有几项付款指示是在她收到香港冻结令的通知后的两天内,手写 “最紧急”。

2014年6月3日

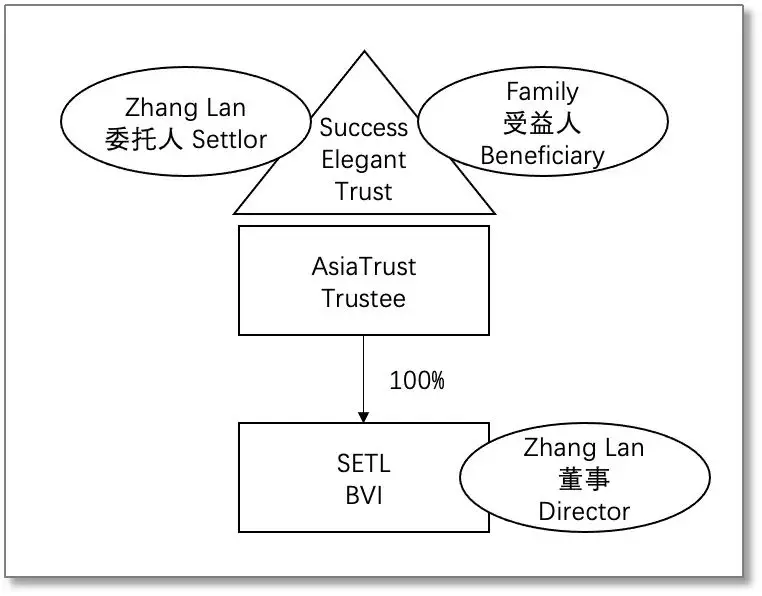

家族信托 Success Elegant Trust成立。次日,张兰将SETL的股权赠与给信托。(注意此时张兰仍是SETL的董事,以及公司账户SETL-CS和SETL-DB的唯一账户执行人/签字人。)

“典型的私人家族信托架构:委托人张兰,受托人为在库克群岛的AsiaTrust,受益人为汪小菲和其子女及未来后代。

信托下的TUC:设立信托时,亦为此信托设立单独的信托下控股公司Trust underlying Company(TUC),受托人持有TUC股份,TUC持有家族资产。如果未来因为任何原因想更换受托人,把TUC的股权转让给新的受托人即可,不涉及TUC下各类资产的所有权变更,保持了架构的稳定性。

受益人的排除:如果认为子女的婚姻风险很高,委托人可在信托中列出Excluded Person,明确姓名或某一类别人士(如子女的配偶)不能从信托获得分配、无法获益。此类信息在信托契约中明确,一般不会对外披露。”

2014年10月

投资顾问CAM通知银行(CS)SETL股权变更,表明SETL股权已由信托持有。(据此可以推断,在变更完成后半年,委托人才通过投资顾问向银行告知,SETL的股权变更的情况,此时,张兰仍是两个公司账户的唯一执行人/签字人。)

2015年5月26日

CVC向中国贸仲委申请仲裁,要求撤销原收购协议退赔。CVC认为在收购时,张兰欺诈性地操作了公司的财务数据,导致CVC对收购作出了过高估价的错误判断。如果原收购协议无法撤销,则要求张兰就欺诈作出赔偿。就此,CVC踏上了漫长的要钱路程。中国贸仲委裁定之后,CVC陆续在香港、新加坡、美国申请了关于此项中国裁定在海外的强制执行、申请冻结令、追踪资金去向、委派账户接管人等操作。其中,第二笔从SETL-DB账户转账至Metro Joy International Limited的资金(发生在2014年11月26日),被追踪到购买了纽约的一套公寓,已被美国纽约南区地方法院认定为张女士个人所有,无论该房产目前通过何种法律结构持有。

“2023年2月3日,纽约公寓被拍卖,用于偿还张兰个人债务。”

2015年3月3日

SETL变更董事,张兰辞职,新董事转由受托人提供。

“在全权信托或保留权力信托中,TUC的董事常见会由受托人提供;少部分信托类型如BVI VISTA信托,则允许委托人出任TUC之董事,以此让委托人获取更大的控制权。是否因为此时已卷入诉讼,委托人才考虑”放手”对于TUC的管理?变更了董事却仍然控制银行账户,假“放手”是否真有效?”

2015年3月6日

在SETL-CS与SETL-DB被银行冻结后,张兰律师Reed Smith与DB银行沟通时书面确认:张兰持有(Maintain) SETL的账户。

2019年4月28日

中国贸仲委作出裁决,收购协议未撤销,裁定张兰需赔付CVC约1.4亿美元。

2020年5月20日

两份香港判决,承认了中国贸仲委的相关裁决。

2020年11月11日

香港判决在新加坡获准承认,获得新加坡冻结令。

2022年11月2日

新加坡法院判决,SETL账户内资金的实益所有权归张兰个人而非家族信托所有,对SETL账户委派接管人,以执行先前判决,向CVC偿还债务。

02 判决要点

判决中,原告关于为SETL账户指定接管人的诉求得到法官支持。判决认定,张兰对SETL账户内的资金的控制权,证明她对资金享有衡平法上的权益。可对资产指定接管人。

要点(1)

指定接管人:如果债务人对财产没有法定的所有权,仅有衡平法上的权益,根据一般法律程序,无法对该财产进行强制执行。所以在衡平法中发展出一种手段,即通过对该项财产任命接管人,让债权人借助该衡平法利益来实现已有判决,接管人会替债务人履行根据判决其应该履行的各项事务,即实现对财产的执行。

要点(2)

本案中,虽然家族信托有效成立,SETL的股权属于信托资产,但关于SETL账户内资金,实益所有权 (beneficial interest)属于张兰而非信托,可对SETL账户指定接管人。

要点(3)

法官从三方面论证张兰对SETL账户内资金的实益所有权 :

- 新加坡冻结令之前,直到2022年1月,即事件发生后七年之久,张兰持续从SETL银行账户中转出资金用于自己的目的,而SETL(受托人)从未就此提出投诉或反对,尽管受托人AsiaTrust早在2015年3月就已经接管了SETL的董事。受托人之所以服从,是因为他们承认,行使控制权的人(张兰)有权在处理这些资产时指手画脚。行使事实控制权的人,就是资产的最终受益人。

- 在收到香港冻结令后,新加坡冻结令之前,张兰匆忙地将钱从SETL-DB账户中转出。法官推断,她这样做正是因为她认为账户中的钱是她自己的,如果不采取措施(转移这些钱),就会面临原告索赔的风险。

- 在银行根据新加坡冻结令冻结账户后,张兰的律师 Reed Smith代表她与DB银行的正式书面沟通中,确认她当时“持有 (Maintain)”DB账户。要说某人“持有 (Maintain)”一个账户,该账户必须是他们自己的。

03 做错了什么

在信托设立前、后续管理以及协助委托人应对诉讼时,信托相关的各个角色均存在不当行为,最终共同导致了无法挽回的局面。这些也是高净值客户以及信托从业人员应当关注的事项。

信托设立的时点要尽早,目的要单纯

信托设立的时点要尽早。常有客户在发生问题之后,再寻求解决方案,希望借助信托躲避已经发生的债务。原则就是:债务已经发生,你无法用一个未来的架构消除过去已经发生的债务。

为避债而设立信托的目的不单纯。信托设立时,不能仅在文件上说明是为了家族传承的目的,如果委托人被证明在设立时已有躲避现有/潜在债务的意图,把在未来可能将用于偿还债务的资产注入信托,法院亦可能认定委托人设立目的不纯,应当将信托撤销/无效,让资产所有权回到委托人身上,并用于偿还委托人的债务。

在本案中提到,三间银行均被要求公开与张兰及SETL相关的文件。其中Bank Safra Sarasin的一封内部邮件(2014年3月13日)被CVC作为证据提交:Safra Sarasin当时的理解是,张兰安排从ZL-SS向SETL-CS转账, “不仅是为了税收筹划,张兰的律师正在帮助她缓解对其出售给PE的业务的有追索权条款的担忧”。也就是说,此时(2014年3月13日,早于信托设立)她将资金从个人账户转入SETL公司账户,是为了保护其个人资产免于被债权人追索。虽然本案未涉及信托有效性的讨论,但如果CVC以设立目的不纯为切入口,讨论家族信托的有效性,案情发展可能会有不同走向。

选择合适的受托人

在选择受托人时,客户应当提前做适当的尽职调查,了解信托公司是否适合自己,或之前是否有过不当的受托人行为。另外在选择有投资或资产管理属性的受托人时,还应当考虑,是否存在潜在的利益冲突:受托人需要以受益人利益最大化的目标来管理信托,如果他同时也会因为信托资产的投资服务获得收益,那么面对受益人利益和自己的利益,两者发生冲突时,受托人会站在谁的一边?

受托人要尽责

在信托的后期管理中,受托人作为TUC董事,应当对TUC有监管,尤其是资金从TUC的账户转出及转入时。本案中,TUC的账户未在受托人管控下,即使在受托人成为TUC董事之后。除却委托人的主观意愿,或因客观条件等,未能及时在银行完成签字人的变更,是否属于受托人的失职,有待讨论。

委托人对信托的控制不宜过大

信托下的控股公司TUC不建议委托人自己做董事,应由受托人提供;类似VISTA信托的架构,给了客户很强的控制。本案中,张兰可以做TUC的董事,并直接管理TUC的银行账户、作为账户的唯一签字人,使得本应由受托人监管的信托资产无法受到监管,任由委托人不当操作,导致了最后法院认定资金的实益所有权属于委托人个人所有。

在信托契约中,应当尊重受托人应有的自由裁量权,避免为自己留有过多的控制或对受托人过多控制导致信托无效。

正确接管现有公司作为TUC

虽然没有强制要求TUC必须在信托之后成立,但此种先设立TUC并开立银行账户、再注入信托的流程,在开户文件以及W8-EN等表格上,留下了委托人实际拥有TUC股权权益的信息,让这些银行文件在诉讼中成为了CVC可用的证据,并被法庭采纳。在TUC股权注入信托后,应当与银行及时同步新的股权架构,并在银行端的文件上体现这一更新。笔者在这里指出,信托前设立TUC并去银行开户这一建议,是由张兰好友肖女士(兼投资顾问CAM的董事)提出的,关于这点后文还会提到。

TUC银行账户的合规管理

对于为何在TUC交由受托人管理(张兰辞去董事,董事转由受托人提供)后,张兰仍然可以独自完成SETL账户的转账,其本人辩称,是因为信托律师和受托人的延误,才导致她未能成功完成关于账户签字人的变更。由此可见,张兰自己也认为TUC的银行账户疏于管理。

错误的角色给了错误的建议

在信托成立之前,张兰好友兼投资顾问肖女士,为了尽早签约,建议张兰先注册SETL并开立了银行账户,导致银行文件上的信息未能与最终架构同步。错误的建议不限于此。在收到香港的个人资产冻结令之后,张兰又根据好友肖女士(兼投资顾问CAM的董事)及信托律师的建议,将SETL账户中的资金陆续转去其他公司或个人账户,企图降低冻结令造成的损失。此举不但对冻结令无任何帮助,相反地,帮助法官认定了张兰自己也认为SETL账户里的资金属于自己而非信托。

应对诉讼时,客户应当寻求专业的法律意见,而非听取好友建议;在选择律师时,也需要考虑不同律师擅长的专业方向,将合适的人放到合适的位置上。

资产注入信托,实质重于形式

最后也是最重要的,委托人及受托人,应当及时确认资产的所有权实质上转移至信托,而不仅仅是文件上。回顾本案,法官认为,张兰指示并促成了Success Elegant Trust的有效成立,SETL的股权也有效转入了信托。但文件上转入SETL账户的资金,经历了委托人和受托人如此这般处置/管理后,资产的实益所有权仍然留在委托人身上。所以,尽管委托人有效成立了信托,因受托人不合规管理、委托人过多控制,未能将资产置于信托的保护下,没有发挥出信托应有的债务隔离的效果。

04 值得借鉴

对于刚刚开始接触信托的高净值客户,本案中还是有一些值得借鉴的举措:

- 设立家族信托,利用不同财富管理工具寻求风险最小化

- 设立不可撤销信托,而非可撤销信托

- TUC交由受托人管理

- 设立信托时找到的不同参与方,比如把投资事项交给专业的投资顾问,而非全权委派给受托机构,以免发生利益冲突

- 多属地多账户是有利的。在判决执行后或诉讼期间,不同国家的不同账户使得资金链条更加复杂,追索更困难。对方申请银行账户冻结令时,需要对各账户逐一申请,一定程度上提升了诉讼的难度。

05 结语

架构按序设立,资产实质注入,信托合规管理。Trust your Trust,只有客户真的放手,才能让信托发挥出其真正效用,实现对家族资产有效的保护,达到家族传承的目的。

-END-

相关判决

[1]Judgment of the High Court of Singapore [2022] SGHC 278 – 2 Nov 2022

[2]Judgment of the High Court of Singapore [2016] SGHCR 3 – 26 Feb 2016

[3]Judgment of the High Court of the Hong Kong Special Administrative Region Court of First Instance HCMP 586/2017 – 5 Mar 2019

[4]Partial Award on Liability and Quantum – 28 Apr 2019

[5]Decision of the Court of First Instance of the High Court of Hong Kong [2020] HKCFI 622 – 23 Apr 2020

[6]Decision of the Court of First Instance of the High Court of Hong Kong [2020] HKCFI 1969 – 10 Aug 2020

[7]Judgment of the Supreme Court of China – 29 Dec 2020

[8]Report & Recommendation of the United States District Court for the Southern District of New York – 20 Apr 2022

[9]Memorandum Opinion of the United States District Court for the Southern District of New York – 10 Feb 2023

[10]Judgment of the United States District Court for the Southern District of New York – 3 Mar 2023

免责声明

作者简介:叶莹,卓佳中国,信托业务负责人

免责声明:“财策智库”公众号涉及的内容仅供参考,文章均为作者观点,文责自负。公众号内的文章版权及相关权益归相关内容提供方所有,如涉及侵权等问题,请联系微信号:jibao1112

投稿及合作:xiaoyao@caifuguanli.cn

【财策智库 WEALTH PLUS】财富管理行业的学习分享及资源整合平台,微信公众号内搜索“财策智库”即刻关注!