如何客观衡量一家商业银行私人银行业务的竞争力?

“面临巨大的财富市场空间及同业竞争压力,要想在竞争激烈的市场中分得“一杯羹”,商业银行有必要对私人银行业务竞争力进行科学定量分析,这有赖于构建科学的竞争力评价模型。为此,文章运用AHP层次分析法,结合商业银行私人银行业务发展实际,对如何构建其业务竞争力评价模型进行研究。”

一、评价指标的选取原则

在构建评价指标体系时,需要结合金融行业特点及私人银行业务情况,遵循五个原则。

01 全面性

实际上,私人银行业务竞争力的评价包含多个因素,既有银行自身品牌、私人银行产品种类、服务水准、客群数量、高净值规模、风险控制及回报率等内在指标因素,也有外在影响因素,如同行竞争、政策限值等。因此,在构建评价指标体系时既要考虑定性指标,又要考虑定量指标,既不能忽略银行自身的指标,也不能忽略外部影响的指标。[1]

02 系统性

私人银行业务竞争力的评价是一个系统性的工程,要从系统的视角出发,形成具有可行性的评价体系。

03 可操作性

可操作性原则要求所有指标易于理解、便于度量,尤其对于涉及的非量化性指标,即定性指标,要能实现度量与转化。

04 可比性

要求各指标具有一定的可比性,特别是对于交叉、横向、纵向对比的指标或者数据,要在同一指标或纲量化一致的前提下实现对比研究,这样会使竞争力评价结果更具信服力和可靠性。

05 动态性

研究的结果有一定的连续性,也能更好地反映竞争力变化情况,同时在研究中要注重动态交叉、横向、纵向对比,进而找出竞争力变化的原因。

二、评价指标体系的构建

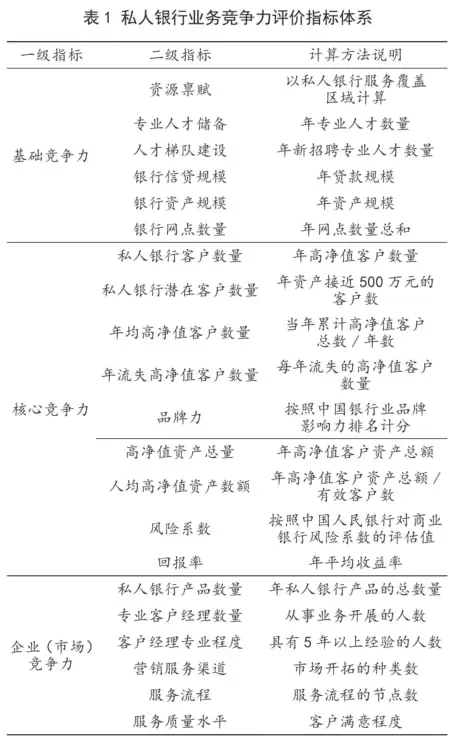

研究发现,当前私人银行业务竞争力研究成果丰富,方法多种多样,但归总可知更多的是通过构建竞争力评价指标体系和竞争力评价模型来分析,只不过分析框架有所不同,相应的评价指标体系具有较大的差异。[2]文章在借鉴学者研究的基础上,考虑到数据获得可靠性和难易程度,从指标涵盖的盈利性、流动性、安全性等不同领域,构建了衡量私人银行竞争力的指标体系,该指标体系包括基础竞争力、核心竞争力、企业(市场)竞争力等3个一级指标维度,在各个一级指标维度的基础上又结合业务特点设立相应的二级指标。

基础竞争力是私人银行业务发展强弱的重要体现,当前,结合学者研究及银行自身情况,选取资源禀赋、专业人才储备数量等6个二级指标来衡量私人银行的基础竞争力。

核心竞争力是私人银行业务竞争力评价的核心,对核心竞争力的考察要求能反映私人银行客户规模、市场绩效等实际情况。[3]

企业(市场)竞争力则从私人银行业务的专业客户经理数、客户经理专业程度、营销服务渠道、服务质量水平、产品数量、服务流程等维度展开评价。

基于上述分析,构建私人银行业务竞争力评价指标体系,该指标体系一共分为3个一级指标和21个二级指标,具体如表1所示。

三、评价指标权重设定

根据确定的评价指标体系,设计相应的问卷调查,按照九度标度法让专家进行打分。在专家选择上,为了确保指标的可靠性,文章选择了A银行、B银行、M银行、C银行等7家金融机构的私人银行业务主要负责人共计35人,并邀请了西安交通大学、西北工业大学等10家驻地高校的教授共计30人,邀请专家、同行从业者按照九度标度法进行打分赋值,以评价指标体系的P、P₂、P₃为准则,对各准则下指标的重要程度进行比较,并赋予相应的分值。最终发放75份问卷调查,回收问卷71份,有效问卷64份。

对于回收的问卷,按照加权平均法对问卷进行处理,得出专家平均打分情况。后按照专家平均分值,确定各指标的平均标度值,为后续权重的计算奠定基础。

通过上述方法,确定了各个指标的重要程度。为确定各指标的权重,利用AHP层次分析法,建立了竞争力评估值到一级指标A-P,的判断矩阵,一级指标到二级指标P-C,的判断矩阵。

构建判断矩阵是为了将问卷调查的结果实现定量化表述,继而为后续各指标权重的计算奠定基础。在确定判断矩阵后,按照求解特征根的方法计算构建的判断矩阵特征向量的近似值,进而得到各指标体系的权重。为了计算权重,采取了如下步骤进行计算。

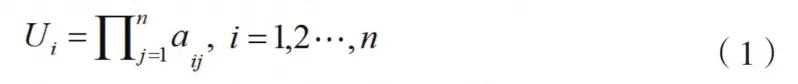

计算每个判断矩阵的几何平均值。第一步,计算各个矩阵中各行的乘积,即

式中:a,为判断矩阵A第i行第j列。

第二步,计算方根,即几何平均值:

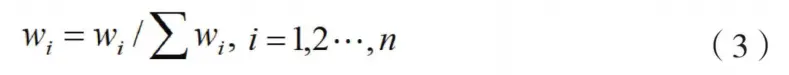

第三步,进行归一化处理,即将所有权重进行加权再处理归一,具体计算公式如下:

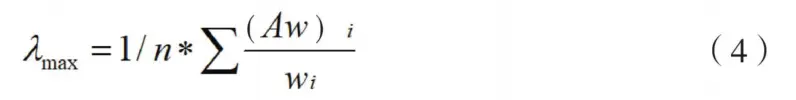

最后计算最大特征根,具体计算公式如下:

式中:A为判断矩阵;w为归一化处理后得到的列向量。

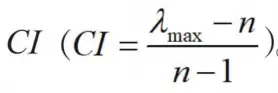

为保证计算的各因子权重的合理性和科学性,必须对判断矩阵进行一致性检验,从而确定其是否具有一致性。在这里引入CI和CR。CI和CR是衡量一致性的指标,用来验证问卷调查是否具有合理性。

为此,计算一致性指标

如果Cl=0,则说明判断矩阵具有完全一致性;反之,则要计算随机一致性比率CR(CR=CI/RI)。其中,RI为平均随机一致性指标。

当CR≤0.10,则认为判断矩阵一致性检验通过,可以接受。反之,就需要对构造的判断矩阵进行调整,重新研究各指标层级之间的重要程度。

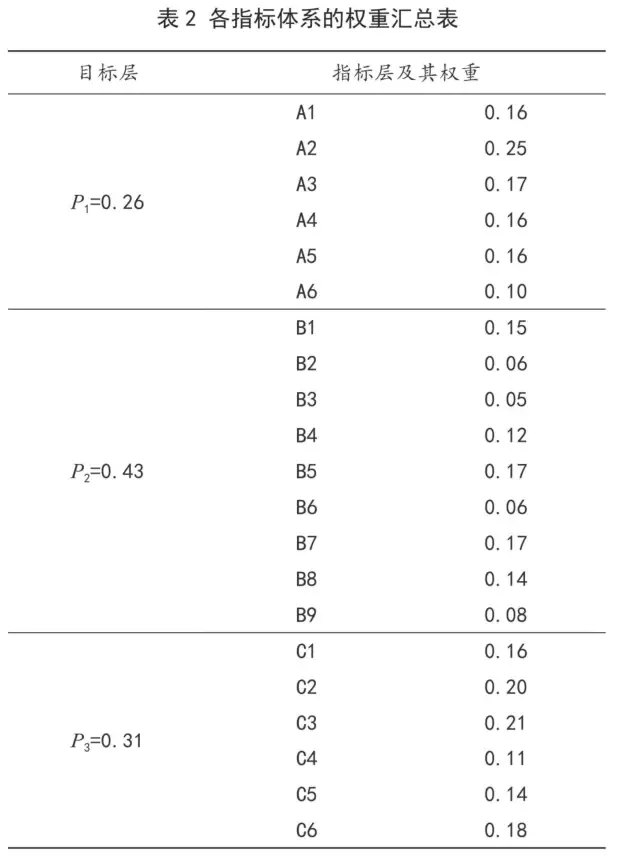

按照上述理论,结合构建的各类判断矩阵,对文章构建的指标体系进行计算及检验,计算结果如表2所示。

四、评价模型构建

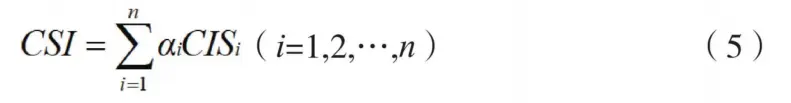

根据设计的私人银行业务竞争力评价指标体系,相应的评价模型如下:

式中:CSI为私人银行竞争力指数,a,为第i个评价维度的重要系数(权重),CSI,为第i个评价维度的指数。

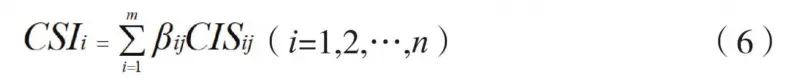

β为第i个评价维度下的第j个评价指标的重要性系数;CSI,为第i个评价指标下第j个评价指标的评价值。为了计算方便,设定各指标体系的指数值用百分制,最低为0,最高为100。

五、应用案例

按照上述方法,以M银行西安分行为例,研究其私人银行业务多维度竞争力动态变化情况,同时通过横向、纵向、交叉对比,选取同业中的A银行、B银行、C银行、D银行、E银行及F银行等6家银行作为对比分析的参照对象,与M银行西安分行私人银行业务竞争力展开横向比较,期望客观反映M银行西安分行私人银行业务的真实竞争力变化状况,以寻求提升竞争力的主要着力点。

研究跨度为2015—2021年,数据来源于中国人民银行西安分行的年金融统计报告(2015—2021)、M银行西安分行及其他6家商业银行的年工作报告及统计报告。为了更好地评估,实现统一度量与衡量,首先对数据进行归一化处理,然后按照构建的模型分别计算出M银行西安分行及对标银行的私人银行业务竞争力,并按照一、二级指标分列对比竞争力得分,寻求动态变化趋势。

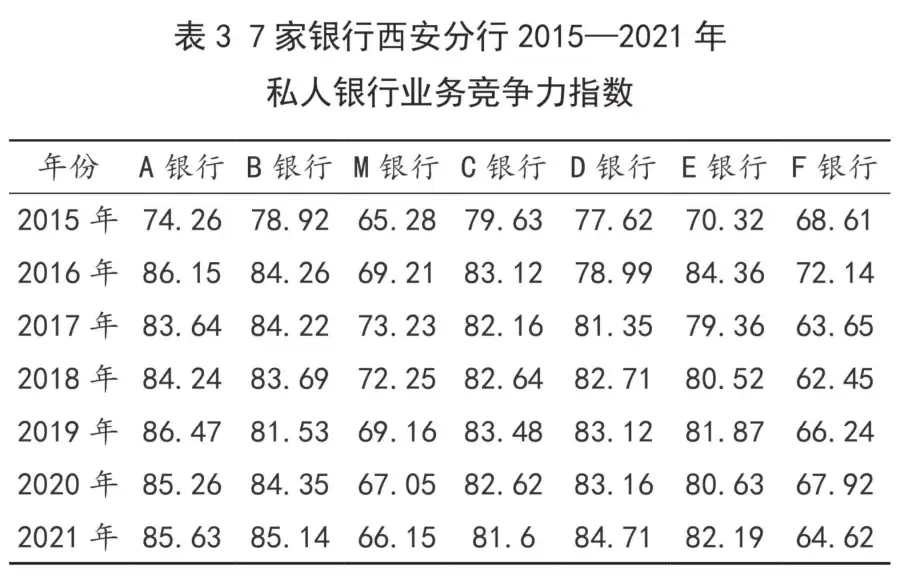

2015—2021年包括M银行在内的7家银行私人银行业务竞争力指数如表3所示,反映了竞争力的变化趋势。

从表3可以看出,M银行西安分行私人银行业务竞争力整体处于中等偏下水平,2015年起,其竞争力开始逐年上升,2019年有所降低,竞争力整体呈现倒“U”形变化趋势;在选取的7家银行中,竞争力整体排名第6,高于F银行。这说明在西安地区私人银行业务方面,M银行的竞争力略显不足,需要引起高度重视。从各年数据看,2015年M银行西安分行私人银行业务的竞争力非常低,因为其处于业务的初创期,各方面刚开始探索,随后逐步上升,这说明M银行西安分行正在参考其他银行的私人银行业务发展模式逐步建立自己的业务体系,并被市场逐步接受,因此其竞争力不断上升;到了2019年,M银行西安分行私人银行业务进入产品创新的瓶颈期,其竞争力有所下降,说明在激烈的市场竞争中,要立于不败之地,产品创新与服务能力提升是至关重要的一环。

六、结束语

文章以M银行西安分行私人银行业务为研究对象,对M银行西安分行私人银行业务发展现状进行了详细分析,并通过横纵向交叉对比,客观衡量了西安分行私人银行业务在西安市场中的地位。为了客观评判西安分行私人银行业务竞争力,建立了评价指标体系和评价模型,运用层次分析法对M银行西安分行及其他银行西安分行2015—2021年私人银行业务竞争力进行了全面的动态评估,得出了M银行西安分行私人银行业务整体竞争力不强的结论。同时,研究发现,科学的评价指标体系和评价方法是客观评判私人银行业务竞争力的关键。

-END-

参考文献

[1]鹿媛媛.后资管时代商业银行私人银行产品体系研究[J].中国物价,2021(4):62-65.

[2]常州市农村金融学会青年研究会课题组.我国私人银行业务发展路径及改进策略浅析[J].现代金融,2021(5):32-36.

[3]李媛媛.私人银行业务影响因素及提升对策研究:以G银行济南分行为例[D].西安:陕西师范大学,2020.

免责声明

文章出处:《金融资本》

作者简介:许媛,硕士,经济师,研究方向为商业银行经营与管理、产业投融资、私募股权基金运作。

免责声明:“财策智库”公众号涉及的内容仅供参考,本公众号所发文章代表作者个人观点,不代表本公众号立场,同时不构成对所述产品及服务的出价、征价、要约或要约邀请,不构成买卖任何投资工具或者达成任何合作的推荐,亦不构成财务、法律、税务、投资建议、投资咨询意见或其他意见。对任何因直接或间接使用本公众号涉及的信息和内容或者据此进行投资所造成的一切后果或损失,本公众号不承担任何法律责任。公众号内的文章版权及相关权益归相关内容提供方所有,如涉及侵权等问题,请联系微信号:jibao1112

投稿及合作:wealthmagazine@163.com

【财策智库 WEALTH PLUS】财富管理行业的学习分享及资源整合平台,微信公众号内搜索“财策智库”即刻关注!