共同富裕背景下家族信托所得税课税的国际经验及借鉴

共同富裕是一项长期任务,只有解决发展不平衡不充分的问题才能实现,基本逻辑形成于“三次分配”理论,而充分发挥个人尤其是高净值人群在共同富裕中的作用是关键,积极鼓励高收入人群以及企业通过各种方式回报社会,因此,家族信托和家族慈善捐赠成为财富管理的重要方向和实现共同富裕的有效工具。同时,我国家族企业领导者确实有很强的动力和责任感,努力实现社会效益和家族财富传承的平衡。家族信托能够更好地帮助高净值人群规划“财富传承”,因而在当下外部环境存在诸多不确定形势下,成了越来越多高净值人群的选择。

截至2020年底,我国家族信托意向人群约为24万人,可装入家族信托资产规模约7.5万亿元,设立家族信托近1000个,未来三年还会进一步增长。但是,自2018年以来,国内多位大型互联网公司创始人选择通过离岸家族信托规划个人财富,在香港上市公司中,就有超过20家内地公司的实际控制人将股权转让给离岸家族信托。这说明,一方面我国家庭信托业存在较大的发展机遇,另一方面也需要审视相关配套制度的调整方向,其中税制是其发展的重要现实因素之一。家族信托主要课征个人所得税,如果受托人是信托公司可能课征企业所得税,其他涉及的流转税和财产行为税影响较小,因此针对所得税制的研究成为重点。

在2021年两会上,多位经济金融届代表委员明确提出推动《信托法》修改及完善相关税收制度是促进民企传承,防止财富缩水,将国民财富留在国内的重要措施。同时,《民法典》的颁布和《证券法》的修改完成,也给信托制度调整创造了重要的基础制度环境。2015年12月我国签署了《金融账户涉税信息自动交换之多边政府间协议》(《多边自动情报交换协议》,即CRS),并于2018年完成《个人所得税法》的修改,这都为完善家族信托税收政策提供重要价值边界。

家族信托是典型的民事信托,来源于英美法系的财产转移和管理制度,而大陆法系国家在税制中产生的问题,主要来自于法理和文化冲突,为了构建适合我国法律体系和家族信托市场环境的制度政策,通过比较法分析十分必要。本文选取以英国、美国、新加坡为代表的英美法系国家,以日本、瑞士为代表的大陆法系国家的家族信托课征所得税的实践经验,将其作为立足国情和对接国际的重要参考,重点考察纳税主体、征税客体、方式、时点等问题,最后提炼出弥补法律空白的有益经验。

一、我国家族信托所得税特殊课税模式的制度障碍

01 重复征税提高家族信托设立成本

现行家族信托所得税课税模式

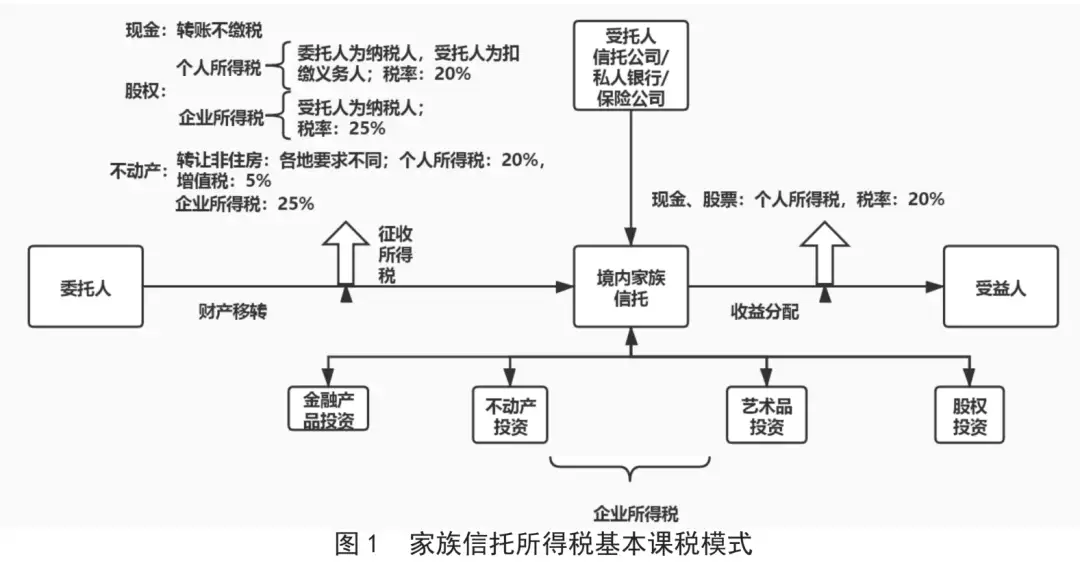

我国目前家族信托的产品结构设计大致相同,其区别主要在于受托人类型不同,区分为信托公司主导、私人银行主导、私人银行与信托公司合作和保险公司与信托公司合作四种类型,同时在资金流向部分大多选择组合投资形式,在缴纳所得税科目中并没有实质区别,但实际缴税过程根据委托人移转财产的类型和选择具体投资项目不同存在偏差,就所得税基本课税模式通过下图1所示。

财产形式移转“视同交易”造成双重课税

从上图可以看出,课征所得税分为三个阶段,委托人财产移转阶段、信托存续环节以及受益人收益分配阶段,对后两阶段征税并无异议,主要争议焦点在第一阶段。因此,应该重新定义家族信托,并分析税种的基本价值,考虑是否纳税和怎样课税,才能找到目前造成双重课税的原因,以及对信托财产形式移转采取不课税的依据。

家族信托的受益人与委托人皆属于家庭成员,具有身份关系,是自益信托和他益信托的结合,设立信托的主要目的是追求信托财产的保值和增值,不是单纯的理财投资经营。根据法律规定,股权在一定身份关系的家庭成员之间流动,即使股权转让收入明显偏低,在根据财产转让所得缴纳所得税时也可视为正当理由。那么,我国家族信托财产向受托人移转实质上是对受益人的赠与行为,而此时课税,将其认定为一般的经营交易行为,造成双重征税。实质课税是我国税法追求的税法原则,但目前信托业税制没有具体体现,而针对更为具体的家族信托更是产生了法律空白。

纳税主体模糊增加重复征税可能性

所得税三个阶段的纳税时点一定是不统一的,而且有时需要受托人履行扣缴义务人职责,在受益人计算收益所得税时还要剥离原有财产,这样就出现了多主体,多税种,多课税时点的交叉存在。这种情形出现的根本原因是现行信托法对信托财产的所有权归属没有定性,以及信托与大陆法系的代理之间的法律性质没有做出明确的本质区别,进而造成委托人没有实质放弃对信托财产的控制权,各个阶段都需要分别进行课税,纳税主体模糊。家族信托中委托人和受益人非常有可能利用身份关系互相掩盖对收益的实质控制权,使固有财产和收益发生混同。税务机关为了反避税,严格进行三阶段征税,对放弃形式财产转移课税持谨慎态度,这也增加了重复征税的可能性。

02 避税问题侵蚀我国税基产生制度风险

反避税制度的国际对接依旧不足

家族信托在英国设立之初就有重要的税筹功能,其主要规避遗产税和赠与税,但我国目前并没有这两个税种,原因是没有该项制度文化,因此仍然需要依托个人所得税法完成征税。国内选择离岸家族信托,一方面为了实现财产的真正隔离,另一方面希望进一步实现避税,但随着国际税务逐渐透明化,避税功能并不一定能实现,而且存在因文化差异产生的制度风险,同时我国需要继续完善反避税和税收优惠制度。

中国加入CRS是将个税反避税制度融入经济合作与发展组织(OECD)制定规则的重要突破。该规则使境外账户税务风险更容易暴露,中国也可以收到更多国际税务情报,对通过离岸公司转移资金、买卖护照、洗钱等避税行为予有力回应。我国仅仅在《个人所得税法》第八条对与离岸公司有关的避税行为做出一般性规定,而CRS强调受益人所有信息透明化,金融中介机构需要履行账户信息披露,信息登记扩大到重要控制人,还要求制定有针对性的个税转让定价规则。在强制性信息披露等具体反避税措施皆没有制度依据,与其他国家成熟的反避税体系对接不足。

公益慈善信托税收优惠制度缺失

高净值人群财富管理的目标不同于其他主体,通过第三次分配,践行兼济天下的初心是众多家族企业传承者所追求的重要价值。那么,家族信托不仅仅要实现财富的管理和传承,公益慈善也是重要内容,这里讨论的家族慈善信托是公益信托和私益信托的结合。虽然慈善信托的税收优惠制度往往并不会成为委托人考量是否设立家族信托的重要因素,但是对激励慈善事业发展具有重要意义,同时也是信托税制完善的重要体现。

目前家族慈善信托有两种模式,主要区分在慈善组织是否参与到家族信托治理中,进而体现在税收优惠的不同。按照现行法律法规,仅由信托公司实施捐赠是并不能在捐赠额前进行抵扣,同时也无法提供相关票据。如果慈善组织参与家族信托治理,可以享受税收优惠政策,但是目前还没有较为清晰的参与模式。有观点认为其作为分配受益人较为合理,但现阶段缺乏对该混合目的信托的受托人、受益人可操作性的税收优惠制度,存在重复征税的可能,使公益慈善信托缺乏有效激励。

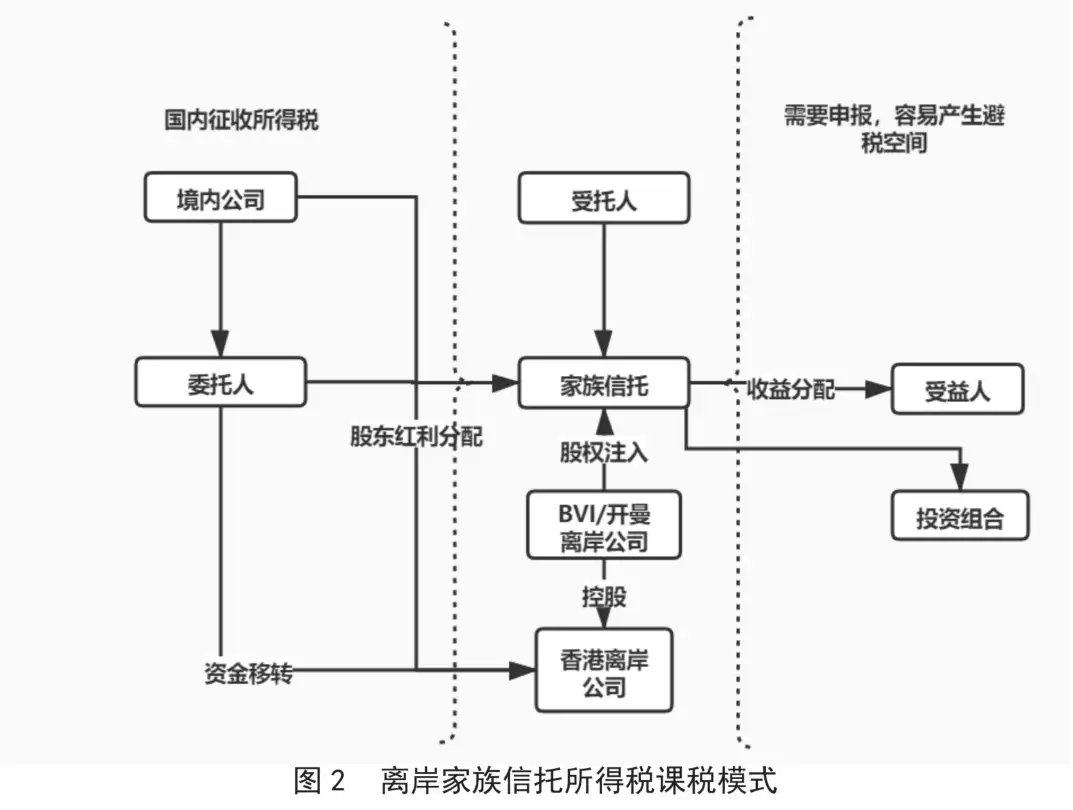

离岸家族信托税筹的法律风险

从目前我国选择离岸家族信托的案例来看,其设立主要目的是多方面的,包括风险隔离、防火墙特性、公司治理需要等。虽然设立地点多选择BVI、开曼群岛等避税港地区,除去利用国际税收协定和离岸地税收优惠,直接进行所得税避税功能的体现并不明显。这其中主要原因是在离岸设置的SPV公司作为单纯控股公司,实际经营主要来自境内,在财产从境内移转至境外过程中已经课征所得税,可能产生避税环节就是离岸家族信托经营过程中可能逃避企业所得税,如果受益人获得收益再次流入境内还要课征个人所得税。因此,我国税务居民简单认为资金向境外转移不会认定为股息分配,不缴纳个人所得税是错误的,同时不如实申报境外资产非常有可能被追究行政责任和刑事责任。

二、英美法系国家家族信托所得税课税的经验及简析

英国:以家族信托作为独立纳税主体的实质课税制度

所得税基本税制

英国虽然没有独立的税法典,但是大量的成文法、判例法以及税务机关声明构成了税收管理体制,基本体现了发达国家的税制结构特征,法律制度较为完善。英国信托实体理论使整个课税结构十分清晰,形成完整的制度体系,保障家族信托目的的实现。

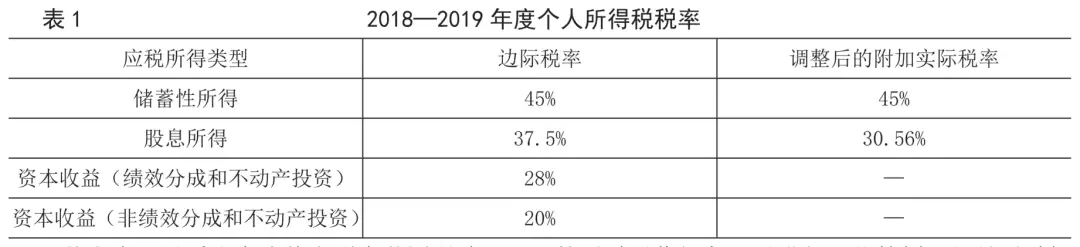

英国个人所得税在纳税人上区分税务居民和非税务居民,其区分标准主要有三个:一个纳税年度停留天数、住房和全职工作情况,同时还要综合考量其他因素。税务居民的纳税范围包括英国境内外的个人所得,而非税务居民和信托就来源于英国境内所得进行纳税。在征税对象上除一般劳务、工作、租金等所得外,还包括信托所得。在适用税率上分为基本税率、高税率和附加税率,虽然英国家族信托并没有设立最低门槛,但是基本属于高税率纳税人,因此目前更多采用边际税率进行表达。下表列出高税率纳税人的不同类型的应税所得的基本税率适用情况。

从上表可以看出高净值人群在英国税法下,虽然通过税收抵免可以进行一些筹划,但是通过投资所得税负一般要高于我国。针对累积信托和全权信托,当信托收入超过1000英镑,其股息所得收入税率是38.1%左右,其他收入个人所得税率是45%。针对权益信托,受托人应按照7.5%的税率缴纳股息所得收入税,其他收入个人所得税率是20%。

英国公司所得税是对公司的利润进行征税,在每次进行利润分配时需要将20%的利润作为预防公司税交付国库,再根据应付税额进行折抵,确定最后纳税额。如果公司被认定为英国居民企业,所得税课征范围是全球所得,征税对象是净利润。公司所得税率目前呈现下降趋势,主要在19%~20%,同时对投资所得、研发、创意产业都有很多减免措施。

英国资本利得税主要对信托人在处理资产时产生的利润进行征收,同时在计算应纳税额时与个人所得税计算有密切联系。家族信托属于高净值纳税人群,在缴纳个人所得税时适用高税率或是附加税率,那么资本利得税适用单一税率是28%,对于非住宅房产的资本利得税率是20%。当资产移转到信托中时,其纳税义务人是资产移转方,当移出信托时,纳税义务人一般是受托人。

英国家族信托所得税制的主要特点

家族信托的纳税阶段充分体现着信托是作为一个独立纳税的主体。信托纳税主要发生于存续阶段,在设立阶段各方主体并不纳税,受托人需要就其获得报酬的形式缴纳相应的所得税,这一方面源于信托文件的规定,另一方面根据信托类型决定。对于信托收益由信托本体概括承担纳税义务,同时也作为受益人部分所得,并结合其他所得一同纳税,受益人对重复纳税部分享有返还请求权。

所得税纳税责任来源于纳税主体因获得信托本身产生的收益,进而产生的权利和义务,不是仅对应信托税法收入形成的责任,这一原则使“实质课税”贯穿整个课税过程。例如,享有信托收入的受益人应当在受托人履行纳税义务后,应以移转至其手中的剩余金额为税基来缴纳所得税,同时也有权获得受托人重复支付的所得税作为抵免。同时,通过税款返还机制能有效避免重复征税。

英国家族信托的避税主要是通过信托制度节约遗产税产生的负担,包括对累计收益课征附加税制度。一切征税都以信托为独立征税对象,在对一般收益征收个人所得税后,再按照一定比例征收附加税。虽然在实际税负上英国家族信托所得税并不低,但是纳税主体、征税框架都十分清晰,同时辅以相应的反避税和降低重复征税的手段,形成完整的税务管理体系。最重要的是委托人财产能够完全移转至信托,进而巩固受托人独立管理财产的法律地位。

美国:以家族信托作为“管道实体”的所得税制

在美国对待信托的主流观点是如果委托人依然保留对信托的利益,那么就无法实现真正意义上的财产隔离,债权人的追索权还会存在。因此,在特拉华州设立家族信托时就必须将其设定为不可撤销信托,并且含有“挥霍者条款”,以完成财产保护的功能。但是这类家族信托将面临财产转入税负和其他费用的问题,即使家族信托设立在避税天堂,信托本身或受益人仍然有可能按照与信托有联系国家进行缴税。

美国信托一般情形的纳税主体是由信托和受益人承担,但是当出现委托信托时,即委托人依然保有对信托财产相应权利时,信托将被忽略,委托人将承担主要纳税义务,而家族信托很少出现委托信托。美国对信托所得税的课征与个人所得税保持一致,在进行一系列允许项目扣除后,实施累进税率的方式计算纳税额。家族信托由于设立额度普遍较大,一般情况适用最高税率39.6%,这不仅是信托纳税的最高边际税率,也是个人所得税的最高边际税率,使得避税变得更加困难。

美国信托所得税与个人所得税最重要的区别就是可以将信托作为一个管道实体,进行“分配扣除”。信托如果仅承担了一部分纳税,那么另一部分收益由一个或多个受益人承担所得税纳税义务。这样做的目的就是使整个税制可操作性更强,在应纳税所得中以分配减免的方式确定受益人应纳税所得额,避免了英国税制中的繁琐的返还机制,并确立了简单信托及带有等级制度的复杂信托可分配净收入的序列体系,有效平衡了重复纳税和避税之间的矛盾,避免造成纳税主体混乱。那么,在信托设立阶段,任何主体一方都不缴纳所得税,在信托存续阶段,按照实体课税和管道实体理论,由受托人和受益人按照规则分别缴纳所得税。

美国家族信托所得税的直接抵扣额并不明显,目前主要体现在特别慈善和遗产税两部分。在一个纳税年度,支付慈善事业或是永久性留出用于慈善目的捐赠可以在应纳税所得额中进行扣除,这也意味着当家族信托中融入慈善信托后,可以进行一定程度的合理避税。而针对遗产税部分,只有受托人放弃计算遗产税时,才可以在计算家族信托所得时进行抵扣,所以只是在不同税种之间进行抵扣转换,并不是实质上的避税。美国将慈善信托分为营利性信托和非营利性信托,前者在实体分类纳税时将提供税务便利,后者将根据捐赠资产免于缴纳企业所得税或个人所得税,同时对信托目的、责任都加以限制,因此无论是通过营利性还是非营利性慈善信托实现税收优惠都需要满足负责条件。

新加坡:以拥有众多税收优惠为显著特征的家族信托税制

随着亚洲推动全球经济不断发展,新加坡的财富管理行业正经历着一场惊人的繁荣,并逐渐成为国际信托业务汇集地区。新加坡本土和外国高净值人士发现,新加坡信托基金是他们管理财富的首选工具,这得益于新加坡信托业务管理的巨大优势。

新加坡不断修改信托配套法律:以吸引国际信托业务

新加坡信托法是以英国信托原则为立法基础,包括《信托公司法》、《商业信托法》和《受托人法》,其中2004年修订的《受托人法》主要规制受托人,该法经过多次审议和修改,以适应信托市场不断变化的需要。新加坡针对每一个税种都制定了相应的税法,从而明确各个税种的具体征收规定与责任,因此拥有独立的个人所得税法。

新加坡信托法有两个重要特点,一是允许委托人保留一定投资决策权,二是受托人应当履行较高的注意义务。这是在偏向保守主义的英国信托法上的改良,目的是通过减少法律限制,促进信托业的发展。受托人义务被法律所确认,而且将其提升到一个非常高的标准,法律认定为他人利益而牺牲自己利益是一种义务。受托人能够较为独立地管理财产是信托高效运营的关键,其信息披露责任的充分履行与受益人知情权的保护又形成了一个矛盾,因此受托人有义务不将自己置于利益冲突的位置,不滥用信托财产和保密信息,不因其作为受托人的地位而获得未经授权的利润。那么,在纳税过程中要求受托人承担主要责任,帮助受益人或委托人更加从容应对财产管理。

新加坡合理制定境内外流动资产课税模式:以避税重复征税

新加坡是世界上个人所得税税率最低的国家之一,以累进结构为基础的,最高税率是22%,同时要遵循属地原则,其征税对象是产生于或是获得于新加坡的收入,以及在新加坡境内收到的境外收入。那么,如果家族信托收益来自于境内,所得税征收将按规定进行,但对于涉外收入如何进行减税或免税将是重点。因为很多高净值人群选择在新加坡设立离岸信托,通过SPV控股境外公司,这些境外公司收入如何纳税成为重要问题。如果家族信托控制的资金从境外回流到新加坡境内,一般认定为企业收入,需要缴纳企业所得税,但是该部分收入已经在境外纳税且整体税率至少在15%以上,可以进行免税。

新加坡与全球70多个国家或地区建立了广泛地避免双重征税网络,可以为拥有大量国际商业利益的客户创造税收筹划机会。其中对合格外国信托,即委托人和受益人都不是新加坡居民、公民的信托,对其多项投资免征所得税,包括:非新加坡公司的股票和外币股份、新加坡境外的外币计价证券以及非新加坡货币的存款和外汇交易等。这为世界各地的离岸高净值收入人群提供诸多便利。家族信托在税制部分还拥有众多优惠,新加坡没有资本利得税、遗产税,同时没有外汇管制,资金可以自由进出新加坡,那么在信托资产形成后,没有任何管制措施阻碍信托资产的增加。

小结:英美法系家族信托财产的真实隔离使税务筹划充满灵活性

英美法系的传统衡平法和普通法确认了信托法律关系中信托财产与各主体之间的关系,也使得家族信托税务筹划的所得税课税十分透明具体,促进了信托业发展,其主要呈现以下五个优势:

01纳税主体明确

虽然不同国家为了与本国其他税制保持一致,对待信托本身在所得税纳税过程中的地位规定不同,但是明确规定了各主体的纳税责任;

02税率的高低不是影响整体税金的关键

主要原因是英美法系国家一般会征赠与税或遗产税,那么家族信托通过税务筹划通常情形下会节税,单一税率高低并不能决定最后的纳税总额;

03所得税制管理国际化程度高

家族信托是高净值人群处理财产的重要选择,其依旧要配合家族事业经营和投融资的需要,本国税制与国际融合越多、冲突越少对降低纳税成本十分有利;

04促进反避税和税收优惠并重

高净值人群通过选择家族信托,利用合理手段进行节税,是其重要权利,而政府主要打击逃税问题,同时利用信托金融属性,实施促进各类产业发展需要的税收优惠政策,实现家族信托的良性发展;

05保障所得税法的普及性和权威性

政府通过各种手段普及税法知识,为家族信托设立人提供充分的制度支撑,降低法律风险。

三、大陆法系国家引进家族信托后所得税课税的经验及简析

日本:以受益人为主要纳税实体的信托所得税制

商业信托过于发达压缩民事信托发展空间

日本信托所得税制较为成熟,但是推动立法的不是以家族信托为代表的民事信托,而是将信托作为一种财务制度的商业信托,因此,受托人大部分为信托银行等商业实体。日本家族信托业的发展基础与老龄化社会深度密切联系,其功能是从传统的信托融资、投资等逐步转换到利用信托作为一种非常重要的新型资产,以促进金融行业的兴起。

日本家族信托取得实质性发展始于2006年,但是商业银行仍然为主要受托人,并没有直接延伸到自然人,其主要目的是为了更好地解决遗嘱和财产继承问题。同时,慈善信托在2019年共有438个慈善信托基金,持有571亿日元,几乎所有公共利益信托的托管都是由信托银行进行的。由于严格的许可标准和税法要求,日本慈善信托目前只持有现金,只从事赠款。

日本关于信托所得税法中,反避税规则较少,税务筹划灵活性较低。因为日本的信托业务主要由信托银行提供,同时信托业呈现出高度垄断格局,集中于头部信托银行,又处于财政部的严格管控之下,所以通过信托进行避税的空间被压缩,相对于英国、美国反避税措施就少很多。日本所得税法以专门规定的方式免除财产形式移转产生的税负,以解决因基础信托法律关系冲突带来的重复征税问题。日本也非常鼓励通过公益信托发展慈善事业,配套给与大量税收优惠。

受益人纳税是实质课税原则的充分体现

日本在民法中始终坚持所有权的绝对性和一元性,因此在信托税制部分主要采用导管原则,即将信托视为所得流动的导管,由受益人负有最终纳税义务。在受益人享有财产绝对收益权的情况下,各种信托纳税义务由受益人承担;而在委托人对财产拥有一定控制权的情况下,则由委托人承担纳税义务,这与美国信托税制中的“委托人信托”规定类似。

日本家族信托在设立环节,委托人和受托人都是自然人,通常双方都不缴纳所得税。在存续环节,信托业务收入,应当视为受益人的收入,受托人收到的信托收益也应当视同受益人所得,缴纳所得税。如果受托人负有代付代缴所得税的义务,那么受益人作为最终纳税义务人可以抵扣代扣的所得税款。

日本个人所得税依旧采取累进税率,在900万日元到1800万日元之间的高税率是33%,超过的部分税率为40%。同时,并在《所得税法》中规定了实质所得者征税原则,在日本法律上财产的形式归属和实质归属分离的典型例子就是信托。《所得税法》第十三条规定:“信托的受益人应当被视为拥有属于信托财产的资产和负债,实际有权变更信托的人和应该获得信托财产利益的人也应该被视为受益人。”因此,在家族信托中实质课税将被彻底贯彻始终。

瑞士:以低税率吸引国际高净值人群设立家族信托的所得税制

在课税制度上“双重所有权”问题并没有成为障碍

瑞士作为大陆法系国家,其法律渊源来自罗马法,因此对来自英美法系的信托法律关系并没有做过多的移植,而是将其作为一种财务手段,类似于一般的合同关系,在信托所得税制部分也与瑞士整体低税率保持一致。瑞士家族信托作为财富管理的重要组成部分,其繁荣在于整体金融体系相关配套制度的成熟,进而吸引国际高净值人群。

瑞士重视国际投资和私人财产的保护,在法律适用上十分灵活,于2007年批准了《信托法适用海牙公约》,从而承认了信托。虽然瑞士没有管理信托国内法,但是来自其他司法管辖区的信托及其具体规则得到承认并且可以在瑞士进行管理,委托人可以选择任何指定信托司法管辖区的法律来进行管理信托,而与受托人一起使用的信托的税收优惠主要取决于委托人和受益人的税务居住地。

瑞士税法没有具体规定信托的征税问题,但是在相关文件中将信托分为可撤销信托和不可撤销信托两个类别来进行征税。瑞士税法不认为信托是一个独立的法律实体,也就不构成财政主体,因此信托本身在瑞士不应纳税。家族信托中委托人一般可以通过修改信托条款来解除或者制定受托人和受益人,所以应当属于可撤销信托,但也可以设置为不可撤销信托,两者之间税制差距较大。两者之间的本质区别在于信托财产是否实现完全的移转,但是在瑞士不可撤销信托主要指全权委托信托和固定利息信托,这两种一般是商业信托。

当家族信托设置为可撤销信托时,受托人无论是自然人还是公司,在瑞士法律上并不承认其享有信托财产和收益的所有权,那么其只对自身提供信托服务获得的费用缴纳所得税。针对委托人,如果委托人居住在瑞士,且家族信托中委托人与受益人一般情况下会合一,那么作为可撤销信托,信托资产和资产产生的收益将继续归于委托人,最终由委托人对信托资本征收财富税,并对信托收入征收所得税。针对受益人,无论对于可撤销信托或是不可撤销的自由裁量信托,分配给受益人将被视为赠与,因此必须缴纳赠与和遗产税。在2015年,瑞士立法者公布了一项新的“金融机构法”草案,其中载有对受托人的许可和审慎监督规则。受托人不仅需要获得主管公共或半公共监督机构的授权,同时也受到这些机构的监督。

体系低税率与金融国际化的结合具备明显优势

瑞士的家族信托十分发达,其家族办公室、银行业、金融机构共同管理着全球三分之一的财富,尤其是对家族信托架构设计和管理非常成熟,同时较低的税率也是优势之一。瑞士个人须对其在世界各地的收入和财富征收所得税和财富税,并须遵守任何适用的双重征税协定。瑞士所得税分为联邦和州或区两级,其中在联邦一级,所得税按累进税率征收,最高税率目前为11.5%,不征收财富税。在州或区一级,个人须缴纳所得税和财富税,由于各州或区税率并不相同,税务居民可以自行选择。瑞士的收入(包括联邦税)的总体税负在2015年可根据居住地的不同,从低税率的21.6%到高税率的41.5%之间浮动。

瑞士已经签订了100多项与所得税和资本利得税相关的双重征税条约,目的在避免或减少双重征税,同时瑞士和国外税务机关之间也可以通过税收协定获取纳税人之间的相关信息,其本人也可以援引。所得税和资本利得税通常情况下是遵循OECD的税收经济组合模式,而遗产税和赠与税并不适用。

小结:大陆法系国家以商事信托为主导简化家族信托所得税制

大陆法系国家始终面临着如何解决既能运用英美法系信托中财产破产隔离的制度优势,又不破坏本国民法中一物一权的法律体系完整性的问题。日本、法国选择充分发挥商业信托而不是民事信托,以信托合同关系进行调整,这实质是一种债权信托,对于家族信托这一典型的民事信托,受托人地位将受到委托人对财产控制力的冲击,家族信托的功能就无法完全实现,这也是大陆法系国家偏保守的体现。在所得税课税层面,法国也显示出对信托可能作为隐藏财产、避税和洗钱的工具的担心,因此如果家族信托已经在法律上成立,税务机关也尽可能简化税制,由确定纳税主体进行概括纳税。同时,瑞士不选择在法律上确认,仅仅将其作为发达金融体系中的一种财务制度,也是为了弱化对民事物权的影响,但是这是以极低税率和众多优惠税收政策作为制度支撑。

四、经验借鉴:域外家族信托所得税制对我国的启示

确认所得税实质课税:原则家族信托财产登记改革将成为关键

在信托法律关系中,财产形式移转是指行为人之间实施了财产的处分行为,但受让人只是获得财产权并未取得实际利益,这次移转只是名义行为而非实质行为。而在我国法律体系中,家族信托委托人完成财产移转后,获得实际利益是受益人,其自身并没有获得相应对价,同时委托人和受益人具有身份关系或是自己也是受益人,实质上是一种赠与行为,因此我国也应当采用信托“导管理论”。美国加征遗产税和赠与税的目的是缩小贫富差距,但其整体依旧呈现出废除两税或是大幅提高免征额的趋势,同时针对信托的隔代赠与应税已经终止,这也说明在家族信托设立阶段单纯的信托财产赠与行为不加征所得税是最终目标。

家族信托所得税实质课税原则就是确认由财产收益实际获得者负税,所以应当制定特别条款细化如何落实实质课税,而不是仅做原则性规定。在信托导管理论下,我国适用受益人作为主要纳税主体已经被学者充分论证,但不论是该理论还是信托实体理论,以信托财产内容,即区分信托财产本金和收益来进行课税,反而容易避免英美信托法律关系与大陆法系在物权法领域出现的冲突。

我国个人所得税法对不同类型财产赠与行为,分别做出了减免税负规定,而目前制约家族信托在财产移转阶段免征个人所得税的制度障碍主要来自财产登记制度。家族信托的财产池一定是多元的,包括资金、股权、不动产、金融产品等的组合体。个人所得税法对资金赠与一般不认为会产生移转收益附加值,因此不课税。对于房屋和股权移转免税争议较大,主要原因是赠与法律关系的完成要求财产所有权发生完全转移,即房屋和股权能够完全登记在家族信托这一实体之下,使得委托人能够完全脱离对房屋和股权的控制,否则在现行信托法律关系下依旧是基于合同建立的债权关系。财产移转至信托后没有形成清晰稳固的物权关系,所有权及其相关权利归属不明,就能不认定为赠与,那么应该首先修订信托法将基础法律关系加以明确,同时配套改革财产登记制度,进而调整所得税法。

从我国所得税纳税实际出发:巩固受托人纳税主体地位

日本《所得税法》和《法人所得税法》采用的信托“导管理论”否定了信托独立纳税主体的法律地位,由受益人承担信托主要纳税义务,但我国不应该全盘继受。家族信托按照实质课税理论,主要税金应该来自于受益人,但由于委托人和受益人的身份关系,非常有可能出现缴税动力不强,甚至避税、偷逃税的情形出现,因此受托人应当承担主要纳税主体的责任和义务,而受益人纳税原则和受托人承担主要纳税责任也并不冲突。

家族信托中的委托人与受托人之间具有更强的信任关系,受托人对信托财产管领能力和履行纳税义务能力都明显强于受益人。在美国商业信托中,受托人经常被比作公司管理者,受益人作为股东存在,受托人的管理权力在民事信托中将进一步增加。虽然受托人和受益人对财产的物权能力都是稳定的,但是在家族信托中考虑纳税周期、成本、效率以及受益人的流动性等,受托人具有更重要的纳税主体优势。在民法典时代,受托人的范围将进一步扩大,从法人、社会团体到自然人都可以承担该角色,信托被作为一种工具性机制在我国逐渐发展,受托人在该机制中起到重要作用。

受托人纳税责任主要来自两部分:一是对自身收取的佣金所得税和经营信托财产收益的企业所得税主动纳税,二是对受益人取得收入缴纳所得税承担担保责任和催缴义务。同时,在担保部分可以由受托人先行缴纳,再对受益人应缴部分进行抵扣,这是与现行所得税制衔接的征税管理中的技术问题。美国所得税法也肯定了由受托人和受益人双方缴税和分配减免的制度。但是,为了保障受托人在纳税环节有效履行义务,必须在法律上确认受托人对财产的独立支配权,不能以委托代理关系调整委托人和受托人,否则很难强化受托人的注意义务和审慎义务,信托导管也就很难使家族信托区别于商事信托,再次形成制度障碍。

尊重家族信托财产保护的私密性:推动税务透明化和反避税国际化

美国始终对离岸信托可能产生的避税行为保持高度警惕,通过加强第三人信息披露和加大处罚力度保障税收的安全性。虽然委托人具有明显的维护财产私密性的需求,家族信托也确实给了实施该目标的空间,但是税收涉及公共利益,在通过制定更多披露规则来推动税务透明化时,需要努力平衡好两者之间的关系。

目前世界已经进入数字信息化时代,使得税务信息交换更加便捷,高净值人群试图游离于税务监管之外只会使自身面临不利后果,所以进一步推动税务透明化不仅有利于税制的成熟也有利于家族信托的长期持续发展。家族信托所得税务透明化主要包括两部分:第一,税制的清晰透明。税制立法机关应该就课税的主体、方式、时点、优惠政策、税率进行详尽解释,加大对所得税法知识的普及,同时对境内、离岸偷逃税等重大案件进行及时公示分析,降低纳税成本和法律风险;第二,受益人信息的透明化。随着科技的发展,高净值人群试图完全隐藏信息是不可能的,而且为了实现反洗钱和反避税,金融中介机构有义务就受益人基本信息进行披露,进而降低侵蚀国家税基的可能性,这是征税制度完善的重要体现。

虽然欧洲甚至国际上不同法律体系对家族信托的基本属性认定不同,但是在反避税方面具有共同目标,一方面为了促进国际家族信托业的发展,另一方面也有利于自身反避税体系的成熟。英美国家主要因为遗产税和赠与税课征,和存在高净值人群移民的纳税问题,家族信托反避税制度较多,而我国不存在上述问题,但所得税反避税制度依旧有很大的提高空间,所以推动反避税国际化也是为了加强财富管理。

促进家族产业发展:多层次加大各类税收优惠

英国与美国家族信托产业的繁荣发展不是单独建立在税收制度上,也不是因为其税收优惠力度多大,而是信托模式与其法律体系的高度契合性,促使高净值家族选择这一法律模型。新兴国家为了促进家族信托行业的发展,实施各项税收优惠政策是我国学习的重点,而对于维京群岛、开曼群岛等税收政策过于宽松地区,并不能与我国当前的金融监管体制相衔接。

我国在制定家族信托税收优惠及政策时,可以充分借鉴新加坡模式的有益经验,一方面可以吸引众多高净值人群成立家族财富办公室,另一方面利用信托庞大的资金池优势促进产业发展。税务机关与经济部门共同圈定急需资金又有利社会发展的产业类型,例如我国的生物医药、集成电路、创新产业,当信托资金进入该类行业可以提供税收优惠。这样税收优惠不仅仅是财务制度上的抵扣减免,也成为促进家族信托业和其他产业的发展的重要手段。

在慈善信托税收优惠部分,关联性问题较多,首先必须明确规定慈善事业捐赠目的、模式以及慈善组织的管理,才能合理地进行税收抵扣,这需要对《慈善法》进行修改。我国慈善事业发展还处于初级阶段,暂时不宜采用家族信托中混合慈善信托的模式,容易在合并抵扣所得税时发生混乱,应当单独设立以完全慈善为目的的家族慈善信托。为了促进家族慈善信托的发展,应当提供更多纳税便利,简化课税流程,由受托人完全承担课税义务,降低纳税成本。

-END-

参考文献

[1]糜广杰.重复征税成为国内股权家族信托的掣肘[J].清华金融评论,2015,(5).

[2]肖钢,赖秀福.金融改革发展建言录——两会经济金融界部分代表委员谈金融[J].中国金融,2021,(6).

[3]吴晓灵.落实新修《证券法》完善财富管理法律框架[J].清华金融评论,2020,(2).

[4]郝琳琳.信托所得课税法律问题研究[M].北京:法律出版社,2013.

[5]石贤平,赵静.家族信托所得课税面临的困境及其应对[J].税务研究,2019,(11).

[6]刘继虎.信托所得课税的法理与制度研究[D].长沙:中南大学,2011.

[7]刘继虎.信托移转所得之税基规则研究[J].政法论丛,2018,(6).

[8]杨后鲁.税务透明时代下的家族财富传承[M].北京:清华出版社,2019.

[9]孔丹阳.个人所得税反避税规则的比较与借鉴[J].国际税收,2019,(6).

[10]旷涵潇.家族慈善信托中的利益冲突行为与分配受益人保护[J].中国政法大学学报,2021,(1).

[11]赵廉慧.慈善信托税收政策的基本理论问题[J].税务研究,2016,(8).

[12]史佳欣.我国离岸信托的基本构造及适用困境[J].延安大学学报(社会科学版),2018,(1).

[13]何杨,王文静.英国税制研究[M].北京:经济科学出版社,2018.

[14]Antony Ting.Taxation of Trust Income:a Comparison between Australia and the United Kingdom[J].Australian Tax Forum,2003,(2).

[15]谢玲丽,张钧,李海铭.家族信托全球视野下的构建与运用[M].广州:广东人民出版社,2015.

[16]Tsun Hang.Truste’s Duty of Disclosure[J].Singapore Academy of Law Journal,2012,(3).

[17]Hang Wu Tang.An Introduction to Trust Law in Singapore[J].Research on Trust Law,2015,(5).

[18]财政部《税收制度国际比较》课题组.新加坡税制[M].北京:中国财政经济出版社,2006.

[19]Hiroto Dogauchi.Overview of Trust Law in Japan[J].Trusts in the Law of Japan,2005,(6).

[20]Masayuki Tamaruya.The Transformation of Japanese Trust Law and Practice:Historical Contexts and Future Challenges[R].The University of Tokyo Business Law Working Paper Series,2021.

[21][日]中里实,弘中聪浩,渊圭吾,伊藤刚志,吉村政穗.日本税法概论[M].北京:法律出版社,2014.

[22]Jurg Frick.The World’s Wealth Management Centre[J].Co-Publshed Article,2015,(4).

[23]John L.Levy.Coping with Inherited Wealth[J].Estate Planning,2013,(1).

[24]Jacobc Jorgensen.Estate Planning and Swiss Assets[J].Probat & Property,2016,(3).

[25]叶朋.法国信托法近年来的修改及对我国的启示[J].安徽大学学报(哲学社会科学版),2014,(1).

[26]James http://Leavy.In France We Trust[J].International Financial Law Review,2007,(4).

[27]刘俊仁.信托法税制与实际课税原则[J].月旦法学杂志,2002,(1).

[28]禹奎,刘锋.美国遗产税制度运行及变迁对我国的启示[J].税务研究,2018,(9).

[29]高皓,罗钧.我国民事信托税负问题:法学视角的分析与应对[J].税务研究,2020,(5).

[30]徐卫.信托融入民法典的逻辑理据与体例选择[J].交大法学,2019,(2).

[31]陈一新.论信托财产的主体性[J].交大法学,2019,(2).

[32]张建棣.信托收益所得税法律制度研究[D].北京:中国政法大学,2002.

[33]Maria Tihin.The Trouble with Tax Havens:The Need for New Legislation in Combating the Use of Off shore Trusts in Abusive Tax Shelters[J].Columbia Journal of Law and Social Problems,2008,(3).

免责声明

基金项目:全国工商联智库重点课题“民营企业家财富保护与传承制度研究”(项目编号:QLZK21A005)

文章出处:《税收经济研究》

作者单位:马瑞乾,男,西南政法大学民商法学院博士研究生,清华大学五道口金融学院全球家族企业研究中心访问博士生。

责任编辑:易一

免责声明:“财策智库”公众号涉及的内容仅供参考,文章均为作者观点,文责自负。公众号内的文章版权及相关权益归相关内容提供方所有,如涉及侵权等问题,请联系微信号:jibao1112

投稿及合作:xiaoyao@caifuguanli.cn

【财策智库 WEALTH PLUS】财富管理行业的学习分享及资源整合平台,微信公众号内搜索“财策智库”即刻关注!