信托公司转型之怪现状

一,信托公司是一门生意,不能只赚了热闹和忙于转型,而没赚到钱

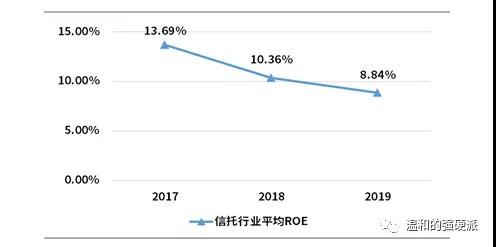

在过去几年,信托在大家眼中是暴利行业,头部公司动辄十几亿的净利润再加上部分从业者高额的奖金,让大家产生了一种“信托公司很挣钱”的幻觉。但事实上,如果我们站在股东的角度,以ROE这个指标对于信托公司进行财务分析,却会发现他很难担得起“挣钱”二字。

通过对2019年各家信托公司不完全的年报整理,我们可以看出信托行业的ROE在最近三年持续下降,横向比较下,信托的ROE甚至低于银行。

在自融被严格限制以后,民营资本投资信托的高潮也将告一段落,而伴随着信托行业回归本源,股东对于信托公司的要求将从“表面热闹”变成真正意义的绩效管理,而ROE将会成为考核里的重中之重。

提升ROE,不外是两条路:

1,信托公司转变过去“类银行”的发展模式,加强轻资本的服务信托业务和资本中介业务,强化固有投资能力;

2,精细化管理信托公司手中的非标额度和地产额度,最大化房地产信托业务的收益,降低低效能的假集合业务。

我以为,这看似毫不相关的两条路在信托公司的战略执行中应该是并行不悖的,他们是“诗和远方”的关系。我们看到越来越多的信托公司开始关注“远方”,这是好事,但对于一家以ROE为目的的机构,放弃眼前的苟且去盲目转型是非常危险的。在短暂的现在,信托公司应该在监管的约束范围内,继续发挥仅存的制度红利,利用一切手段提高盈利能力,眼前的苟且并非毫无价值,他是一家公司生存的压舱石。

但这一切都要建立在信托公司更精细化管理的基础上:

(1)厘清非标额度和房地产额度,降低额度闲置,并通过有效的额度定价管理机制促进业务部门的良性竞争;

(2)在传统的房地产和平台等业务领域,加强对于新模式特别是股权模式的研究,降低信托公司对于非标额度的依赖;

(3)建立以大客户为中心的核心战略,以客户需求作为信托公司业务模式创新的出发点,以满足客户需求来绑定客户,深度绑定,提高盈利水平;

(4)在资金端形成更为精密的定价体系,加强公司层面的统筹协调,建立“产品线”同“资金线”对应的经营模式,把产品的生命周期和资金端的成熟程度进行有效衔接,既要获取最大的利差,也要形成对于新业务的有效支持。

(5)建立以资产配置为核心的财富管理战略,完成从“单品销售”→“资产配置”→“全权委托”的迭代升级,通过资金端的转型升级完成对于资产端转型的有力支持。

二,信托公司的业务转型不能沉溺过去,转型应该是渐进式的,转型的灵感来源于积极的展业

信托作为金融体系的一个“小”行业,短小的组织架构产生了极高的行动效率,获得了超越常规的发展。同样的,灵活的组织架构也将会在转型中发挥重要的作用。但从非标到标之间,存在一个巨大的天堑,非标转标对于信托公司来说是组织命题上的重新调整,而不单单是具体业务的转型,在信托公司层面,组织架构、风险文化、展业逻辑和资金配套等方面都将发生深远的影响,如果没有统筹规划、不能在组织建设方面进行再次革新,而是继续以陈旧的眼光、机械化去理解这一轮变革,沿袭旧有的方法一条路走到黑,迎接我们的只可能是失败。

如果从具体业务的角度看信托转型,我又认为信托的变革应该是渐进式的,在更新的战略思维指导下,由一系列微创新构成的行动轨迹集合。信托的创新从来都不是在家里拍脑袋想出来的,而是根植于客户、市场和同业,展业的意义在此时显得格外重要,从成功的巨人身上汲取力量,向前走出的每一小步,积累起来就可能是革新性的一大步。基于客户痛点的变革,才是市场中真正有效的创新,而那些来自于高深理论的创新,如果没有同市场的有效契合,走的越快,越容易扯到蛋。

三,重视业务转型,但更应关注背后的人;行业红利已尽,人才建设要再次上路

在这轮转型大潮中,各家信托公司推出了海量新业务的招聘信息,但是信托的转型靠招聘就能解决么?业务转型,最核心的还是人才战略,如何吸引到优秀人才,如何让优秀人才在平台上发挥价值,如何让各色人等充分竞争提高效率?我以为这恰恰是信托公司在长期快跑中所欠缺的。借鉴自投行的“类合伙人”机制对于信托行业的快速发展起到了决定性的作用,但这种简单粗暴的机制却使得信托疏忽于人力建设。

当信托行业的超额红利回归正常,信托公司在收入方面的优势不再突出,那么信托公司又如何做好人才引进?跳出人力资源的高深理论,我以为信托公司需要建立起真正“以人为本”的核心理念。事实上,在过去的信托公司,人并不是关键,在机制和产品的配套下,信托经理还是理财经理,不过是这个粗糙体系下的螺丝钉,某业务强人走掉没关系,再招一个人也不会差到哪里,这大概就是制度红利下信托行业的现状,做的好并不一定代表我们真正好,也许我们都在被体系所加持。

制度红利的潮水褪去,有人觉得业务难做了,这也许是信托行业人才分化的一个开始,平庸与优秀的差距开始不断显现,而对于信托行业的人力资源来说,竞争也才刚刚开始。在业内,有信托公司可以坚持最高的人员招聘标准,顶住各种关系户,招到各省的状元们,靠的不是公司品牌和丰厚收入,而是人力的勤勉与坚持。换个角度想,信托公司的人力某种程度上也是业务条线,更是一种非常乙方的业务,从一个点上拉起一张大网,通过一个个实习机会、校招活动和对外宣传,把人才纳入到体系库内,并持续的跟踪和宣导,才能形成人才战略的基础。

信托公司的转型发展离不开人才体系的再次建设,按照做业务的思路来去做人力,建立以人为本、求贤若渴的态度,是未来信托行业再次上路的根本。在以人为本的战略指导下,理清人才逻辑,把人才引入平台、让人才有所发挥得到奖励与晋升、同时裁汰冗员,信托公司才会在未来迎来新生。

举个简单的例子,很多同业都在抱怨财富招人难,这里面固然有编制和激励的多方面因素,但我们是否有考虑站在候选人的视角去审视信托公司?为什么他们要来?仅仅因为高收入和刚性兑付么?当大量银行体系的理财经理因为繁冗的KPI而疲惫不堪时,信托公司是否可以根据候选人的普遍需求,把信托的财富中心改造(亦或是包装)得更好?我们是否可以建立起一个理财经理可以获得输入的组织?我们是否可以在标品的大背景下,建立起理财经理、客户和公司的共赢关系?“我若盛开、蝴蝶自来”,当信托公司能够把自己转变为一家适合每个人全面发展的机构,相信这家公司只有成功一条路可以走。

四,忙于抄袭、盲目抄袭,忽视业务背后的逻辑

在焦虑的推动下,各家信托公司的相互交流也多了起来,排名靠前、增长较快的公司成为了大家争相学习的榜样,一时之间趋之若鹜,甚是热闹。但喧闹背后,是否有人想过?这种突进式的业务学习,对于后来者是否有真正的意义?

长期以来,我们陷入了一种误区,即制度红利覆盖下信托公司具有同质化的倾向,只要把编制和激励搞起来,不管什么样的股东背景,不论怎样的管理层团队,都能把公司撑起来。但事实上,在信托行业高速发展的十年时间里,优秀的公司之所以跑赢同侪,因为他在发展过程中所形成了良好基因。我们看到优秀的公司发展了优秀的产品线和经营模式,却忽视了支撑这些业务发展的股东背景、战略选择、企业文化与公司治理。在相同的市场环境中,优秀的信托公司这些独有的文化或者风格,决定了其在行业欣欣向荣亦或是泥沙俱下的环境中,都可能会产生更快的奔跑速度,或者是更灵敏的掉头反应。

从长期看,信托的同业交流,对于行业的长期发展一定是大有裨益的,但这种交流一定不是流于表面的。行业里有不少这样的公司,看到某家在消费金融赚了钱就去学着搞消金,看到某家在房地产股权做得风生水起就去抄袭地产股权,却忽视了境内消金业务的政策大环境,忽视了那家信托在风控和资金方面全方位的配套能力,如果我们只是单纯的抄袭模仿,我们表面学得越像,可能摔得越狠。

我以为,信托的业务根植于信托公司的文化,脱离一家公司的企业文化去谈业务模式是没有意义的。我们在试图分析或者学习一家信托公司的业务模式时,更应该了解的是其业务生存的土壤。“为什么只有他家做的风生水起?”当我们完成对于一家公司从表层业务到内生基因的全面了解后,我们的学习就有了深度和层次,一个好的对标工程应该是基于对对标对象的深层次理解与自我体制完善相结合的复杂过程。

如果我们把优秀信托公司做一个简单的梳理,我以为不难得出以下几个结论:

(1)构建股东同管理层、以及管理层之间的稳定合作关系,注重公司战略执行的连续性;

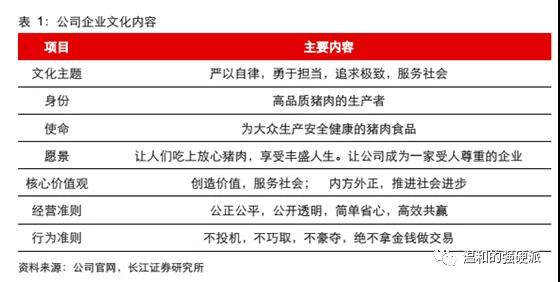

(2)在企业文化层面,明确具有股东特质、切合公司文化的使命愿景价值观,并以此确定员工的“身份”,在公司内部对于“要做的事情”形成清晰的导向;(拿牧原股份的企业文化建设举例)

(3)做好团队建设,依托信托现在的行业红利,强化用人标准,招好人、用好人;

(4)明确公司业务的战略选择,形成业务团队展业的唯一纲领。比如某些信托提出“相信政府”、“大客户”,都是非常提纲挈领的行动纲要,指向性很强。

写在最后

当《资管新规》等几座大山压在面前时,信托行业的每一个从业者都清醒地意识到转型没有任何借口,有些刚入行不久的新朋友念及此,总会微微叹一口气,为什么是信托呢?

事实上,信托行业不过是整个大金融行业的一个缩影,之前金融行业的高速增长,不过是宏观经济叠加政策宽松的阶段性红利,粗放式增长不过是前半场。当一切回归正常,整体的超额收益β趋于消失,才是金融行业真正精彩的开始,每一个个体、每一个公司的特殊气质将会重新定义这个市场,真正有能力的人才和真正优秀的公司,在未来一定会以更快的速度甩开大部队,让我们去热烈拥抱未来这个α说话的市场吧,没有平庸横行,哪有英雄辈出!

BY/温和的强硬派