中国家庭财富指数调研报告(2020Q2)|聚焦疫情下中国家庭的财富变动趋势

时隔3个月,西南财经大学中国家庭金融调查与研究中心与蚂蚁集团研究院第二次共同展开了关于中国居民家庭财富变动趋势及未来预期的调查,并联合发布了2020年第二季度的调查报告,《疫情下中国家庭的财富变动趋势——中国家庭财富指数调研报告(2020Q2)》。

那么,在后疫情时代,中国家庭的财富有了哪些变化?本报告针对第二季度中国居民家庭财富变化、未来预期及疫情对家庭决策的影响等几方面做了调研和分析。

1︎⃣ 中国家庭财富变化:疫情下家庭理财需求变化,风险管理意识增强

(一)家庭财富与上季度基本持平,资产配置趋于均衡

1. 家庭财富与上季度基本持平,部分家庭财富缩水较为严重,如低收入及自由职业家庭;

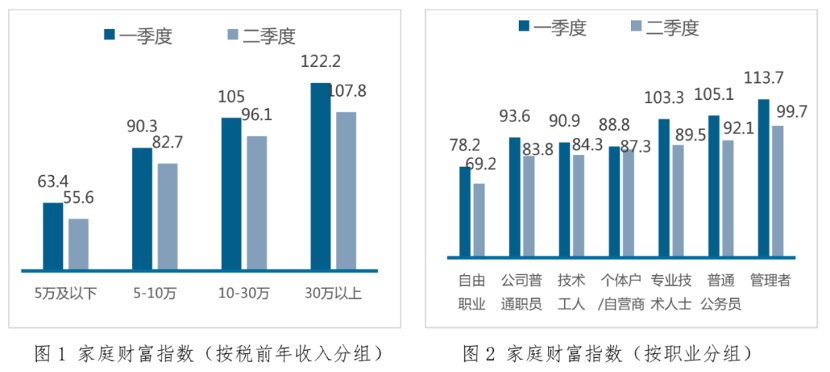

二季度家庭财富与上季度基本持平。根据家庭的财富变化情况构造指数,指数取值范围在 0-200 之间。指数以100 为参照基点,大于 100 表示(相比上季度)增加(上涨),小于 100 表示(相比上季度)减少(下降)。由此得到本季度家庭财富指数为 99.92,与上季度家庭财富基本持平。

一季度收入 5 万及以下家庭的财富指数为 63.4,二季度继续下降,仅为 55.6,意味着低收入家庭财富继续缩水。自由职业者的家庭财富指数从一季度的 78.2 下降到二季度的69.2,财富缩水也较为严重。

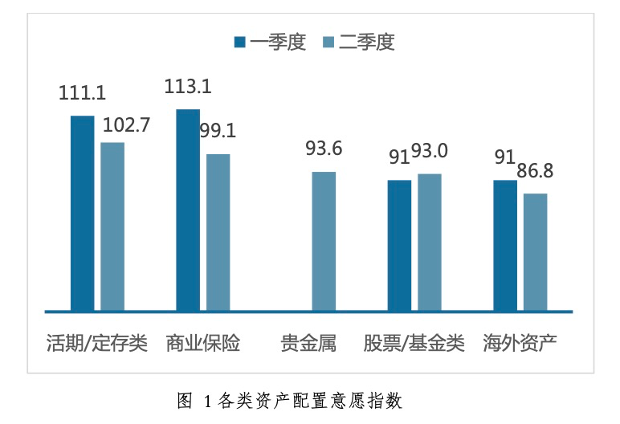

2. 家庭资产配置逐渐趋于均衡,表现在家庭对活期、定存类及商业保险等低风险类资产的配置需求增速减缓,家庭继续减持海外资产,对股票基金类资产需求略有回温,降幅收窄。

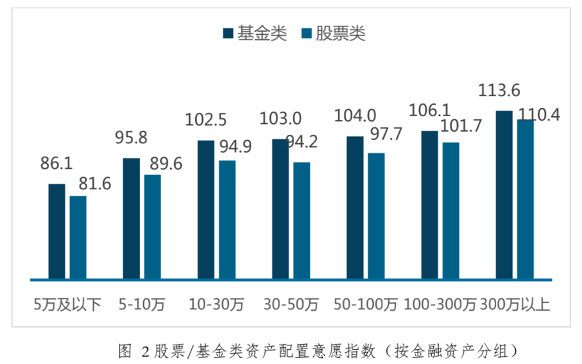

(二) 家庭对基金的投资意愿明显高于股票,且可能是长期行为

整体偏好中低风险类资产,对基金的投资意愿明显高于股票;

进一步发现,增投基金的群体更为年轻化和高学历,即30岁以下年轻群体和大专及以上学历群体的基金增投意愿更高。因此,家庭增投基金的行为很可能是中长期行为。另外一个专门针对基金投资者的调研显示,2020 年,新进入基金市场的群体中 30 岁以下的年轻人占了 52.9%(对比全部样本中这一比例仅为 27.9%),这说明新进基民更年轻化。

(三)疫情增加了家庭商业保险类资产的配置意愿

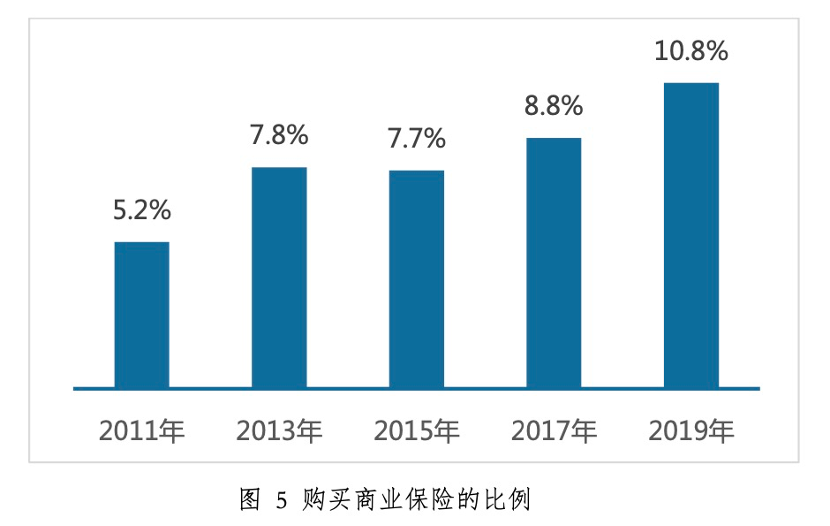

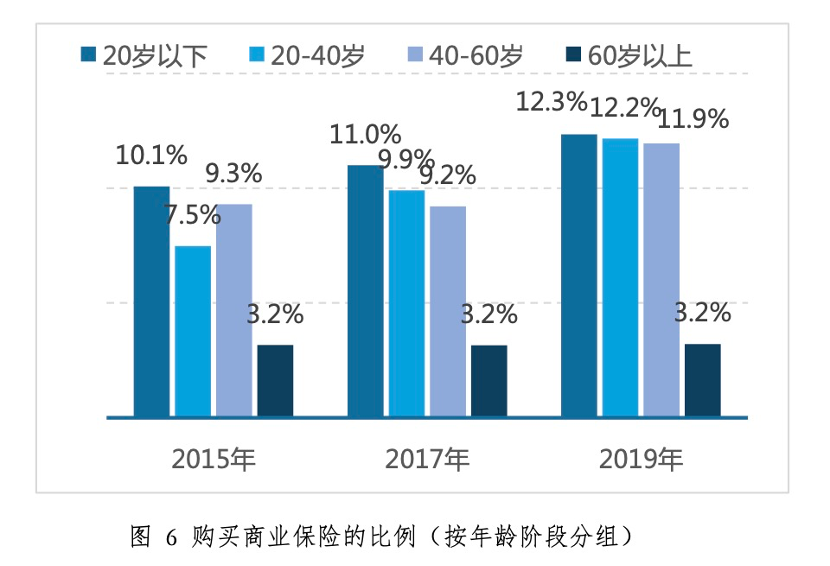

1. 近些年来,家庭购买商业保险的意识不断提高,居民商业保险的参保率增加;

从近些年各年龄段的商业保险参保情况看,家庭经济支柱者参保与家庭青少儿参保的差距在缩小。

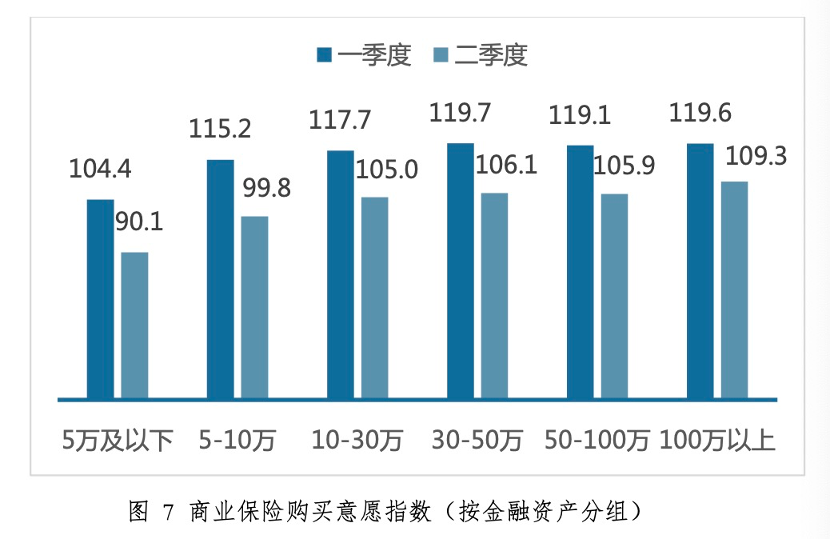

2. 疫情下,金融资产或收入降低的家庭更倾向于配置保险;

家庭倾向增加保险类的资产配置,但相比一季度,力度有所下降。疫情之初,家庭的保险配置意愿较为强烈,到二三季度,尽管家庭预期经济恢复尚需一段时间,但商业保险配置意愿略有降温。

金融资产减少、收入减少的家庭都更倾向于配置保险。通过计量分析方法研 究影响家庭商业保险投资意愿的影响因素后发现,相比定存类资产,金融资产减 少或收入减少的家庭更倾向于配置商业保险,侧面表明当家庭收入没有保障的时 候,家庭认可商业保险对自身保障的重要性。

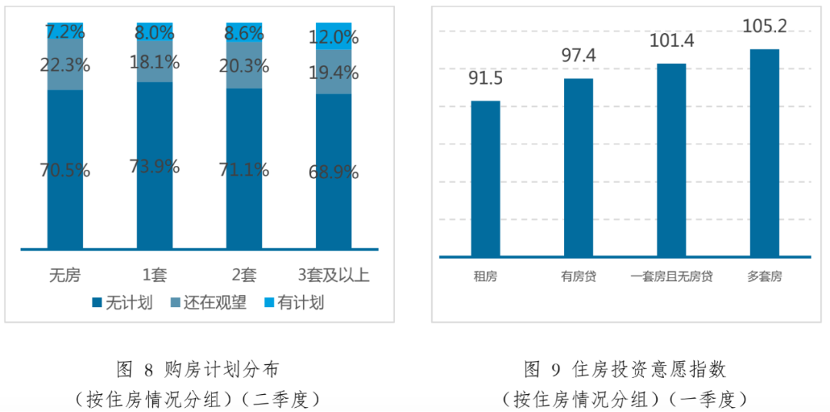

(四)疫情后,家庭的购房意愿有所上升

未来三个月,多套房家庭购房意愿更高。数据显示,一季度多套房家庭的住房投资意愿高达 105.2,显著高于其他群体,二季度这一现象持续。从不同房屋持有状况的家庭来看,二季度约二成家庭对购房持观望态度,但多套房家庭计划购房的比例达到 12.0%,高于其他家庭。

(五) 家庭对海外资产的投资意愿进一步降低

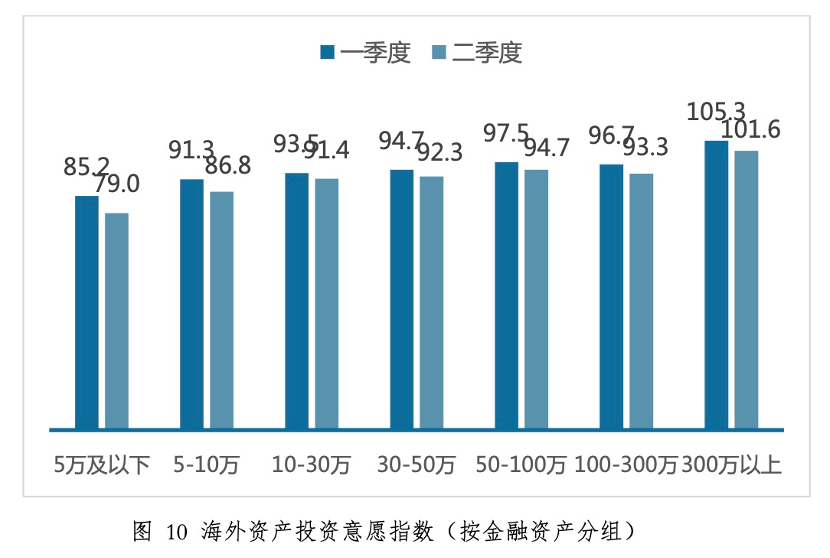

1. 金融资产300万以下家庭的海外投资意愿均降低;

相比一季度,各金融资产组家庭的海外投资意愿指数均降低。金融资产 300 万以上家庭的海外投资意愿指数也从一季度的 105.3 下降到 101.6,表明该组家 庭未来一季度的海外资产配置增加,但增幅有所下降。

2. 金融资产或收入变动的家庭,其海外投资意愿均降低;

通过计量方法分析影响家庭海外资产投资意愿的因素,结果显示,不管家庭 的金融资产或收入是增加还是减少,海外资产的配置意愿都在减少,即家庭更偏向存款类低风险资产的配置。

(六) 疫情下家庭的线上投资意愿增加

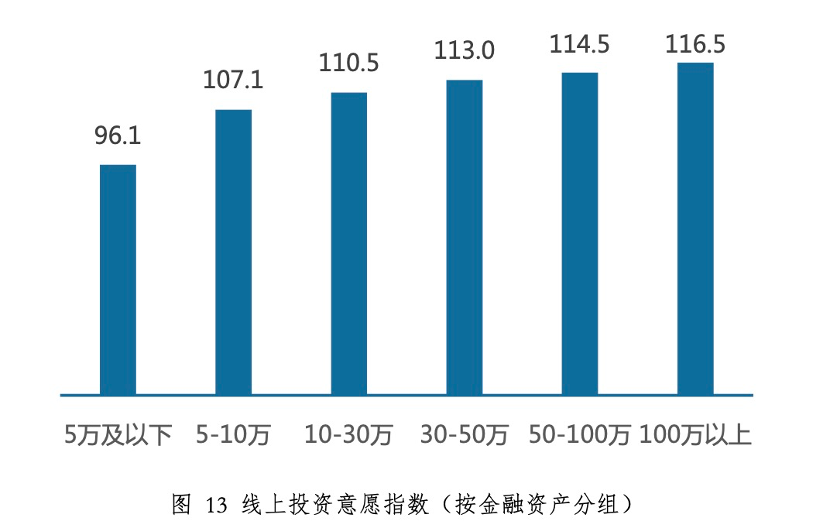

1. 家庭的线上投资意愿逐年增加;

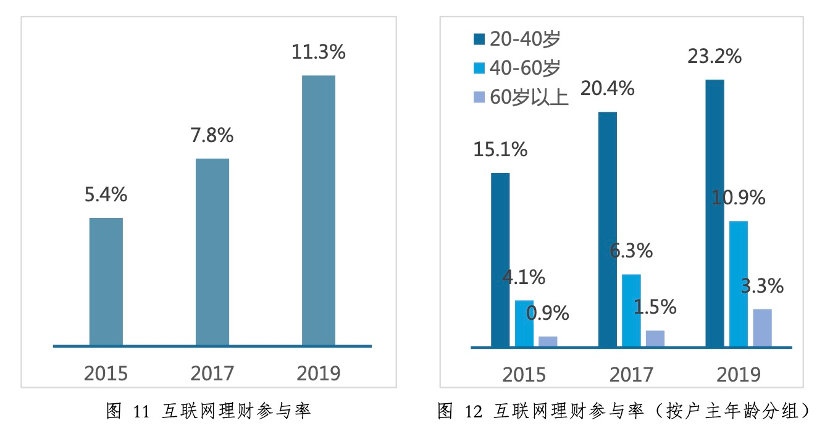

家庭的线上投资意愿逐年增加,表现为家庭互联网理财产 品的参与率从 2015 年的 5.4%增加到 2019 年的 11.3%。从年龄看,年轻家庭更青 睐线上投资,其互联网理财产品参与率更高,2019 年户主年龄在 20-40 岁之间 的家庭参与率达到 23.2%。

2. 疫情推动了线上理财需求增长,并具有普惠性质;

疫情之后,除低收入组外,各收入组家庭的线上投资意愿均增加,并且线上投资方式进一步普惠老年和非一二线城市群体。

2︎⃣ 中国家庭信贷状况:家庭获贷难度有所下降,信贷受众群体下沉

(一) 信贷政策适度宽松,信贷获取难度有所下降

1. 疫情期间,住户经营性贷款增幅明显;

截至 2020 年 5 月,住户贷款的经 营性贷款余额为 12.2 万亿,新冠疫情爆发后同比增速较快,扶持力度明显,但增速仍低于 08 年金融危机。、

2. 信贷需求持续增加,信贷获取难度有所好转;

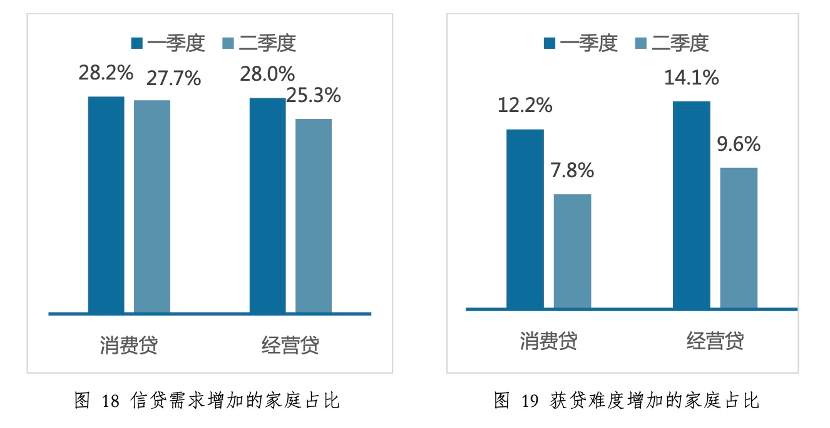

整体来看,二季度 27.7%的家庭消费贷需求增加(一季度为 28.2%),25.3% 的家庭经营贷需求增加(一季度为28.0%),家庭信贷需求持续增加。同时,信贷 获取难度有所下降,二季度 7.8%的家庭消费贷获贷难度增加(一季度为 12.2%), 9.6%家庭的经营贷获贷难度加大,比一季度有所好转(一季度为 14.1%)。

3. 低收入群体信贷获取难度下降,信贷下沉明显;

根据二季度调研数据,低收入群体中消费贷获贷难度增加和经营贷获贷难度增加的家庭占比分别降低到 11.2%和12.6%,信贷下沉明显。

(二) 信贷资金并未流入资本市场

回归结果显示,负债变动与股票、 基金价值(价格)关系并不显著,说明信贷资金并未流入资本市场。

(三) 综合来看,仍有部分群体的资金需求未满足

有资金需求的家庭中,获得信贷资金的家庭占比为 45.1%,不到一半。部分 家庭的资金需求尚未满足。从年龄看,老年群体获得贷款的比例较低,为 42.1%; 从家庭房贷状况看,无房贷家庭获得贷款的比例较低,为 43.0%;从家庭工商业 经营情况看,有工商业经营的家庭其获得贷款的比例较高,为 54.0%;从家庭收 入水平看,低收入和高收入家庭获得贷款的比例相对较高,而中等收入家庭获得 贷款的比例较低。

3︎⃣ 中国家庭消费状况:消费负债及未来预期对家庭消费有重要影响

(一) 日常消费信贷是家庭主要的信贷需求

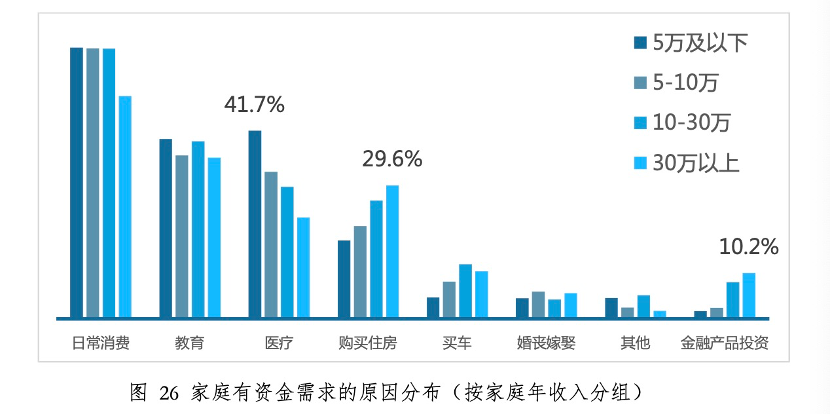

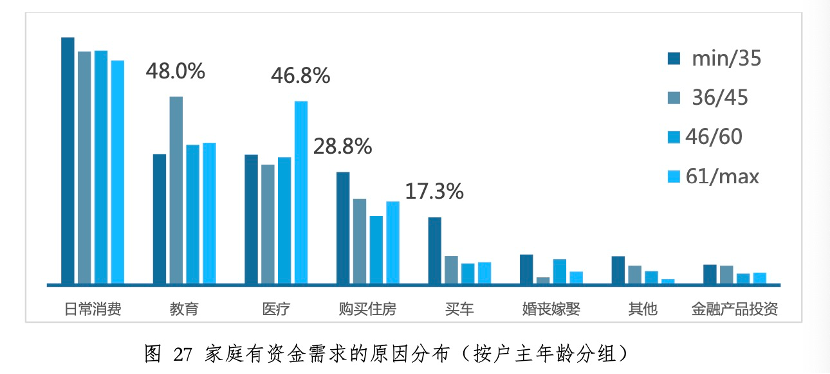

1. 满足日常消费是家庭信贷需求的主要原因根据 CHFS 季度数据,家庭需要资金的原因排在前三位分别是:日常消费、 教育和医疗。

年轻家庭资金需求主要为购房和购车,中年家庭主要为教育,老年家庭主要为医疗。

(二) 下季度预期总体好转,但低收入群体仍不乐观

家庭对于三季度家庭的财富及收支变化,总体预期较为乐观:二季度低收入群体计划增加储蓄的家庭占比减少,从一季度的 54.9%减少到 二季度的 25.0%。

但低收入群体预期仍不乐观:相比一季度,二季度低收入群体的财富及收支预期仍不乐观,年收入 5 万及以下家庭的财富及收支预期指数仅分别为83.3、85.4 和 95.8,远低于其他家庭。

4︎⃣ 报告建议

针对以上研究结论,本报告建议:

- 1)鼓励线上理财服务发 展,满足我国家庭不断增长的线上投资理财需求。

- 2)重视消费 信贷对于消费的正面作用,大力支持消费信贷发展,尤其是和消 费场景结合紧密的消费信贷产品。

- 3)鼓励扩大普惠型信贷服务, 提高信贷政策的针对性,继续向相对下沉市场和弱势群体倾斜, 尤其是四五线城市、农村等市场。应发挥互联网在下沉市场触达 和服务客户的能力,鼓励金融机构积极拓展线上业务模式,加强 线上线下的机构合作。

-END-

扫描下方二维码,阅读原文,获取报告全文——