香港税务实务(三)– 薪俸税

官方数据显示,香港税局于2021年4月5日下发了32万张2020/2021年度雇主报税表,并于5月3日发出约262万份2020/2021课税年度个别人士报税表。一般而言,纳税人须于一个月内递交该报税表,经营独资业务人士的限交限期为三个月。

薪俸税是香港税收收入的重要组成部分,2019/20课税年度香港整体税收收入为3036亿港币,其中16.6%来源于薪俸税,在利得税(51.4%)和印花税(22.1%)之后,排名第三。对于香港公司来说,不论是雇主还是雇员,从聘用首名员工或领取薪酬开始,进行税务申报并缴纳薪俸税就已经是义不容辞的责任了。

薪俸税是就于香港产生或得自香港的入息而征收的一种所得税;凡因担任任何职位、受雇工作或收取退休金而获得的入息,均属应课税收入。例如董事收取的董事酬金,雇员收取的薪金、工资、佣金、花红及额外赏赐和退休人士所收取的退休金,均须课税。雇员福利亦或须课税,例如:雇主提供居所时,居所「租值」将被计入雇员的应评税入息内。此税种也可类比于国内的个人所得税。

根据《香港法例》第112章《税务条例》的第8条,除非条例另有规定,任何自然人在每个课税年度产生或得自香港的雇佣所得,均须申报及缴纳薪俸税。

通常,以下三种情况需要申报并缴纳薪俸税:

(1)香港有限公司的董事,获取的该香港有限公司所发酬金。

在税务上公司董事是一个职位。一般而言,如某人士担任香港公司董事,不论该人士在相关课税年度内在港逗留多少天,该人士从该职位所得的收入须全数缴纳香港薪俸税,而不可就此薪酬申请任何税务豁免或宽免。

(2)在香港受雇工作取得的酬金。

受雇于香港公司的人士,如在香港本地工作,即使有部分职务在香港以外地方执行,该人士所得的全部收入,均须缴纳薪俸税。不过,该纳税人可在某些情况下按年申请将入息豁免征税或申请税务宽免。

(3)非香港本土受雇工作取得的酬金。

如果受雇工作来源地在香港之外,如:被海外公司或雇主指派到香港工作。这种情况下,香港税局只对香港境内提供服务所得收入来评估收税(包括因提供这类型的服务,而获得的假期工资)。在正常情况下,香港税局会根据每个税务年度,逗留在香港的天数来进行计算。

香港薪俸税的课税年度是指每年的4月1日至次年的3月31日。

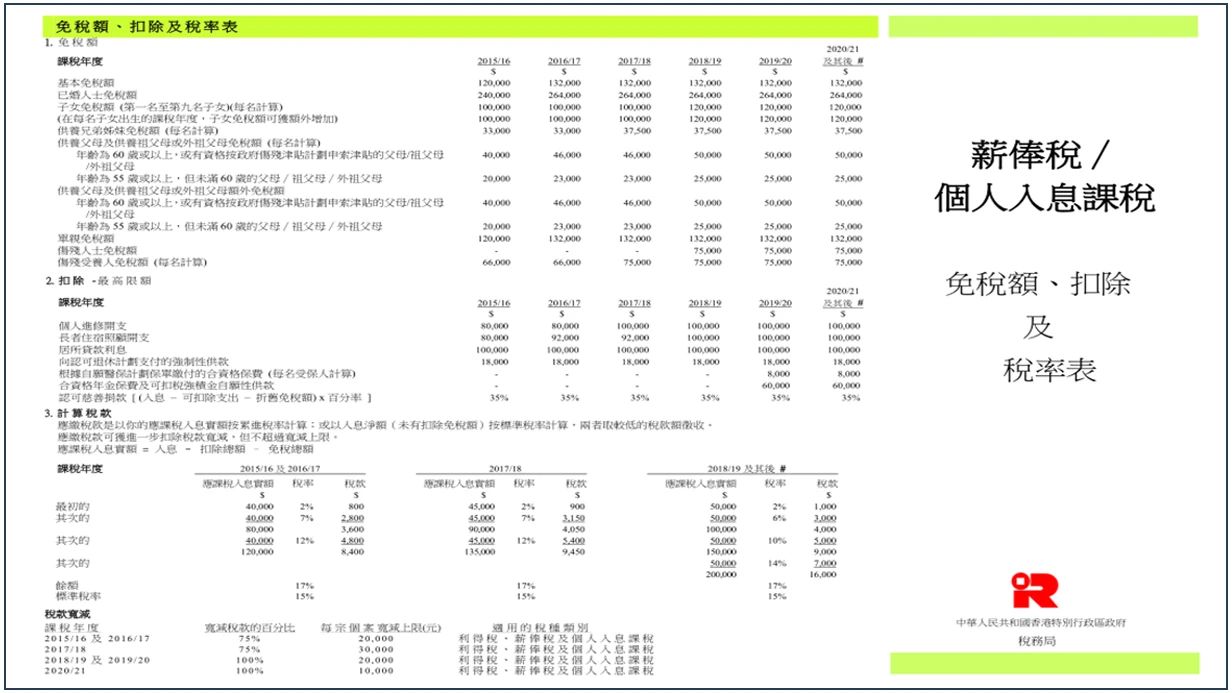

香港薪俸税目前执行的是五级超额累进税率,最高和最低税率分别为17%和2%,标准税率为15%。

薪俸税额是按该课税年度的应课税入息实额以累进税率计算;或以入息净额以标准税率计算,两个计算结果取较低的数额来征收。

应课税入息实额 = 入息总额 – 扣除总额 – 免税额总额

入息净额 = 入息总额 – 扣除总额

香港不仅税项少,税率低,而且香港政府就征缴的各个税种也会给予不同程度的税务宽免政策。就薪俸税而言,纳税人可享受到的税务宽免政策如下:

(1)计算薪俸税及个人入息课税时除了可扣除标准免税额HKD132000/人/年外,还可申索下列的扣除项目:支出及开支的必要费用(包括个人进修开支,但属家庭性质或私人性质的开支、以及资本开支,则不能扣除);特惠扣除;及免税额(按标准税率缴交薪俸税的纳税人除外)。

(2)香港的薪俸税同利得税一样,也是按地域来源地原则征税,纳税人可就符合条件的薪酬收入申请全部或部分豁免缴交薪俸税。

(3)香港的税务宽免政策:最新的宽免政策是宽减2020/2021课税年度百分之百的薪俸税、个人入息课税及利得税,每宗个案以港币10,000元为上限。

附上一张免税额、扣除项及税率表供大家参考:

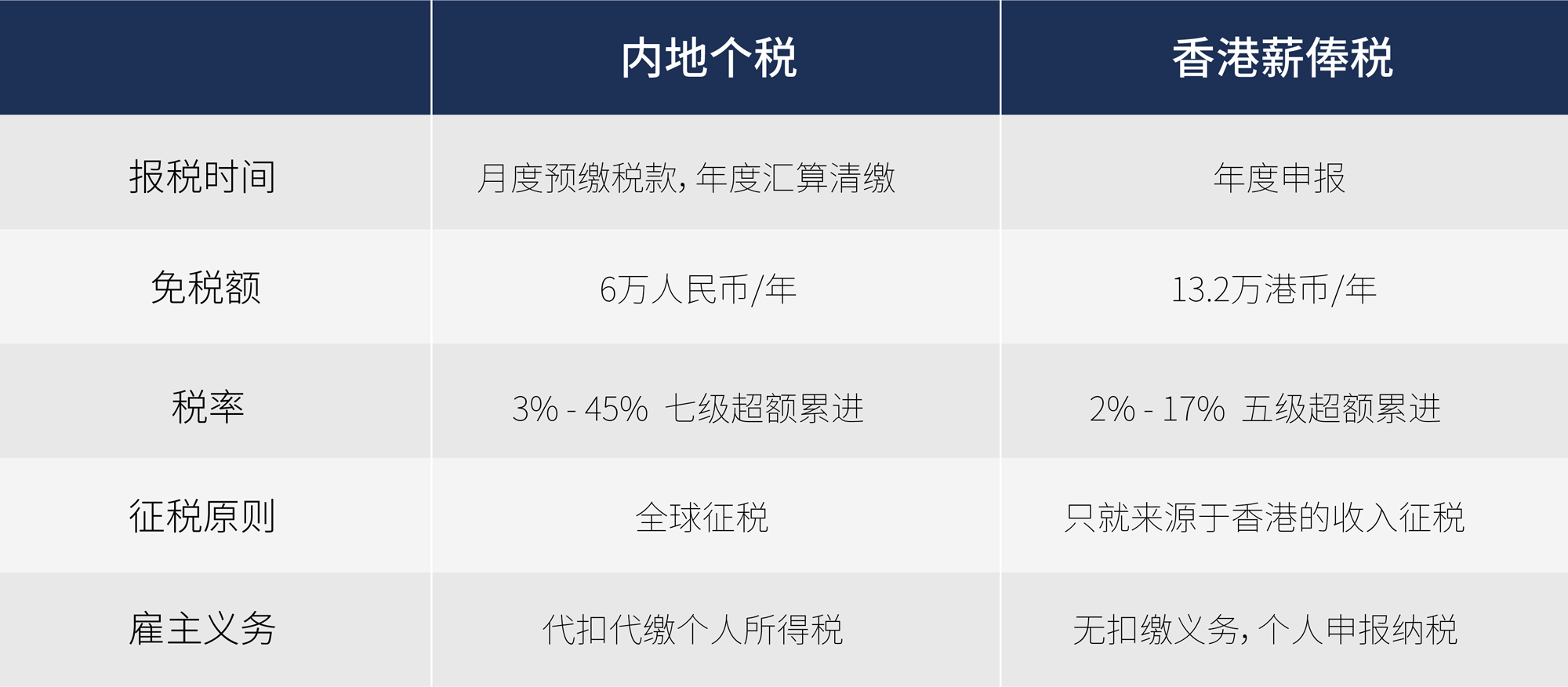

香港的薪俸税和内地的个人所得税既有差异,也有相似之处。具体异同见下表

此外,在征税原则上,香港的薪俸税是只就来源于香港的收入征税,内地的居民纳税人需要就来源于全球的收入都申报纳税。

香港税局发出的每份税表均有限交日期,各位企业主及雇员在收到税局发出的各种的税表文件后(比如利得税申报表、薪俸税申报表、个人报税表、离岸豁免问卷、逾期罚款通知等),一定要足够重视,并及时合规的申报,避免因逾期或错误申报产生不良的税务后果。