焦虑的中产阶层如何做家庭财富管理?

“在疫情时代的新世界,两条主线正在推动全球投资变局:在资金端,由于发达国家央行开启超常规刺激浪潮,全球流动性预计将长期保持充沛甚至泛滥;在资产端,疫情催化新经济加速发展,更多高成长性的标的将涌现于新赛道。”工银国际首席经济学家程实、工银国际高级经济学家钱智俊撰文指出,这两条主线共同指向了“强者更强”的长期趋势。

从资金端来看,充盈的全球流动性并非雨露均沾,而是主要流向了各领域的头部公司。从资产端来看,新经济的未来机遇主要集中于美国和中国,双强的主导地位进一步巩固。

证监会主席易会满也表示,为助力经济加快复苏,世界主要经济体纷纷出台超预期的刺激政策,可以预见,在后疫情时期,全球流动性充盈甚至泛滥是大概率事件。

今年以来,对于大部分中国人而言,尤其中产、大众富裕阶层(个人可投资资产在1万美元至100万美元之间的人群),既降低了工资收入,又减少了投资收益。面对变化多端的市场,如何把握投资机遇?

“广大投资者对公募基金信心不足,股市回到十年前,投资者教育有待加强,与此同时,私募基金、信托、私人银行的门槛较高,且风险不可小觑,令许多人望而却步。”近日,北京大学数字金融研究中心副主任黄卓表示,财富管理可能成为下一个被数字技术改变的重要金融业务。与支付和借贷相比,财富管理是更加复杂的金融业务,同时也是利润更高的金融业务,亦为诸多金融科技公司带来很多商业机会。

01. 下一场金融科技变革

哈里·马科维茨在20世纪50年代攻读芝加哥大学研究生学位时,阅读价值投资之父——本杰明·格雷厄姆的著作,意识到投资者通常为降低风险而分散投资,却很少注意到整个投资组合所蕴含的风险。他为此开发出一套计算股票投资风险的公式。在公式中,他将每只股票的预期收益、该收益的风险以及各只股票的收益相关性纳入其中。

这套现代投资组合理论至今仍被投资者用以优化投资组合的风险与回报关系,投资者在可以权衡的选项和限制条件下,选择风险最小却能带来最多预期收益的股票。由于在金融经济学方面做出了开创性工作,哈里·马科维茨与威廉·夏普和默顿·米勒同时荣获1990年诺贝尔经济学奖。

“财富管理的核心理论依据是在马克维茨的投资组合模型基础上发展起来的资产配置理论(比如Black-Littleman 模型、风险平价模型等),实现资产的收益和风险的平衡。”黄卓称,人工智能和数字技术利用大数据、机器学习、人工智能方法,可以通过对投资者进行快速的财富画像,确定投资者风险偏好,并结合大量的数据,通过算法为投资者自动实现最优资产的动态配置。

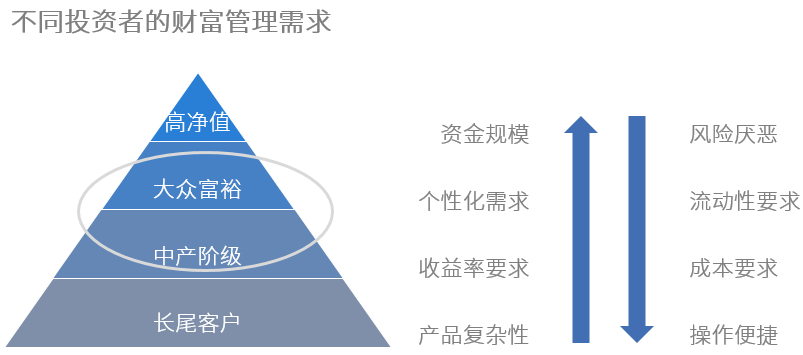

不同投资者对财富管理的需求也不同,按照资产规模,一般可划分为四类:高净值客户、大众富裕客户、中产阶级客户和长尾客户。高净值客户可投资资产在100万美元以上,大众富裕客户可投资资产在10万美元至100万美元之间,中产阶级可投资资产在1万美元至10完美元之间,长尾客户可投资资产在1万美元以下。

长尾客户的投资诉求主要是安全、便捷、流动性高,很多用户会把钱放在类似余额宝的货币市场基金中;中产阶级投资者对收益率有更高要求,且能承受一定风险,他们主要投资银行理财产品及一些股票基金中;大众富裕投资者有较多的个人财富可以配置,可以尝试更高风险的产品,如私募或信托;高净值投资者主要由银行和财富管理机构的私人银行部来服务。

黄卓认为,目前长尾客户和高净值客户的需求基本上能够得到满足,但是对于中产阶级和大众富裕阶层,他们的财富管理需求相对来说并没有特别好的满足,而且这一类投资者也是很多的金融欺诈,还有一些暴利的产品的重灾区。

如近期银行理财产品收益率持续维持在低位,而进入2020年,信托的收益持续下跌,且已有多家信托公司近期曝出风险。

波士顿咨询公司(BCG)联合陆金所发布的《全球数字财富管理报告2019-2020》指出,过去,财富管理机构往往聚焦在高净值客户,大众富裕阶层很难获得针对性服务。而智能化的财富管理将颠覆既有业务模式,并实现前中后台的运营重塑,从而有效降低财富管理机构提供服务的成本和所收取的费用,进而降低财富管理门槛,使过去未能得到充分服务的大众富裕客群亦能享受专业的财富管理服务。

以大数据分析为例,这项技术的投入能为机构带来10%-20%客服成本缩减和20%-40%的运营成本下降。近年来,众多海外金融科技公司甚至传统财富管理机构纷纷推出了针对大众富裕客群的智能投顾服务,将投资管理费从1%以上显著减低到 0.25%-0.5%、将投资门槛降低到 5,000 美金左右甚至更低。

“人工智能和数字化技术正在改变华尔街。”黄卓称,数量化分析是资产配置和风险管理的核心,高频交易、程序化交易约占美国股市成交量的60-70%。智能投顾在美国获得快速增长。

随着中国金融业对外开放的持续推进,国际知名资产管理机构正在加速布局中国。今年4月,支付宝和全球最大公募基金公司Vanguard集团独家合作的基金投资顾问服务“帮你投”,将专业的投顾服务门槛降低到了800元,受到不少投资者青睐。

近日支付宝宣称,已经有18家外资资管机构在支付宝上开设数字“办事处”,其中9家是全球排名前20的顶尖资管机构。

施罗德投资中国区总裁郭炜表示,“中国正处于全球科技发展和创新的前沿,我们积极与业务伙伴合作开发新的投资和教育工具。”施罗德与支付宝理财平台共同推出“投资性格测试”,帮助用户了解自身投资行为。

02. 中产焦虑

在中国市场,投顾刚刚起步。而在美国市场,截至2018年底,投资顾问业务管理规模总计19.9万亿美元的资产。美国在线基金智能投顾市场则自2012年诞生以来,每年都保持着指数级的增长。

近日,先锋领航投顾、嘉实基金、银河证券和上海高金金融研究院一起上支付宝做直播,讨论基金投顾对中国财富管理行业的影响。他们认为,代表用户利益的基金投顾未来3年在国内的规模将达到5000亿。与之对比的是,当前中国投资者大量的财富配置集中在现金管理等低风险产品,目前余额宝这样的规模超2万亿元的货币基金巨头。

根据中国资产管理协会的数据,第一季度中国货币基金管理的资产规模高达人民币8.2万亿元。但是,货币基金吸引的多是小额、分散、 短期的个人投资者资金,距离专业的财富管理尚有距离。

因此,财富管理市场亟需寻找新的增长来源。黄卓认为,大众富裕阶层及中产阶级投资者将有望成为潜在客群。

当前中国拥有一个庞大且快速成长的中产阶级群体,他们大都出生于70、80年代,一般夫妻二人面临着按揭买房、赡养老人、养育子女的重任,同时还要为自身的退休养老、医疗保障等方面进行规划,因此对家庭财富管理及中长期财务规划服务具有迫切的需求。

而在过去的十年中,经济高速增长,这部分投资者曾取得过较为客观的收益率,但高收益新的宏观与市场环境下必将难以为继。他们虽然接受数字化的程度高,但是财富积累时间短,投资理念尚不成熟,财富管理机构自身的专业度也有限。

尤为值得指出的是,中国个人资产中,住房占比远高于金融资产。今年4月份,中国人民银行调查统计司城镇居民家庭资产负债调查课题组称,2019年10月中下旬在全国30个省(自治区、直辖市)对3万余户城镇居民家庭开展了资产负债情况调查显示,中国居民住房资产占家庭总资产的比重为59.1%。和美国相比,我国居民家庭住房资产比重偏高,高于美国居民家庭28.5个百分点。

“如果我们再进一步看金融资产里面内部的配置,实际上我们的居民有很大一部分去把资金配置在银行的存款以及理财产品上面,而美国的市场可能更多的把金融资产配置在权益类的资产,所以未来我们预计有越来越多的个人财富将从房地产和银行的理财慢慢地向权益类的资产转移。”黄卓称,“投资者面临的问题是如何选择一个合适的财富管理机构,以及合适的产品来满足自己的一个个性化和多元化的财富管理需求,以及如何平衡长期投资与短期投资之间的差别,因为资产配置是一个长期过程,但中国投资者还是习惯于短期投资。“以大众富裕客群为代表的普惠市场,是下一个十年里财富管理机构的新机会。”《全球数字财富管理报告2019-2020》认为,以智能投顾为代表的个性化财富规划,成为疏解中国式“中产焦虑”的有力手段。如美国的 Betterment、Wealthfront 以智能投顾产品吸引对线上化、便捷度、费用率都有较高要求的大众富裕客群,没有一个线下网点,但在几年内就实现了超百亿美金的管理资产规模。

在中国,蚂蚁金服、平安陆金所等创新机构,打造卓越的线上与移动端能力,通过更好的投资者教育、场景化营销与智能 化顾问服务,准确把握了数量庞大却被传统银行所忽视的普惠客群的痛点与需求。

“非常期待中国的金融科技公司能够更多地走出去,参与到国际市场的金融竞争中去,能够诞生几家国际知名的全球化金融机构。”黄卓最后称。

作者 | 胡群,经济观察网