民事信托在民间——关乎财产,更关乎信任

老张夫妇年近七十,均为退休教师,有一独生女小张。小张已婚,与丈夫婚姻和睦,两人生育有一儿一女。小张在某金融机构工作,丈夫为小企业主。由于小张的金融工作背景,老张夫妇平时将手头的资金均交给小张帮忙打理。老张夫妇名下还有两套房产,一套自住,一套出租。出租房产也是由小张管理。

老张夫妇自觉年事已高,希望能在身体健康、思路清晰时对自己未来的养老以及身后传承提前做好规划安排。

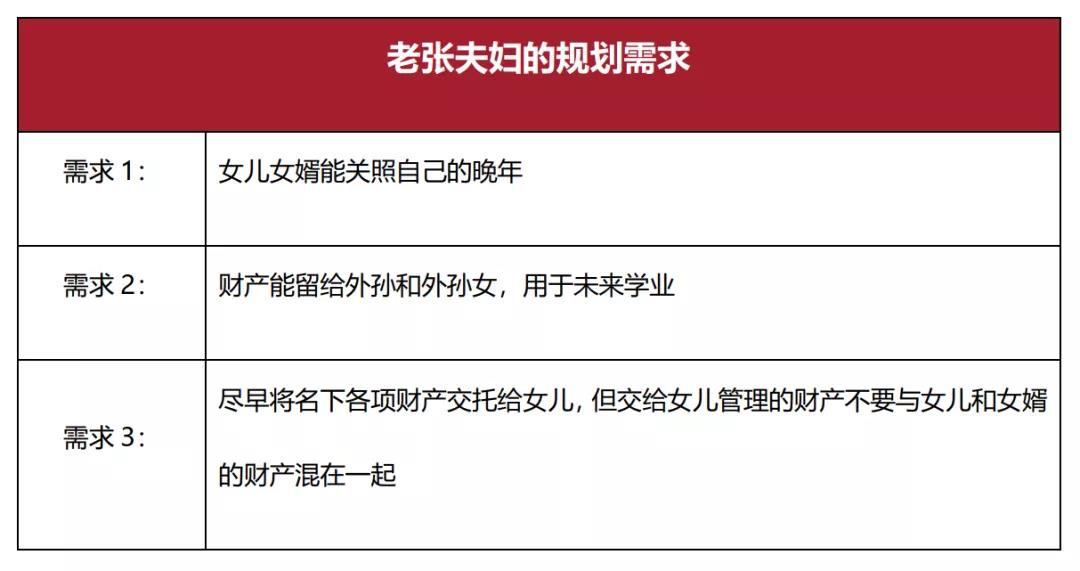

那么,如何运用民事信托帮助老张夫妇完成养老和继承规划呢?首先,我们先来分析一下老张夫妇的规划需求:

其次,我们假设老张夫妇没做任何规划,此时可能面临的风险包括:

(1)交给女儿打理的资金与女儿女婿的婚姻财产相混同,未来如果女儿女婿离婚或者女婿经商出现风险,该部分财产可能会成为责任财产;

(2)一旦未来因疾病等原因而导致民事行为能力受限,名下财产(特别是房产)的定向赠与可能无法顺利完成;

(3)如果财产全部赠与给女儿,女儿进行风险较大的投资或用于女婿生意,可能发生亏损,而且,未来要求女儿支付养老费用时可能会不顺利;

(4)老张夫妇身故时如未留有遗嘱,外孙及外孙女并非其法定继承人。即使留有遗嘱,遗嘱继承也存在诸多不便和不确定性。

最后,我们来看如果老张夫妇采取民事信托来完成需求规划,应该怎么做呢?

第一,选择合适的受托人——女儿小张——老张夫妇最信任的人。除了被信任之外,小张同时具备与受托人职责相匹配的资产管理能力。而且小张个人和家庭成员目前资信状况良好,夫妻感情和睦,可以稳定的持有和管理信托财产。

第二,交付信托财产——将资金和房产委托给小张作为信托财产。根据《信托法》,除特定情形外,信托财产是独立于委托人和受托人的财产,具有独立性。老张夫妇共同作为委托人,将资金和房产交付给小张后,该等财产虽变更至小张名下,但小张是以受托人身份持有和管理,这部分财产及其收益等均不属于小张,将不因小张的婚姻关系变化和个人负债等而受到影响。

第三,确定信托受益人——老张夫妇自己以及外孙、外孙女。在老张夫妇生前,民事信托财产将优先作为老张夫妇的养老资金,女儿以信托财产供养老张夫妇的生活(支付生活费、旅游费、医疗费、祝寿金、临时分配等),其余部分将作为外孙子和外孙女的教育基金,直至外孙子和外孙女均年满25岁或老张夫妇身故之时(孰后),则信托终止,剩余财产全部平均分配给外孙子和外孙女。

第四,监督受托人的管理。受托人小张应按照信托文件的约定管理信托财产,并定期向委托人老张夫妇报告信托财产的管理情况。老张夫妇有权向小张问询信托财产的账目等信息。

通过上述安排,老张夫妇的需求基本得到了实现。同样是将财产交给女儿,但通过不同的法律关系设计,产生了截然不同的效果。事实上,民事信托制度在民间具有非常丰富的应用场景,能够广泛运用于包括居民养老、子女抚养、财产管理、LGBT群体伴侣权益实现及慈善等目的。