中国保险市场新增长机遇

据上市保险公司披露的数据来看,2021年前十个月,七家上市人身险公司保费同比下降0.21%,五家上市财险公司同比下降1.26%。中国保险公司迫切需要寻求新的增长点。BCG认为,保险公司可借助五大核心推动力,抓住机会实现高质量发展:

• 新政策:健康中国、绿色经济、科技创新等国家战略;

• 新客群:细分客群保险覆盖率提升,如银发、非标体、宠物和低收入群体等;

• 新生态:消费者刚需生态及价值链衍生新产品和新服务,如物流行业;

• 新地区:C端客户境外配置/海外医疗需求和B端合作伙伴的出海行动;

• 新渠道:面向数字客户、成熟客户的数字营销、独立代理人等新模式。

保险公司借力上述五大核心推动力,需要做出三大改变:以客户而非产品为中心;基于数据分析,生成客户和业务伙伴洞察;建立敏捷型组织,快速验证市场并改进。

中国保险市场新增长机遇的五大核心推动力

推动力一

新政策:健康中国、绿色经济、科技创新

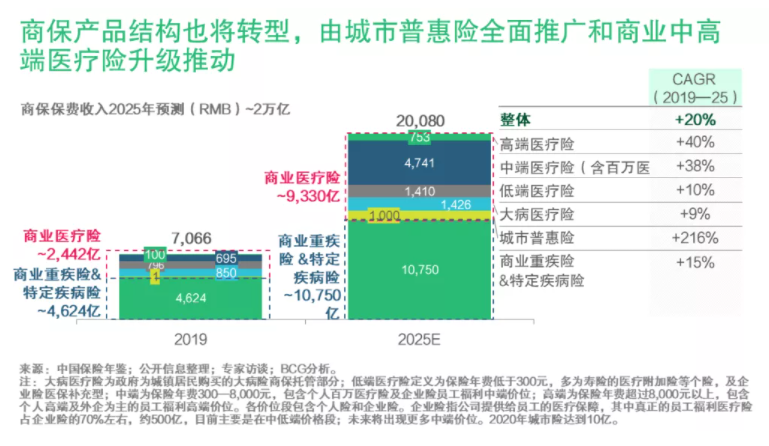

健康中国——政策驱动万亿商业医疗保险市场。中国的健康医疗保障以政府基本医保为基础,商业保险为补充。基本医保具有覆盖广、深度低的特点。到2025年,基本医保覆盖率预计将达到99%,占健康医疗支出的比例预计从2019年的50%下降到45%;与此同时,商业保险在健康医疗支出中的占比预计从2019年的6%上升到15%。商业医疗险保费规模将接近万亿,城市普惠险和中高端商业医疗险是商业医疗险中的核心险种。

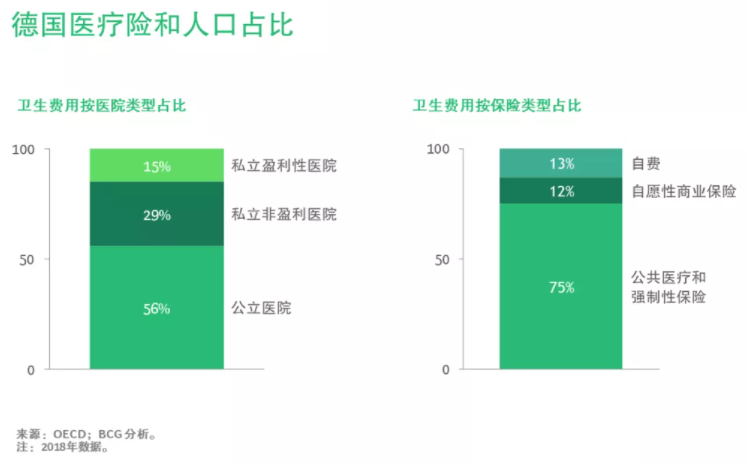

德国与中国相似,其商业保险作为法定健康险的替代或附加,覆盖人口的比率超过40%,对中国有一定借鉴意义。

绿色经济——绿色资产为标的的创新保险产品将成为财产险新主流。2020年9月,中国在联合国大会上承诺争取2030年前实现碳达峰,2060年前实现碳中和。在双碳目标下,能源、工业、运输、农业等各行业的绿色转型产生规模庞大的新绿色资产。BCG在英国的研究显示,到2050年,以绿色资产为风险标的的保费占财产险保费的比率将超过50%。这意味着绿色资产保险产品将成为主流,而积极创新的保险公司有望建立先发优势。

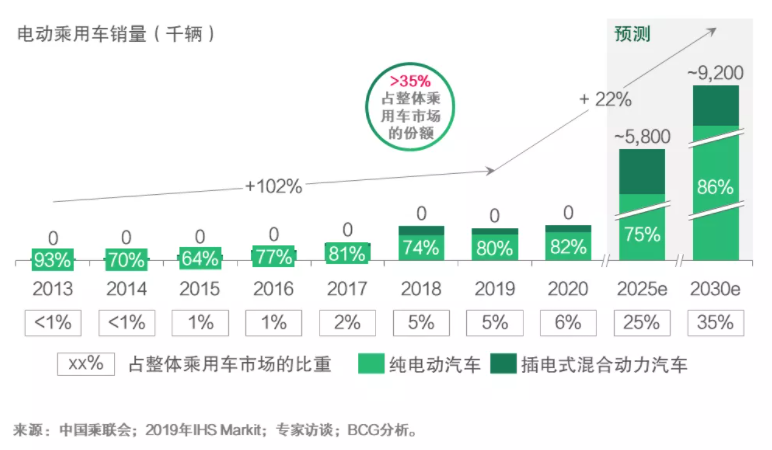

在中国,以新能源车为例,到2030年,乘用车销量中的新能源车普及率预计将达到35%,形成年销量900万辆的市场,这需要保险公司设计与新能源车相匹配的保险产品,例如就新能源车的使用场景、关键零部件的保险覆盖,在事故责任认定和保险理赔损失方面也需要做更进一步的明确。

面向新能源车的保险产品创新已经走上市场。以某新能源车公司为例,通过对用户驾驶行为的大数据分析,结合对自身汽车的技术和维修成本的深入了解,在香港推出了定价更低的 UBI保险计划。

科技创新——关注政策重点支持行业,探索行业相关的创新保险产品。在国家科技创新战略推动下,政府布局瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海等前沿领域,促进产业升级,补齐产业链短板,加大重大产品和关键核心技术攻坚力度。政府的以上举措将给保险公司带来新的增长点,保险公司应积极探索重点领域及其产业链、供应链相关的保险产品,例如自动驾驶汽车保险、高科技企业场景定制险等。

推动力二

新客群:细分客群保险覆盖率提升

银发群体——4.8亿银发人口的个性化养老、医疗和社交需求。银发客群占总人口的比例已经达到34%。如今的银发客群年轻感更强、经济更独立,追求可负担的、与年龄相匹配的、服务内容简单明了的、有管理和财务上支持的养老条件。保险公司凭借完善的医疗服务网络、养老资产,可为银发人口提供一揽子的寿险、健康险、旅游、健康辅导、照护等服务,帮助他们在退休后追求“第二人生”。

非标群体——亚健康、疾病及慢病客户的保险和医疗服务。消费者中非健康体的比例接近50%,保险渗透率却相对较低。传统的寿险和健康险业务中面向非健康体客户的产品相对较少。在美国市场,健康险公司积极服务非健康体客群,提供线上问诊、癌症捆绑支付方案、糖尿病管理等一系列传统健康客群以外的服务,实现新业务发展。美国某知名健康险公司约50%的被保险人为慢病客群,该公司对非标群体进行再分类,并为“复杂慢病”人群提供有针对性的健康管理服务。

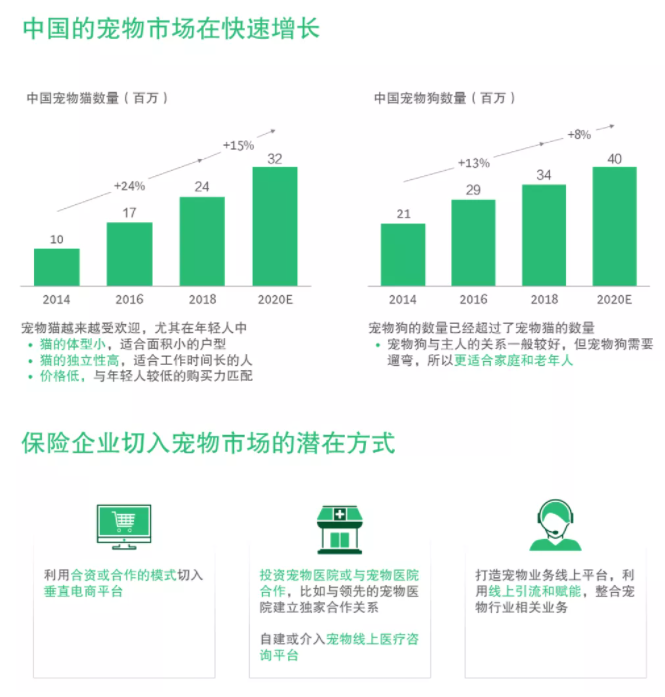

宠物群体——宠物市场发展为保险企业带来新机会。2020年中国宠物猫和宠物狗的数量分别达到3,200万和4,000万,宠物的年人均消费金额超过6,600元/只,这背后是数千万的家庭和数亿计的消费者。保险公司可以针对养宠人群设计新产品,或者以场景化的方式,借助宠物主题引导客户购买保险产品。

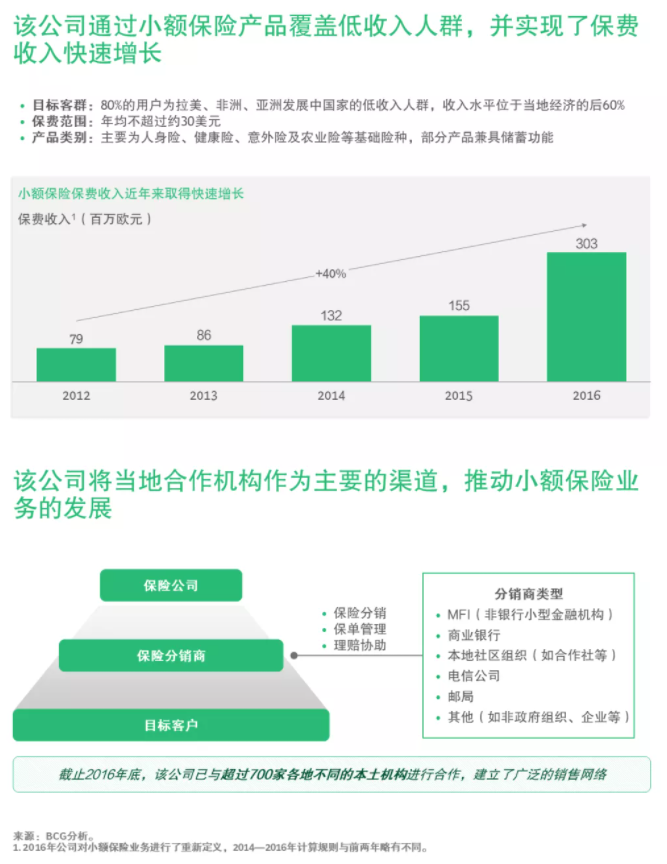

低收入群体——面向低收入人群的小额保险。保险公司拓展低收入客群,可通过五大抓手实现小额保险的盈利:优化产品设计、争取政府补贴、与本土机构合作、精益化运营、拥抱保险科技和数字化创新。在德国,某知名保险公司面向收入水平位于当地后60%的低收入人群,推出小额保险产品,并以当地合作机构为主要渠道,建立广泛的合作机构销售网络,推动小额保险业务的发展,实现保费快速增长。

推动力三

新生态:消费者刚需生态及价值链衍生新产品和新服务

围绕电商和“新零售”的产业生态已经形成,规模庞大的刚需客群和从业人员带来新的保险产品和服务机会。在快递服务行业,货物保价服务已经成为物流公司利润的新引擎。从业人员(例如300万的快递从业人员、700万外卖从业人员)也有望成为保险潜在客户,并且监管机构已在推动企业为从业人员购买群体保险。

推动力四

新地区:C端客户境外资产配置/海外医疗需求和B端合作伙伴的出海行动

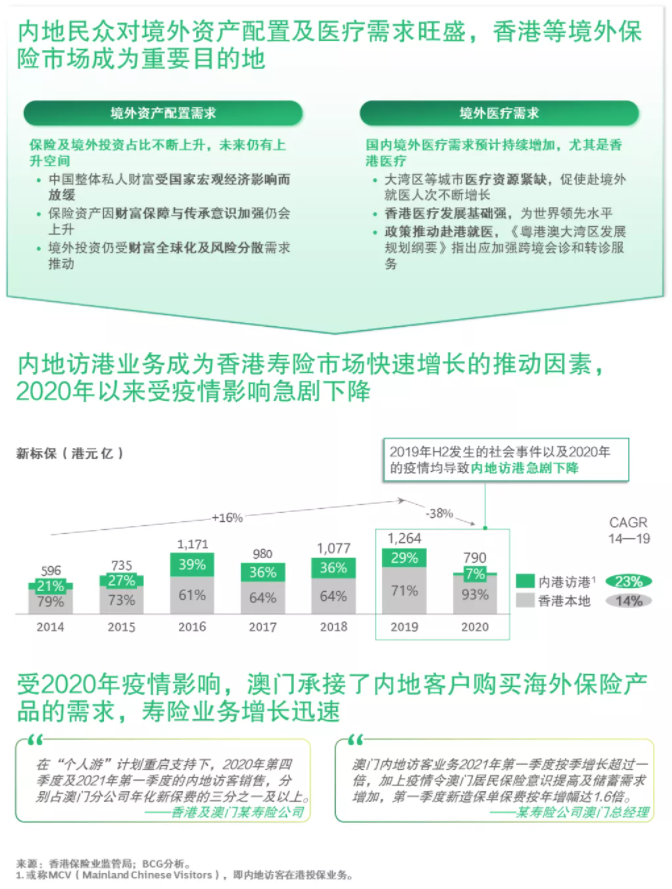

内地中高端客群强烈的境外资产配置和海外医疗服务需求,带动香港、澳门等离岸市场面向内地客群的新单保费高速增长。在香港市场,内地访客贡献的新业务占比接近30%。对内地保险公司而言,建立海外团队,围绕中高端客户提供境外资产配置和医疗服务,可形成独特的竞争优势。

国内领先的企业也在探索海外业务发展,保险可与出海企业建立深度合作关系,拓展海外市场。以电商生态为例,保险公司可把握电商出海的趋势,与其加深合作伙伴绑定关系,将退货运费险等业务模式复制到海外新市场。

推动力五

新渠道:面向数字客户、成熟客户的数字营销、独立代理人等新模式

移动设备、社交软件的普及推动客户全面线上化,客户的购买决策也更加精明。他们倾向于在互联网上独立研究、自我指导、比价,并获取第三方机构和其他大众的独立意见。如何在线上积极开展数字营销,培育线上客群,并把线索分配到销售团队进行线下转化,是保险公司面临的新课题。

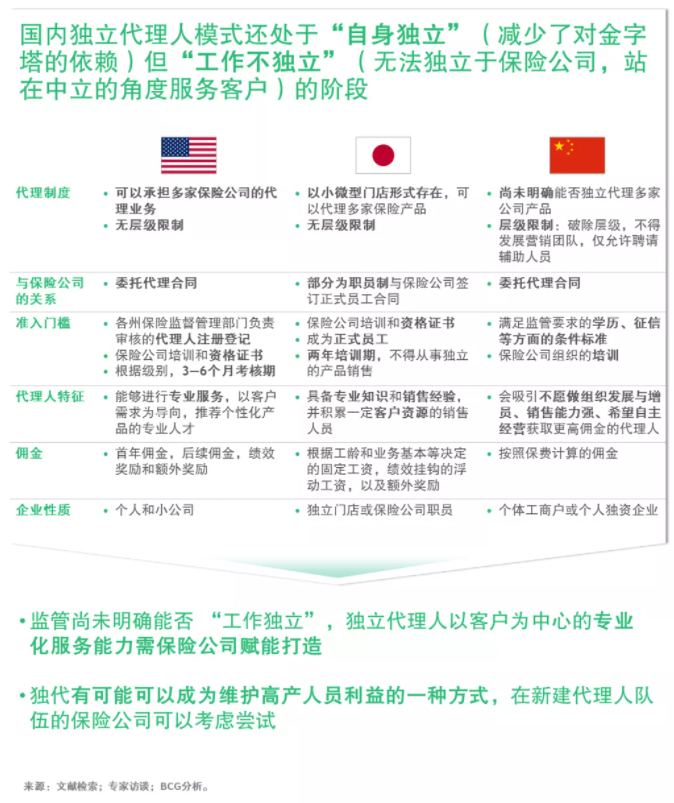

保险公司也可参考美日已趋成熟的独立代理人模式,探索如何建立自己的独立代理人模式,以满足客户需求为中心提供专业化服务,获得更多市场份额,也为维护高产人员利益提供一种可能方式。

抓住新机遇,保险公司需要做出三大改变

变化一

以客户为中心、而非以产品为中心

“以客户为中心”是从经营理念到技术应用的全方位、系统化工作。真正以客户为中心,发挥保险的风险保障和经济补偿作用,持续改善客户体验,能够帮助企业获得净推荐值增加、收入增长、服务成本降低和员工满意度提升的正面效果。

变化二

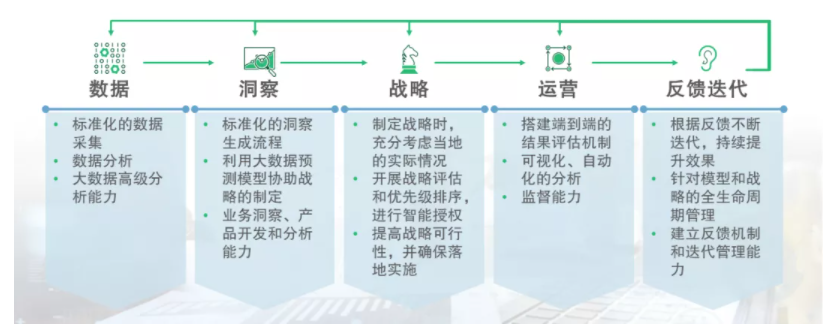

基于数据分析,生成客户和业务伙伴洞察

数据在过去、现在、未来都是保险公司的核心资产。保险公司的数据从客户、保单、渠道等核心业务数据向整个运营系统及周边合作伙伴生态延伸。运营系统的成功非常依赖数据和应用,保险公司需要搭建数据驱动的运营闭环。

变化三

建立敏捷型组织,快速验证市场并改进

传统的组织架构自上而下多层级,沟通效率低,管理层的指示无法下达至一线,一线的声音也无法上达至管理层;前后台的配合也会遇到阻碍。敏捷的组织转型需要企业从深层次发生变革,考虑改变价值观和工作习惯,然后打造敏捷型的组织体系。

关于中国区专家

胡莹是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG保险专项中国区负责人。

陈蕾是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG保险专项中国区核心领导。

程轶是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG保险专项中国区核心领导。

徐勤是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG数字科技专项以及Digital BCG Accelerator System团队中国区负责人。

邓俊豪是波士顿咨询公司(BCG)董事总经理,全球资深合伙人,BCG全球保险运营委员会成员,数字生态负责人。

罗健泺是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG保险专项中国区核心领导。

陈果是波士顿咨询公司(BCG)Platinion董事总经理,BCG全球DDP核心领导团队成员,企业解决方案亚太区负责人,负责企业数字化转型的架构规划和数字产品设计。

陈威震是波士顿咨询公司(BCG)董事总经理,全球合伙人,BCG保险专项中国区核心领导。

张莹是波士顿咨询公司(BCG)合伙人,BCG保险专项中国区核心领导。

徐刚是波士顿咨询公司(BCG)合伙人,BCG保险专项中国区核心领导。

如需联络, 请致信GCMKT@bcg.com