2020年保险公司转型升级系列——客户篇

【以客户为中心】在保险行业无处不在,您能够在公司的官网、年报、招股说明书、战略文件及职场等各处见到相关的宣传口号,银保监会也出台了《保险公司服务评价管理办法(试行)》来推动行业客户服务水平的提升。各家保险公司都认可【以客户为中心】的理念,也普遍或多或少、或深或浅的在实施着【以客户为中心】相关的工作,但没有一家公司认为他们真正做到了【以客户为中心】,甚至行业对【以客户为中心】的内涵认知都不一样。

保险管理咨询团队有幸参与了多个金融保险集团及公司的【以客户为中心】转型项目,我们会在这篇文章中对过去若干年的实践经验做一些简单的总结,供大家参考。

一、对中国保险业以客户为中心转型现状和问题的总结

(一). 现状:参差不齐,差距扩大

从我们所接触的客户和掌握的行业信息来看,在以客户为中心的转型方面,部分保险公司进行了大量的探索与尝试;然而从整体来看,保险行业在以客户中心转型方面还处于比较初级的阶段:

- 金融保险集团:大部分的金融保险集团基于发挥集团业务协同价值的考虑,除督导子公司进行客户运营的转型升级外,同时还在集团层面推动着客户数据整合、交叉销售、客户价值统一核算、客户服务体系建设、客户洞察分析及IT平台建设等方面的工作;除少数集团外,大部分集团的工作还处于比较初级的阶段

- 产险行业:行业竞争激烈,业务模式本质上接近消费品行业,较为高频,因此以客户为中心的转型较寿险行业领先;除了引入以客户为中心的理念外,也在流程和科技方面进行了很多创新,部分领先的产险公司已经在探索和实施按照客群分设、闭环运行的组织架构

- 寿险行业:属于渠道推动的业务模式,渠道就是公司的客户,在以客户为中心的转型上步伐较产险业相对滞后,转型动作多是散点式的;但受监管影响,行业增速下滑,同时代理人增员面临着天花板(且仅大型公司享受了增员红利),因此转型动力在增强

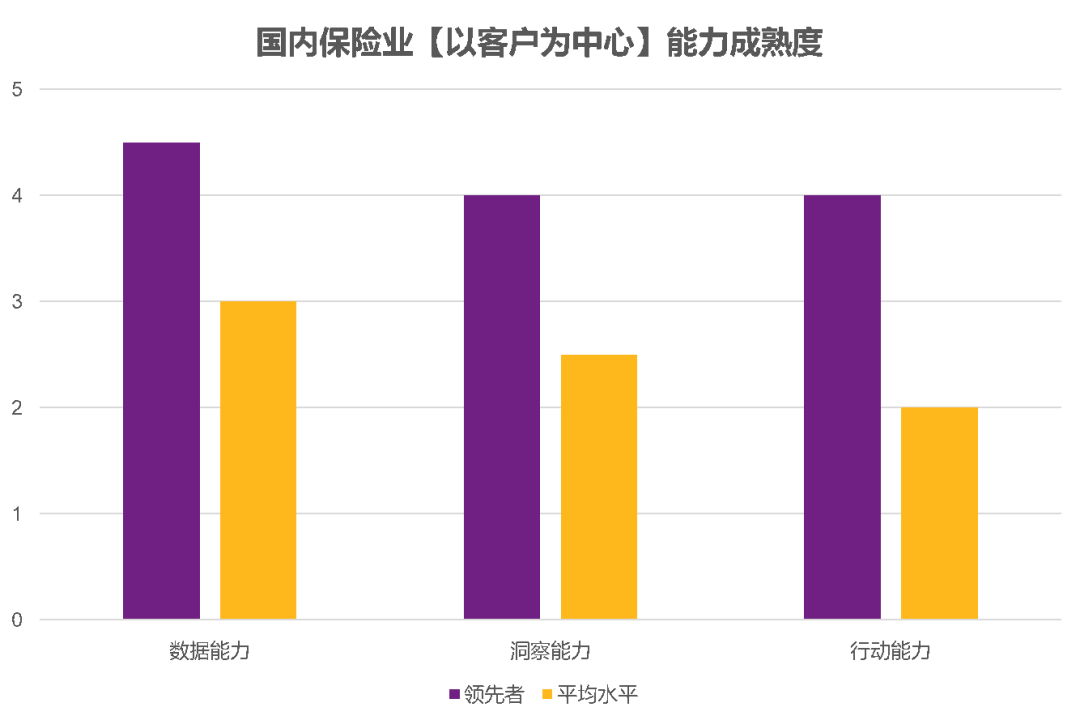

我们可以粗略的把【以客户为中心】的能力分为3个方面:数据能力(保证客户数据质量的能力)、洞察能力(分析客户数据产生有价值信息的能力)和行动能力(将理念、数据与洞察应用于业务流程的能力),每个领域的水平从低到高划分为0-5分。分析我们所掌握的行业信息,有两个发现:

- 国内保险公司的能力从数据、洞察到行动依次递减,这符合一般认知

- 领先者大概高于平均水平在1.5-2分左右。需要注意的是,随着保险业竞争的加剧、马太效应的日益明显,领先者和后进者之间的资源投入也会拉开距离,两者之间的能力差距将会进一步扩大

(二). 问题:路径依赖,决心难下

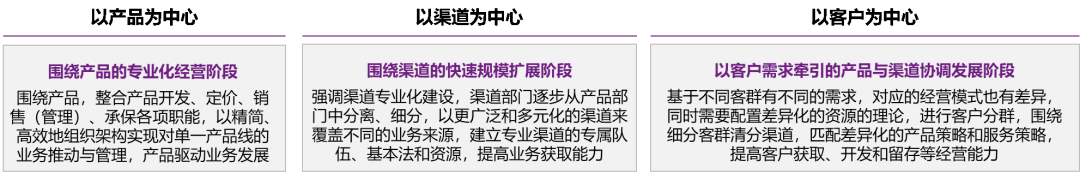

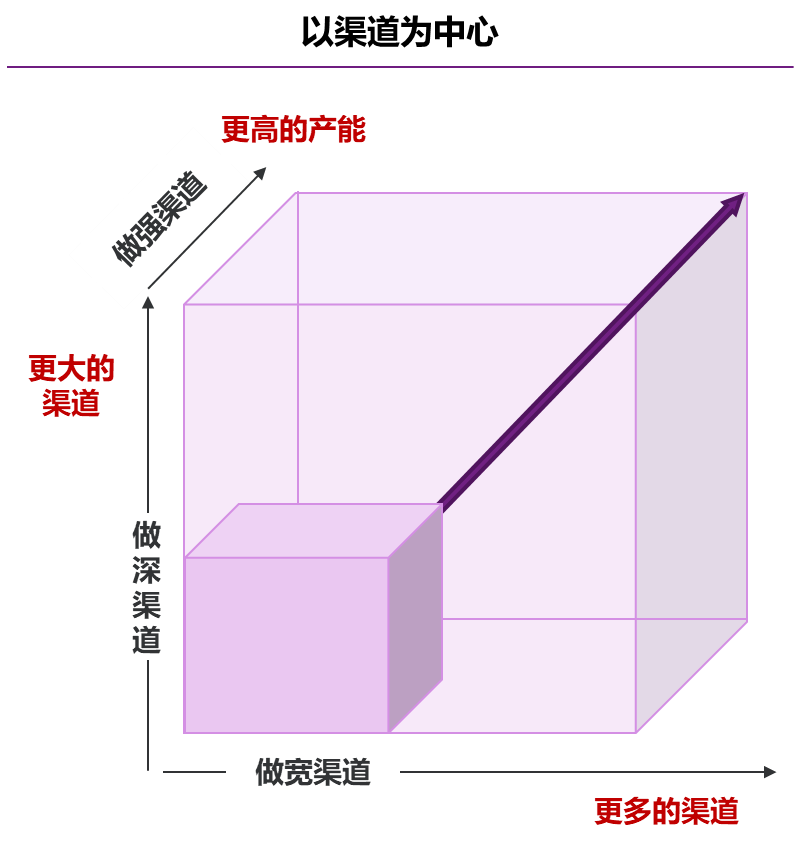

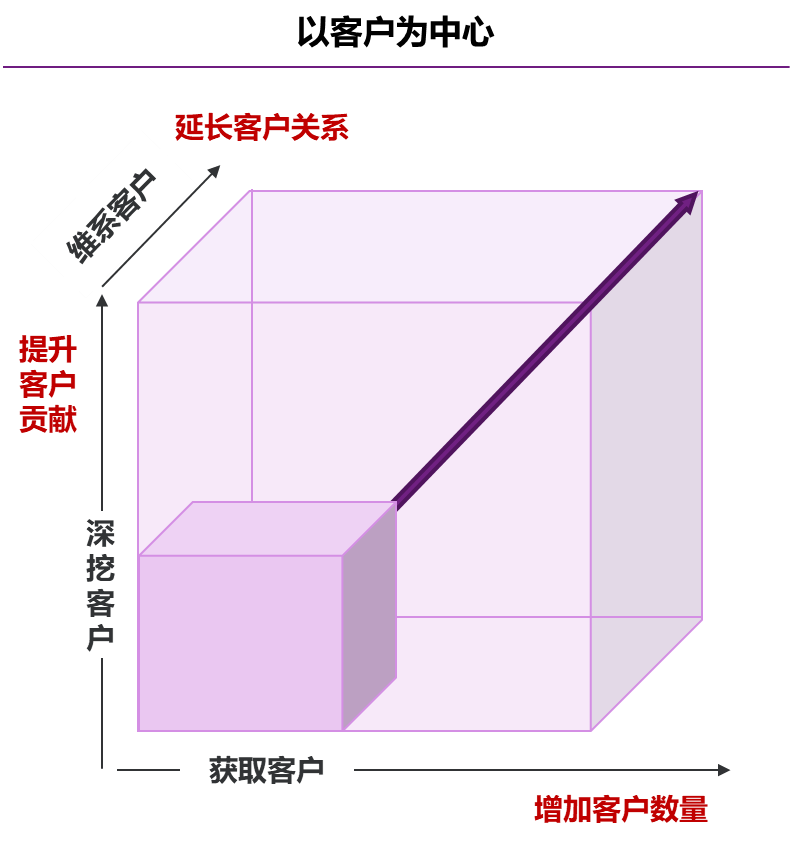

保险业成熟的运作模式有3种,即以产品为中心、以渠道为中心和以客户为中心,详细说明如下:

中国保险业从以产品为中心起步,走过了几十年的历程,逐渐的出现了以渠道为中心和以客户为中心的运作模式。以产品为中心和以渠道为中心这两种运作模式相对成熟,对保险公司而言有很多可以参考借鉴的案例,风险低,行业的人才也多,得到了大部分保险公司的采用。

而以客户为中心的运作模式则相对较新,与上述两种运作模式的业务逻辑也不一样,即实现路径不一样。我们拿以客户为中心和以渠道为中心来举例,其业务逻辑分别如下:

但不管哪种运作模式实现的最终目标都是一致的,差异的只是手段。

大家可能会问:为什么以客户为中心的运作模式在中国的保险公司中比较少见?我总结有如下几个原因:

1.对于现有保险公司而言,存在对现有运作模式的依赖,进行运作模式的转型会遇到很多问题,决心难下:

- 风险高:运作模式的转型可能会带出很多的问题,比如公司管理层的思想认知问题、转型对业绩影响的容忍度问题、人员的技能匹配问题、系统和数据的改造等。这些问题千丝万缕、互相关联,解决问题的过程就是公司重塑的过程,风险高,短期收益不明显,长期收益则可能不在公司的着重考虑范围之内

- 动力弱:既有模式还能有效运作,转型动力不足

2.对于新设的保险公司,虽然不存在路径依赖的问题,但行业中可借鉴的案例少,即使有少量的案例,但所处的发展阶段差异大,参考价值不明显,采用以客户为中心的运作模式也面临着风险

因此,我们看到保险公司大多数的转型动作是改良型的,即引入以客户为中心的理念,在当前以产品为中心或以渠道为中心的运作模式中进行局部优化。这种改良是有效果的,但两种模式在一家公司中并存,其不同理念和实现路径必然会带来一些冲突和一定的混乱,需要引起关注。

二、对保险公司实施以客户为中心转型工作的初步思考

(一). 策略:整体思考、重点突破

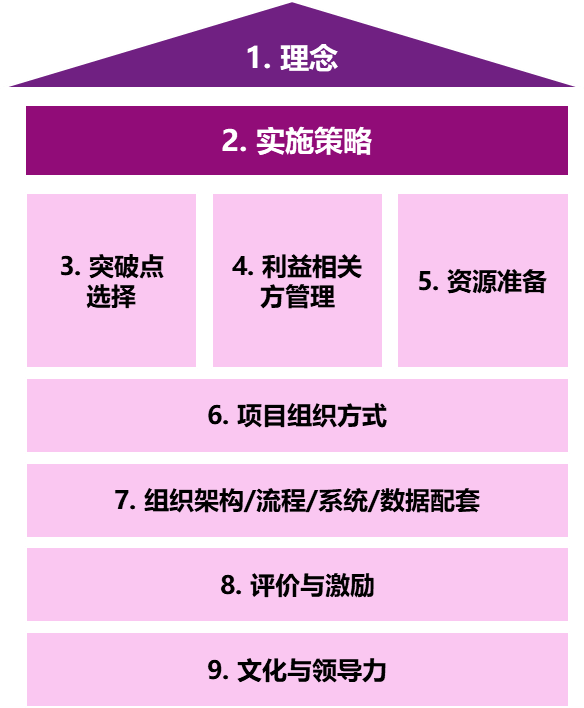

保险公司进行以客户为中心的转型,需要有一个清晰的策略来指导,确保公司做好了准备。保险公司可以采用如下的框架来思考以客户为中心转型的策略:

各部分说明如下:

1.理念:从整体上,公司是不是认同以客户为中心的经营理念?管理层的共识程度如何?

2.实施策略:自上而下(先顶层设计、再逐步实施)和自下而上(通过局部突破,推动整体转型),公司采用哪种方式更为可行?

3.突破点选择:

- 通过顶层设计(视预算,其粒度可粗可细),制定实施路线图

- 在制定实施路线图时,考虑近期的突破点:渠道销售?客户服务?客户体验优化?客户洞察?

4.利益相关方管理:

- 影响分析:分析被影响的各方都有谁,放入四象限(影响力/支持度)

- 制定策略:如何说服和争取他们的支持?如何管理他们?

5.资源准备:基于实施路线图的输入,明确所需的资源,做好预算

6.项目组织方式:PMO推动下的整体推动?单项目散点式突破?

7.组织架构/流程/系统/数据配套:

- 公司采用什么样的组织架构来承接转型?

- 公司哪些业务环节和流程会被改变?

- 公司可能需要进行哪些IT系统配套的建设与改造?

- 公司的数据流和集成关系是否会改变?会对公司的IT战略规划产生哪些影响?公司的数据平台如何建设?客户数据质量如何提升?客户数据治理工作如何落地?

8.评价与激励:

- 转型项目如何进行合适的评价标准和激励机制?

- 公司整体和各组成部门该如何考核和激励?

9.文化与领导力:

- 通过转型过程中一个个决策的落地弘扬变革精神

- 加强宣导,统一思想

- 通过转型工作观察和选拔干部,加强中高层的领导力

(二). 行动:短期有利、长期有效

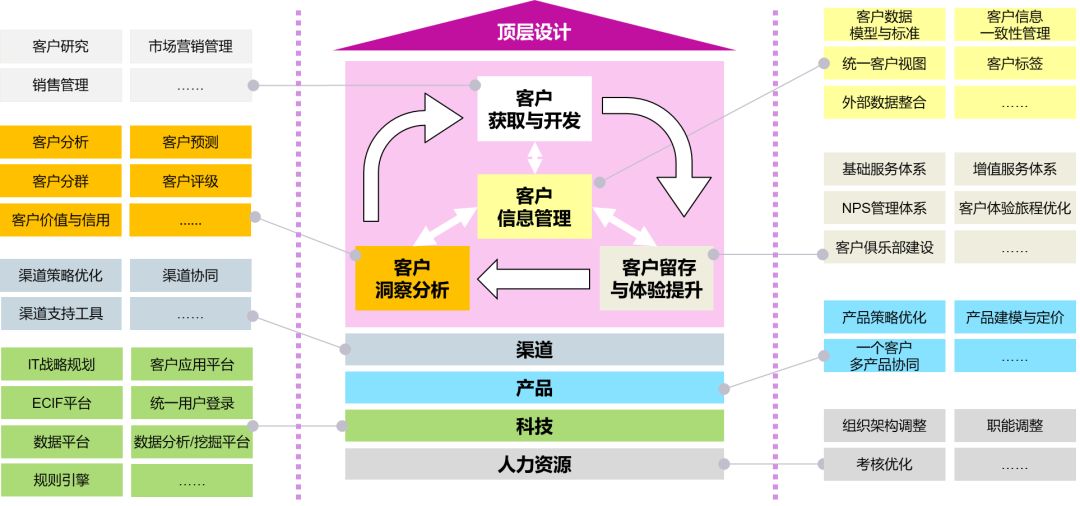

在长期帮助保险公司进行以客户为中心转型的过程中,我们提炼了一整套转型框架。整个框架分成3大部分,详细请见下图:

- 上层的顶层设计部分:在上面的策略部分已有描述

- 核心的客户运营部分:又细分为客户获取与开发、客户留存与体验提升、客户洞察分析及客户信息管理4个部分,每一部分的详细内容在图中已展开

- 底层的支持配套部分:具体包括渠道、产品、科技和人力资源4个部分

狭义的转型一般包括上层的顶层设计(或有)和核心的客户运营,但只涉及一部分必要的底层支持配套内容(如科技和人力资源的部分内容);广义的转型则包括上述所有3个部分。几乎没有哪一家保险公司实施了上图的所有内容,需要根据公司的需求和资源来决定自身的实施节奏和内容。

在这里给保险公司一个建议,就是在每个实施周期中尽量兼顾近期目标和长期目标,既让业务部门叫好,减少转型压力,同时也构筑公司长远发展所需的能力,即短期有利、长期有效。

(三). 机制:组织承接、考核引导

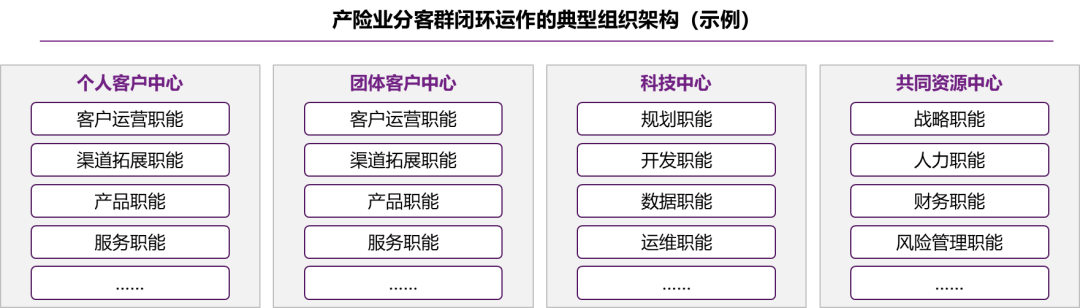

在架构层面,以客户为中心有两种承接方式:

- 第一种是强化现有的组织架构中的客户经营管理职能,如设立客户服务部门或者客户运营部门

- 第二种是对现有的组织架构进行转型,使之更为符合以客户为中心的理念,如建立分客群闭环(相对闭环)运作的组织架构

前者相对改变不大,易于落地;而后者则是一项长期和复杂的工作,涉及到渠道、产品、理赔及客户服务等职能如何切分等难点问题,需要在实际运行中根据公司的战略、业务规模和人才队伍等情况不断的优化调整。

在考核方面,可以引入一些客户视角的指标,先观察再考核,循序渐进。客户视角的部分典型指标如下图所示,保险公司可以参考使用:

-End-