BCGx陆金所:全球数字财富管理报告2019-2020

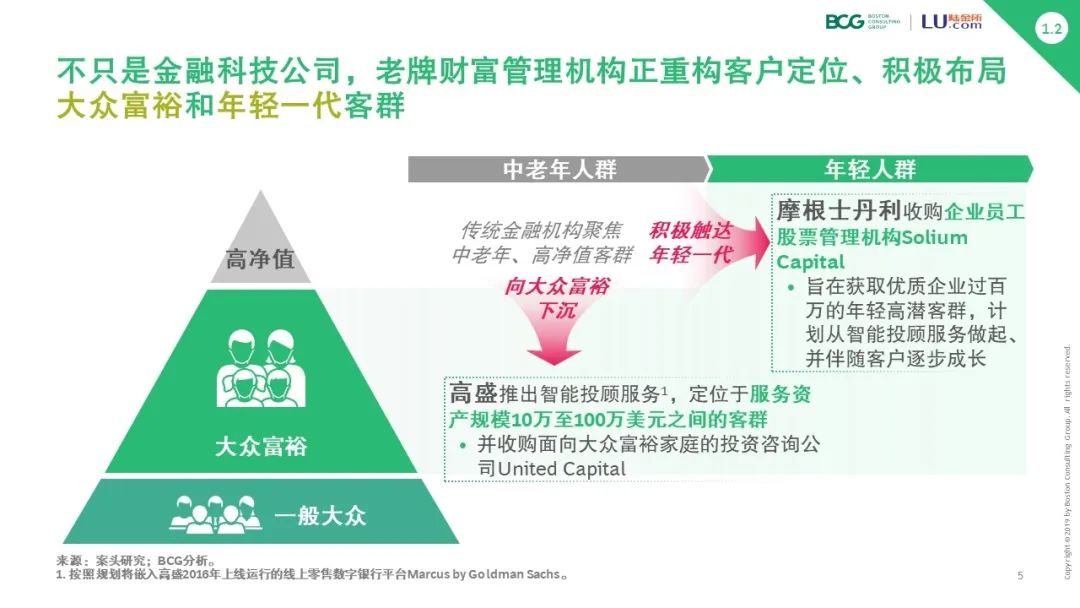

随着智能化时代正式来临,整个金融行业正在经历前所未有的全方位变革:金融服务从线下网点延伸至无处不在,年轻客户展现出高度数字化和个性化的需求与偏好,新兴技术的快速成熟让许多应用从梦想走进现实。在这样的宏观环境之中,财富管理市场也正快速步入技术和数据驱动的全面智能化时代。各类财富管理机构将充分利用金融科技的力量,让普惠大众客群也能享受到更加专业、个性、智慧的财富管理服务和以移动端为核心的极致数字化体验。

智能化带来全新机遇

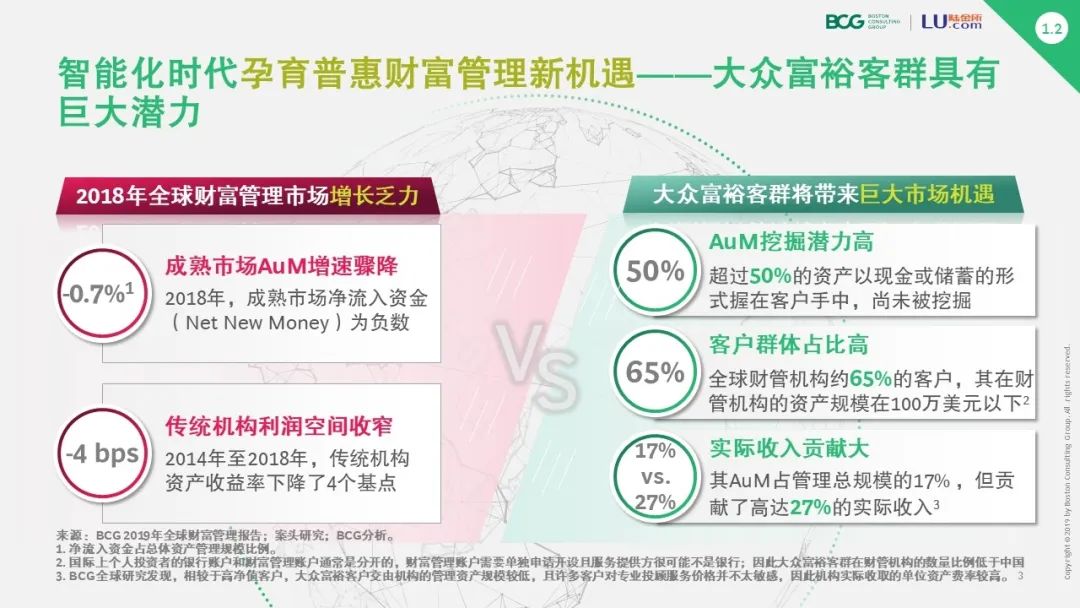

普惠客群50%的可投资资产未被挖掘,具有巨大市场潜力。过去的两年是全球财富管理市场的转折之年,市场增速滑落到半个世纪以来的低点。

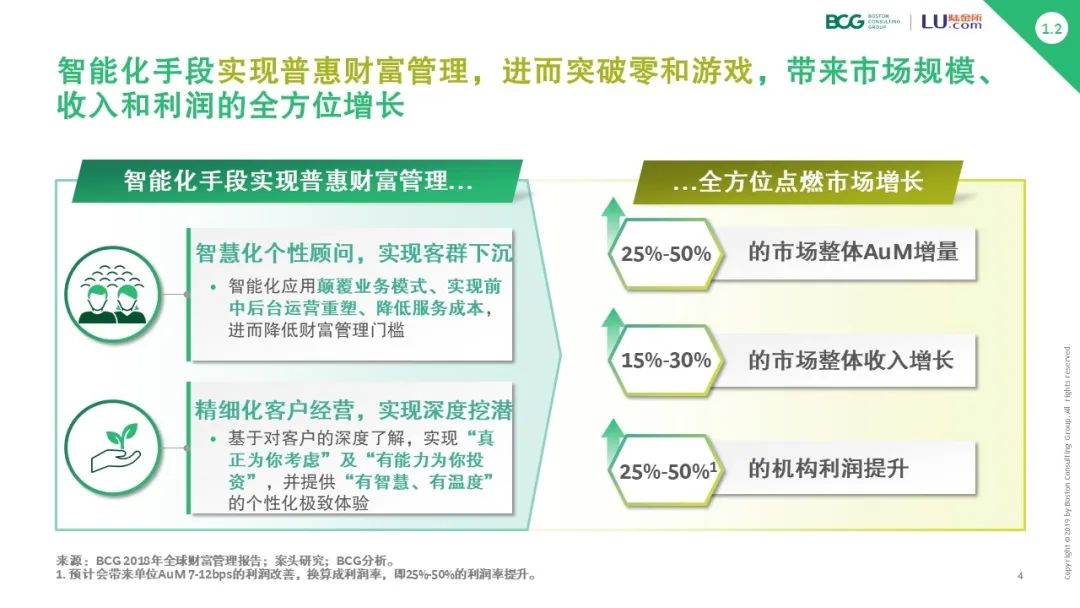

但是,财富管理机构通过智能化的个性顾问服务、精细化的客户经营手段,正在快速下沉传统目标客群、深挖客户潜力,从而点燃新一轮市场增量,并可能孕育出数字时代下的财富管理巨头。根据我们的测算,以AI为代表的智能化技术可以帮助整个财富管理市场的资产管理规模(AuM)实现25%—50%的增长,并助力各类机构实现15%—30%的收入提升及25%—50%的利润改善。

智能化变革正在提速

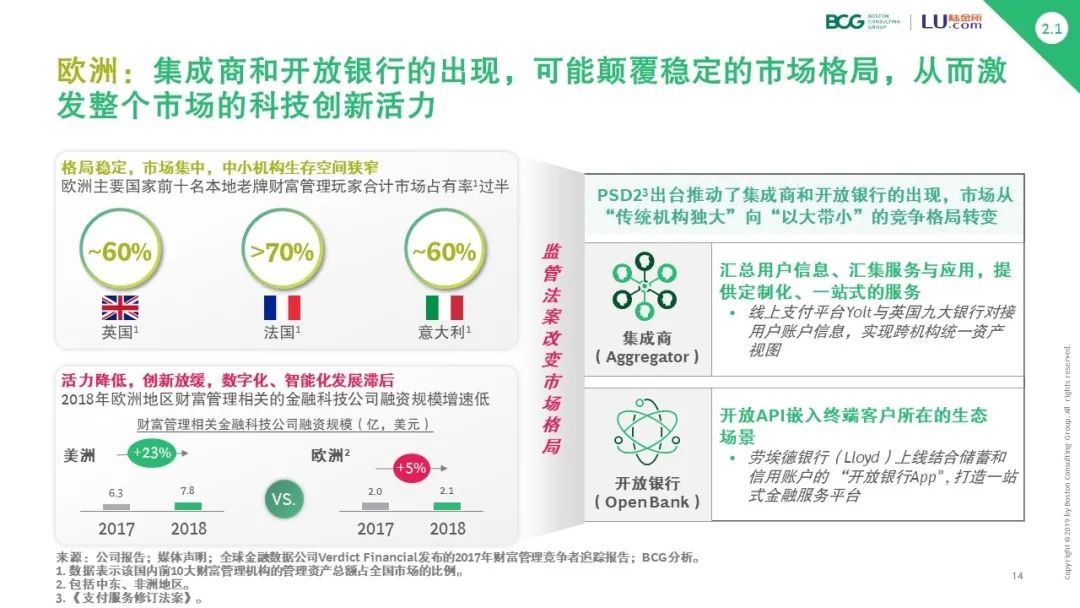

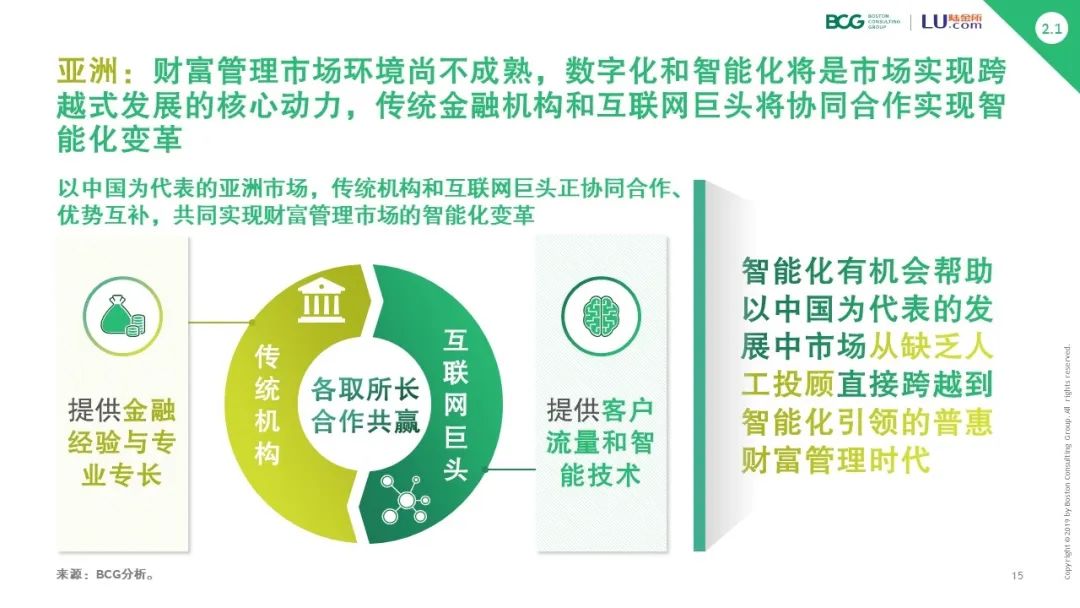

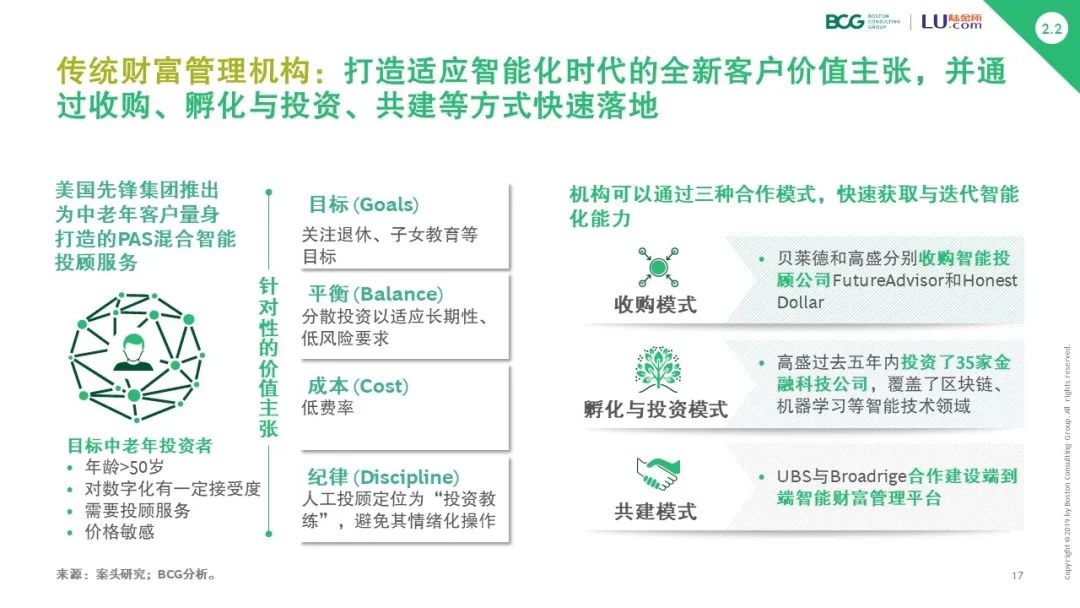

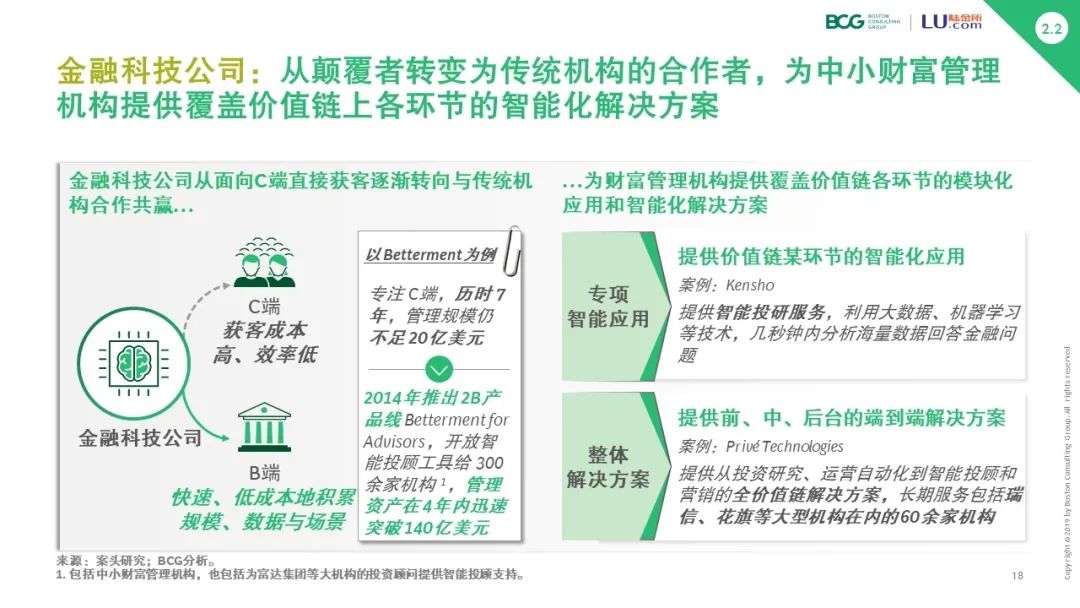

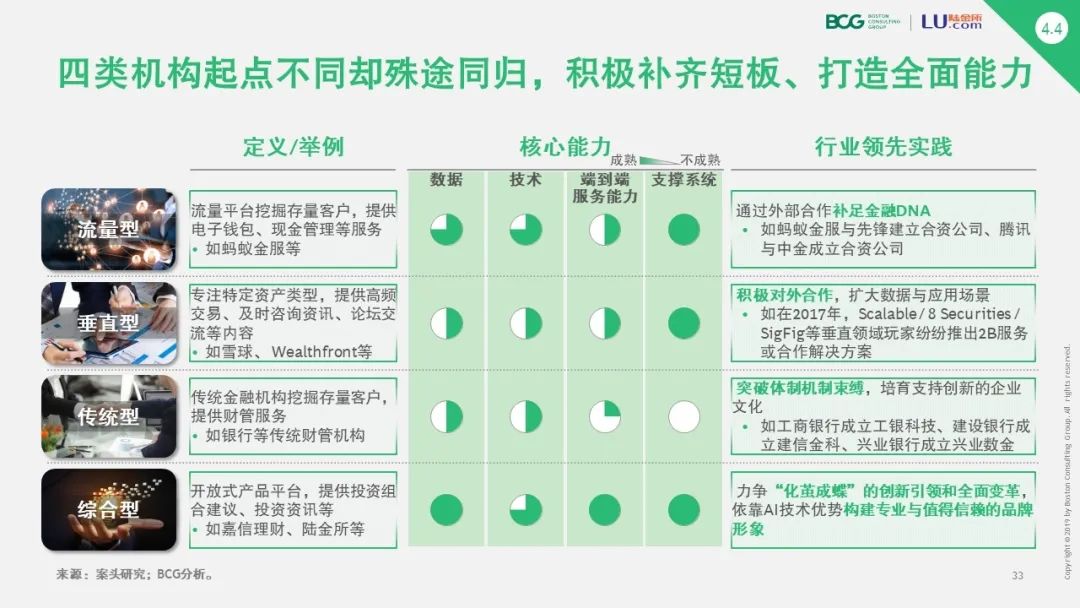

各类机构开放共荣,监管科技蓬勃发展。从业机构应当最大化自有禀赋,在智能化财富管理的进程中找准自身的生态占位,持续良性竞合、共生共荣。其中,传统金融机构正通过开放合作突破自身体制机制,加速智能化应用的落地;金融科技公司则从直接触客走到了2B赋能,参与到传统金融机构特定领域的发展中,实现与更多场景的有机结合;平台型机构作为生态圈的核心底层和基础设施提供方,为众多中小机构提供了创新沃土。

同时,全球监管政策持续变化、监管合规成本增加,推动监管科技(RegTech)蓬勃发展。监管科技一方面可以帮助金融机构实现更加高效、敏捷和全面的合规,一方面也能使监管本身更加精准、专业和开放。

智能化的影响和价值

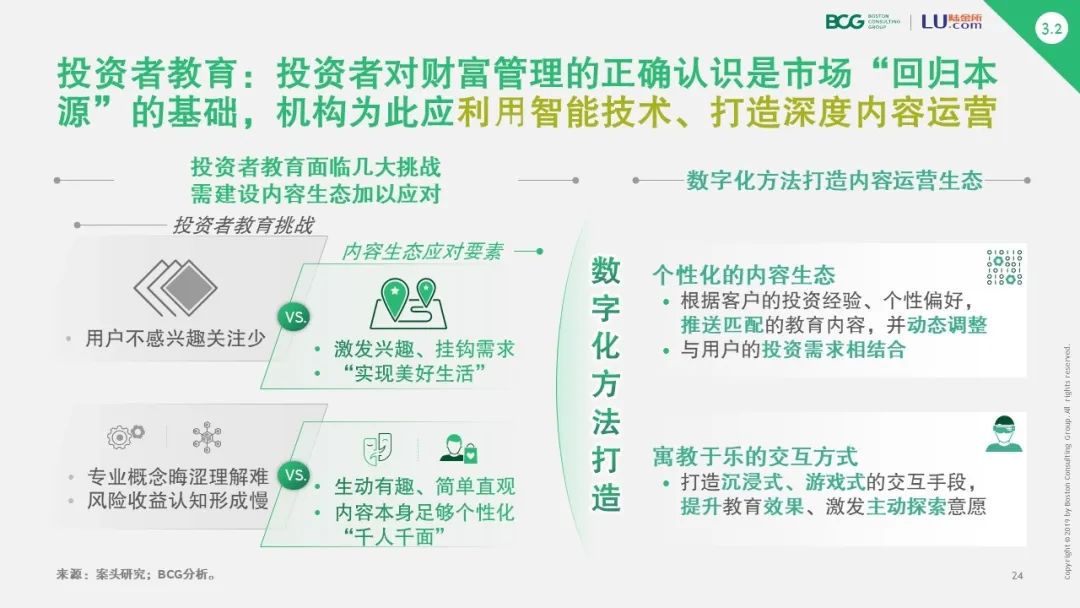

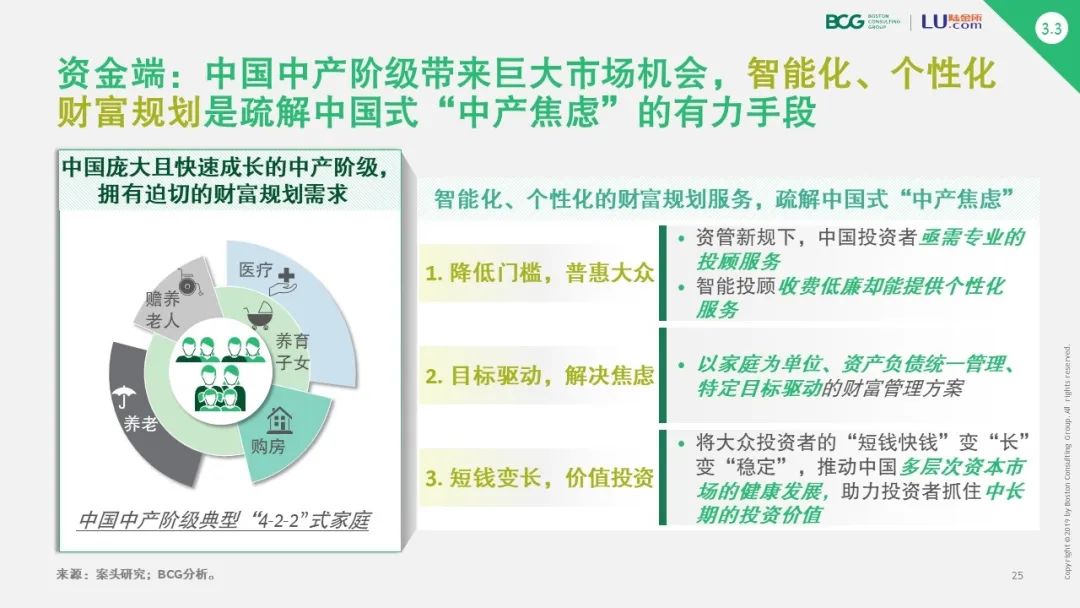

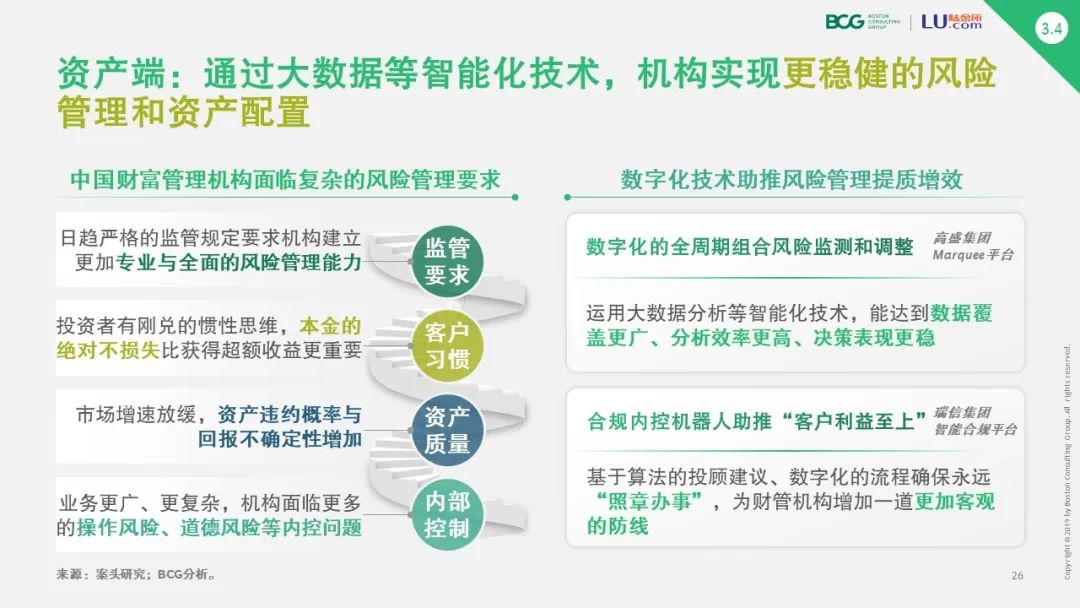

智能化对中国而言是推动财富管理市场真正回归本源并加速发展的核心动力。智能化,在美国是打造差异化竞争优势的杀手锏;在欧洲则是重塑固化格局的牵引力。而资管新规下的中国财富管理市场正开启全面转型,却面临投资者理财观不成熟、广大中产客群缺乏财富规划服务、机构风险管理粗放等客观挑战。智能化技术能够针对性地解决中国市场所存在的上述痛点,例如搭建个性化的内容生态加速投资者教育、借力智能投顾提供普惠化财富规划服务以解决“中产焦虑”、加强智能风控体系实现更加稳健的全面风险管理等。

智能化为财管机构带来新课题

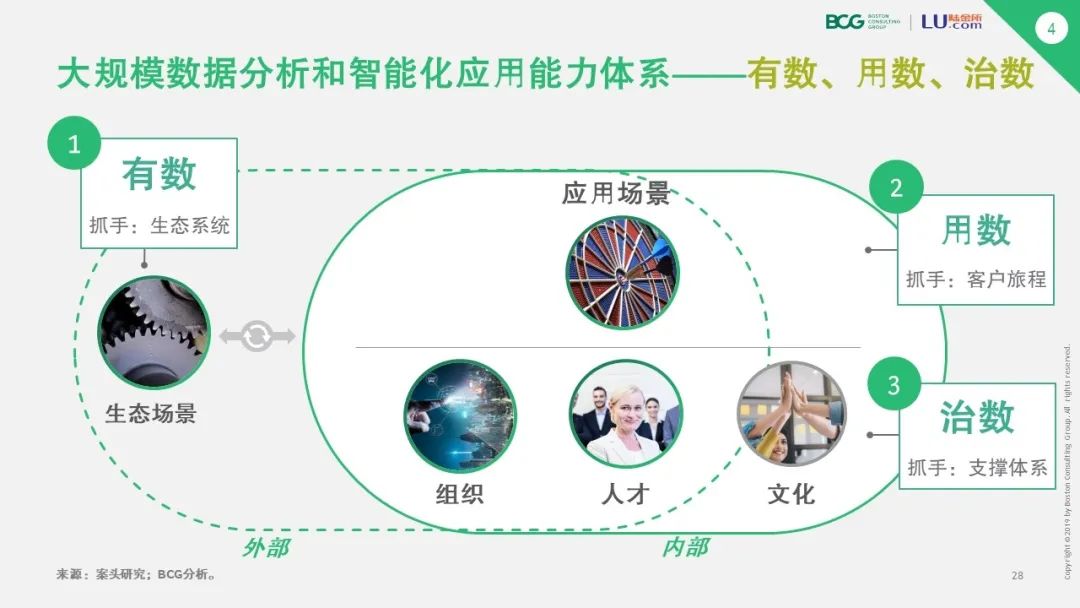

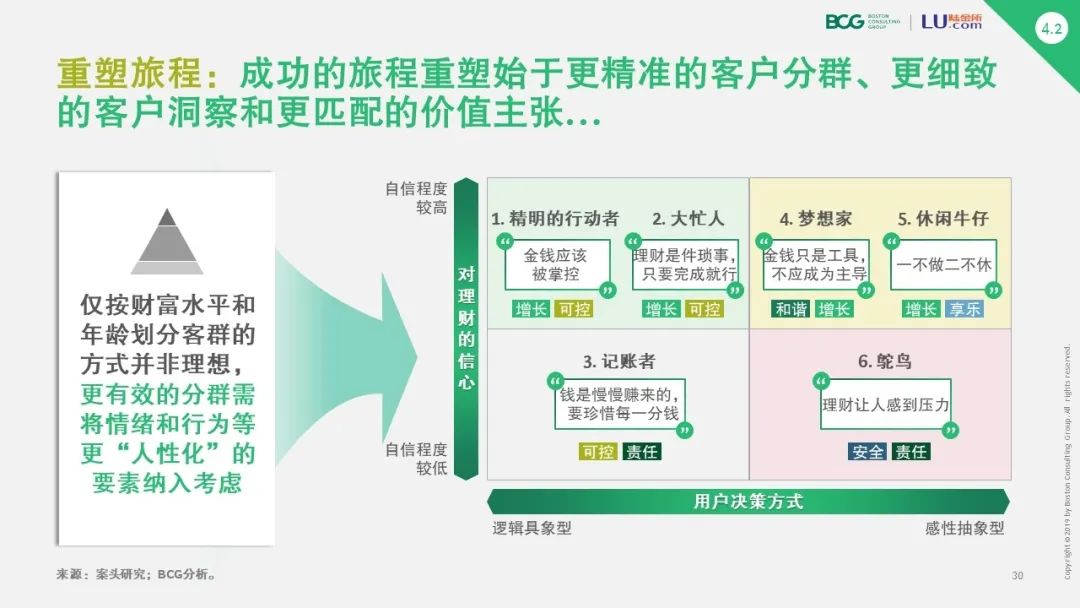

构建开放生态、重塑客户旅程、匹配支撑体系。首先,场景和数据是智能化的基础。通过打造开放生态、构建和连接场景,机构才能持续获取高质量、多维度的数据。其次,机构需要真正以客户为中心,开展端到端、全方位的旅程重塑与共建,串联起有价值的数据应用场景,才能体现智能化的价值。最后,机构需要一套行之有效的“治数”体系,打造数据驱动的组织、匹配适宜的人才和文化,才能真正聚沙成塔、形成可规模化的智能化应用能力。

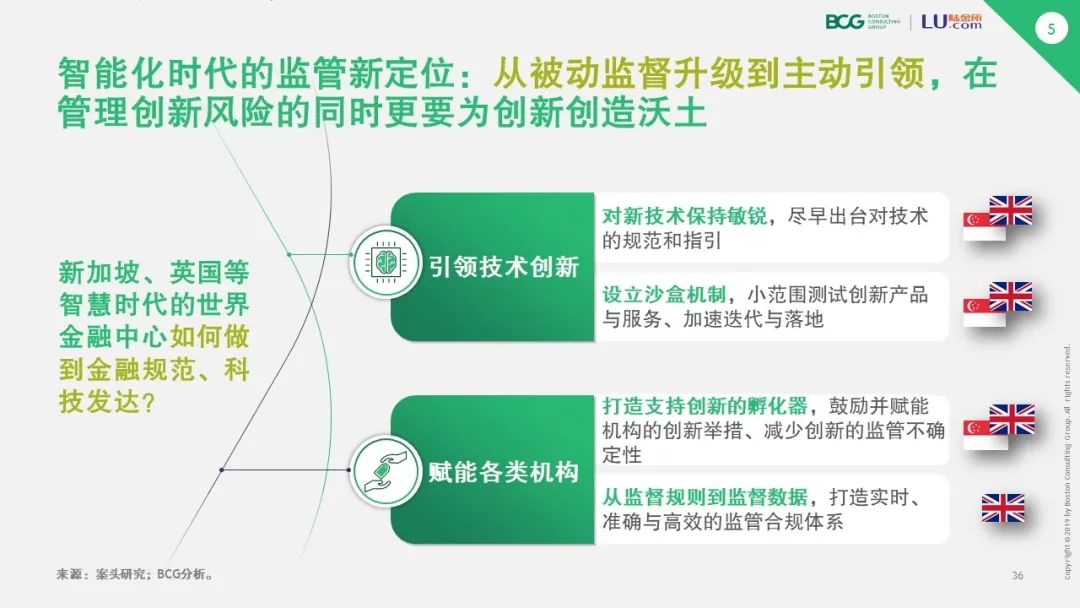

智能化应用给监管带来新挑战

建议监管机构开放思路,拥抱数据与科技。数据与科技应用的提速,让监管所面对的市场复杂度和创新模式都在呈几何级增加。智能化时代的来临是必然趋势,需要有一个高瞻远瞩、适变应变的监管体系。这意味着:一,监管定位要从被动监督升级到主动引领,在管理创新风险的同时也要为创新培育沃土;二,设立沙盒机制,在风险可控的情况下鼓励创新技术的发展与快速迭代;三,从监督规则到监督数据,以适应新的模式与业态、降低对创新的监管不确定性并降低机构合规成本;四,保持对创新技术的敏锐度,大力发展监管科技,用技术管理技术,打造专业、高效和精准的智慧监管体系。