互联网新贵登场,什么样的私人银行能服务好这些挑剔的客户?

文 / 付宇航(中国建设银行总行 财富管理与私人银行部)

本文发表于《财富管理》杂志4&5月刊

2019年结束,标志着中国私人银行业进入第十二年,根据《2019中国私人银行行业发展报告》显示,我们正生活在一个造富的时代。在2007至2017年间,中国私人财富总量增幅近200%,增速为全球之最,中国已经占有了全球第二的财富规模,并且还在迅速扩张。在亚太地区,中国高净值人群的人数与其财富总量的占比正在不断提升,中国的财富管理市场正在不断地向亚太和全球展现自己庞大的体量与潜力,中国的高净值人群也在不断向全球财富管理机构与私人银行提出需求。如何把握中国高净值人群的特质与需要,已经成为本土乃至全球财富管理行业关注的问题。

01.中美高净值客户的年龄结构与财富传承需求

瑞士的私人银行家鲍里斯·F·J科勒迪在其所著的《私人银行-如何于竞争市场上实现卓越》一书中提到,北美、欧洲和亚太呈现出三种不同的客户特征,其中北美高净值客户的财富主要通过创业积累,欧洲高净值客户的财富主要通过传承获得,而亚太地区的高净值客户特征则为“新兴富豪快速增长”。从业务实践上看,对于中国市场而言,第一代企业家构成了高净值人群的绝对主力。截至2017年底,中国的私人银行客户75.03%为第一代企业家,12.96%为金融投资者,财富继承者仅占6.27%,从这一点上来看,中国的财富管理市场与美国有更多的相似,即创一代构成了绝对主力。

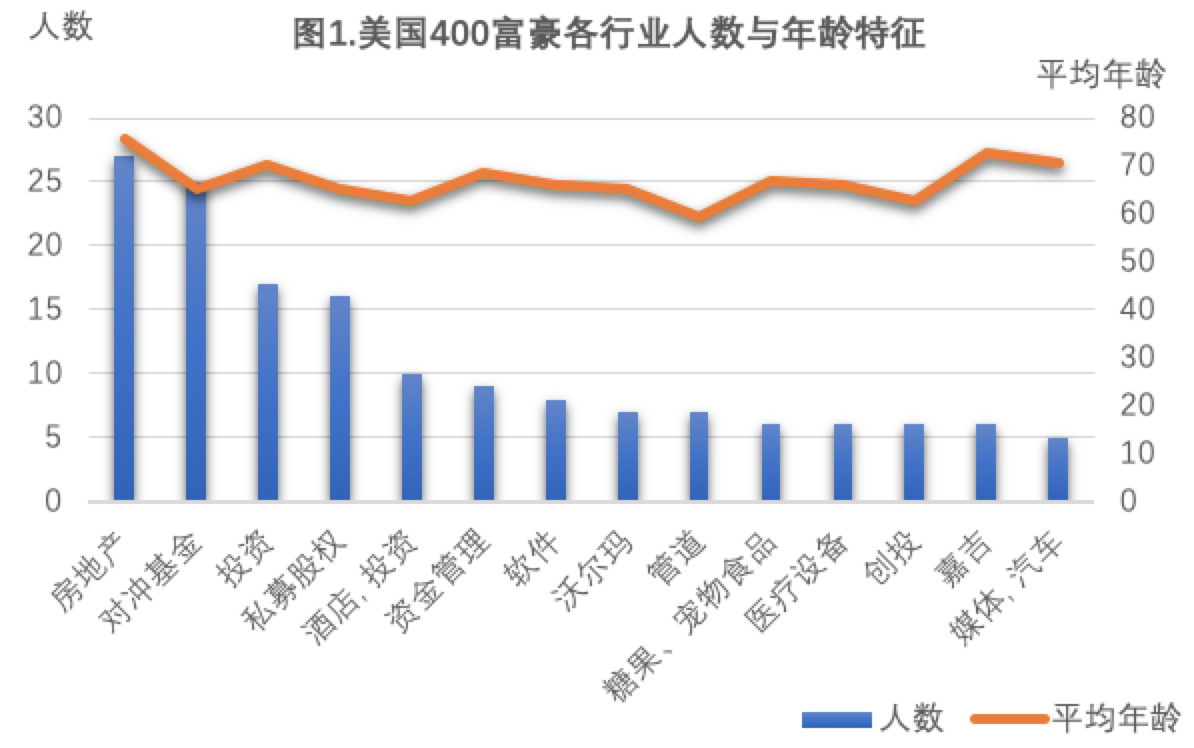

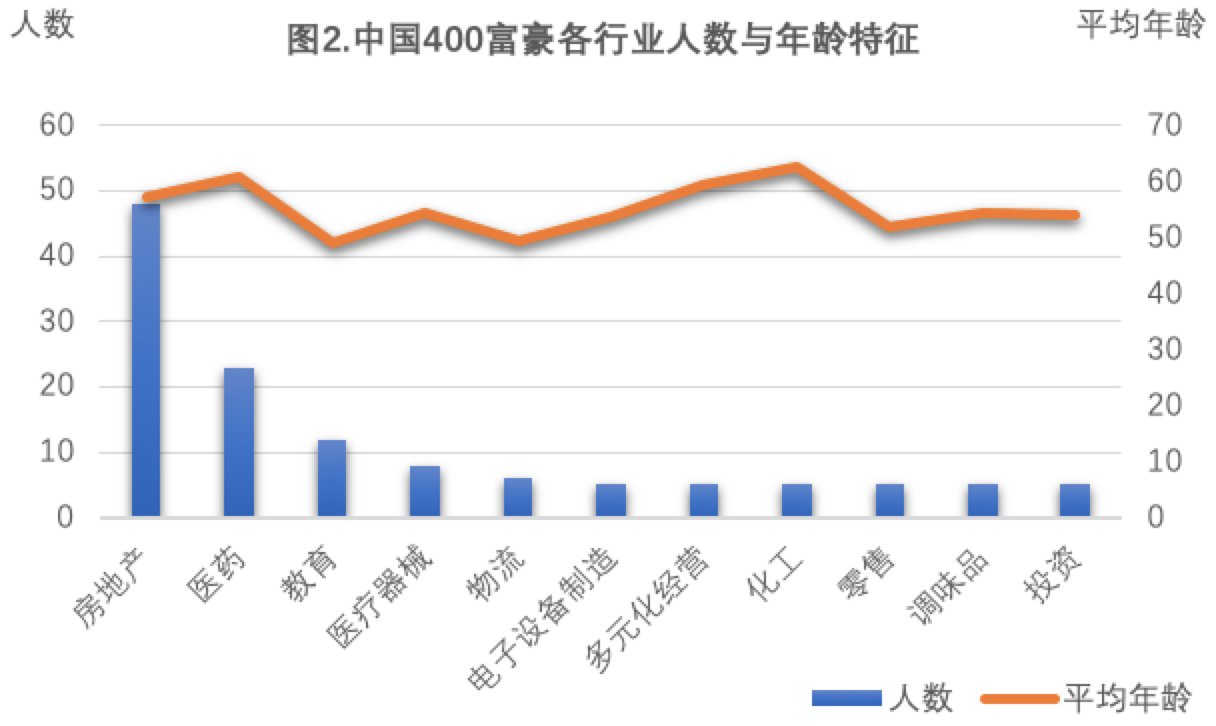

虽然同为创一代,但中美的创一代富豪却并不相同。从年龄上来看,他们处于不同的人生阶段中。采用2019福布斯美国400富豪榜与2019福布斯中国400富豪榜之数据(表1),美国400富豪平均年龄为67.6岁,而中国400富豪平均年龄为56.3岁。50岁以上富豪占美国榜单88%以上,占中国榜单73%;70岁以上富豪占美国榜单44%,占中国榜单仅6%;而80岁以上的富豪仍占美国榜单16%以上,占中国榜单仅1%;更不用提美国榜单上的12位90岁及以上高龄的“老寿星”(如果私人银行经常拿这些数据给客户看看,或许我们的非金融医疗服务就能推广出去了)。从年龄构成上看,美国富豪年龄明显更大,且比重也明显向高年龄方向偏移。对于中国高净值客群来说,在年龄上要形成与美国榜单类似的格局,仍需要不少于十年的时间。(图1、图2)

表1.美国400富豪与中国400富豪年龄特征对比

| 美国400富豪 | 中国400富豪 | ||

| 平均年龄 | 67.6 | 平均年龄 | 56.3 |

| 50岁以上人数 | 354 | 50岁以上人数 | 293 |

| 50岁以上占比 | 88.50% | 50岁以上占比 | 0.7325 |

| 60岁以上人数 | 280 | 60岁以上人数 | 114 |

| 60岁以上占比 | 70.00% | 60岁以上占比 | 0.285 |

| 70岁以上人数 | 176 | 70岁以上人数 | 25 |

| 70岁以上占比 | 44.00% | 70岁以上占比 | 0.0625 |

| 80岁以上人数 | 67 | 80岁以上人数 | 4 |

| 80岁以上占比 | 16.75% | 80岁以上占比 | 0.01 |

| 最大年龄者从事行业及年龄 | 博彩, 酒店,96岁 | 最大年龄者从事行业及年龄 | 食品,84岁 |

考虑到这样的年龄格局,对于业务前沿的探讨在中美私人银行业间也有不同,而美国私人银行业的发展经验或能给我们提供更多的借鉴。与美国相比,中国富豪对于财富传代的需求处于正在兴起的过程中。考虑到我国创一代年龄结构的特征,可以推测在未来的十到二十年高净值人群中创二代将会占据更大的比重,但眼下我国私人银行业依然把更多的目光投向交易执行、投资顾问、联动公司金融服务等更加面向活跃企业家的业务领域。从美国财富管理业在财富传承业务上的繁荣可以看出,我国高净值人群的增长与年龄结构变化将会为我国财富管理行业带来大量机遇,也会引导我国财富管理业更多地注重财富传承服务。参考这种经验,对我国财富管理业而言,开发财富传承相关业务前沿的压力已经逐渐增强。同时考虑到我国监管对于银行混业经营的严格限制,结合美国私人财富增长致令证券、基金等公司向财富管理行业的大举进军先例,美国的经验提示我们创一代们的成功将会给证券基金等公司进军财富管理行业的机会,这对于我国银行业而言意味着更大的竞争与挑战。

02. 行业结构转变——新贵登场

从所处行业上来看,中美上榜富豪中人数最集中的行业都是房地产业,但排除房地产业,其他人数相对集中的行业却鲜有重叠,且中国富豪在行业上的集中度要更高;这其中不只有过去五十年中两国获得快速发展的产业不同的原因,也有不同产业造富能力差异的原因。显而易见的是,在国企占据主导的产业中难以诞生超级富豪。有一部分美国富豪发家于上个世纪八十年代,他们大部分从事房地产、杠杆收购以及对冲基金等;同时期我国高净值人群主要从房地产、能源、食品加工等行业获取财富。但在时间进入九十年代后,美国领先获取了互联网红利,中国也随后打开了以私营企业市场竞争为主的蓬勃局面。九十年代两家著名的互联网企业——Google与亚马逊创立,随后马云创立了阿里巴巴,之后2003年腾讯创始,2004年Facebook创始。从九十年代开始互联网行业全球性的大发展构建了一套全新的、蓬勃发展的行业生态,带动了一个庞大的产业和不计其数的财富积累。互联网行业大发展为高净值人群注入了新的活力。

互联网企业家普遍更加年轻(甚至有一部分不到40岁),他们表现出两个明显特征:

1、熟悉资本市场与金融服务,而且在经历了行业高度资本化后,互联网行业深深地与资本捆绑在一起,没有一个互联网成功企业的创始人对资本市场是陌生的,他们中的一些人甚至对于金融市场的细分领域比一些专业人士还要熟悉。除此之外,由于互联网产业高波动性、系统性风险带来的产业阵痛和日益增长的激烈竞争,互联网企业不得不快速走向现代企业精细化管理之路,这也导致企业家变得日益精明。

2、需求细致多样;互联网新贵的诞生和成长,让高净值人群对财富管理行业提出了更多更细致的要求,包括要求更多的信息披露、对自己的资产有更深的掌控、更高的性价比;他们会在很多的财富管理机构中间货比三家,从不同的机构采购不同的服务来实现自己想要的组合,他们中的一些人甚至尝试组建自己的家族办公室。

什么样的私人银行能够服务好这些挑剔的客户,这是一个值得深入思考的命题。在美国,美国银行、摩根斯坦利、花旗、高盛等全能银行在私人财富管理领域的成功已经证明了,对于以企业家为主的财富管理市场而言全能银行比独立的私人银行有更强的优势。戴维·莫德在其所著的《私人银行与财富管理:领先的创新逻辑与实务方法》一书中对全能银行和独立私人银行的优劣进行了比较,对于全能银行在成本控制和集团获客方面的优势进行了阐述。总地来说,中国的财富管理市场对全能银行是更加有利的,全能银行能够在公私条线间充分分享企业家客户带来的正外部性。但是,由于如今挑剔的新贵们对产品服务的性价比要求越来越高,传统上由集团内各个部门和子公司来提供全套产品服务的方案必定难以在所有方面实现性价比上的优越,集团内部提供全套产品服务的方式也将会一定程度上影响客户对一体化解决方案的评价。从客户感受和成本控制的两个方面来看,通过采购和外包的方式来纳入一部分集团外的产品服务是提升一体化解决方案市场竞争力的成熟做法,而发挥自身优势向其他金融机构提供产品服务也有利于提供服务方中后台的发展与建设。当然,要想在这些方面取得长足进步仍需要银行间更加深入的合作与信任。

对于中国的私人银行业而言,欧美的经验固然十分宝贵,但行业没有一定之规,一切依然要围绕客户的需求和特质进行,摩根、花旗等集团在日本的失利就佐证了这一点。中国的财富管理市场已经向世界证明了它的体量与潜力,接下来的重点将会是探索领先的业务前沿与本地化策略之间的结合方式。随着新兴富豪的快速增长,中国私人银行业也将会获得更加长远的眼光与更强大的全球竞争力。

本文仅代表个人观点,不代表所在机构任何立场或观点,不构成投资意见,文责自负。

-END-