香港SPAC的可能趋势

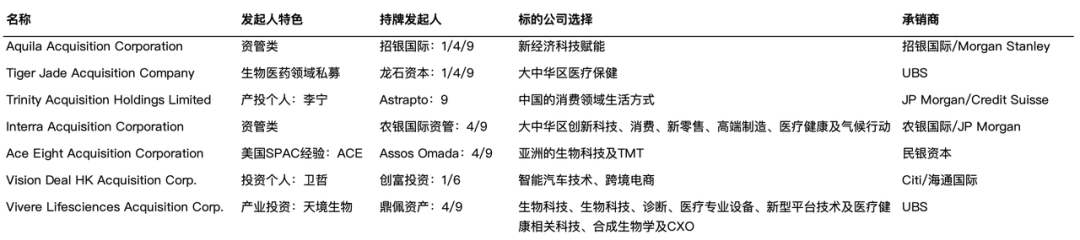

随着港交所自今年初开始接受SPAC的上市申请,目前已有7家交表,后续还有众多的港版SPAC正在积极筹备中。

本文拟对港版SPAC的一些值得关注的要点进行梳理,并在文末对其进行一次模拟演示。

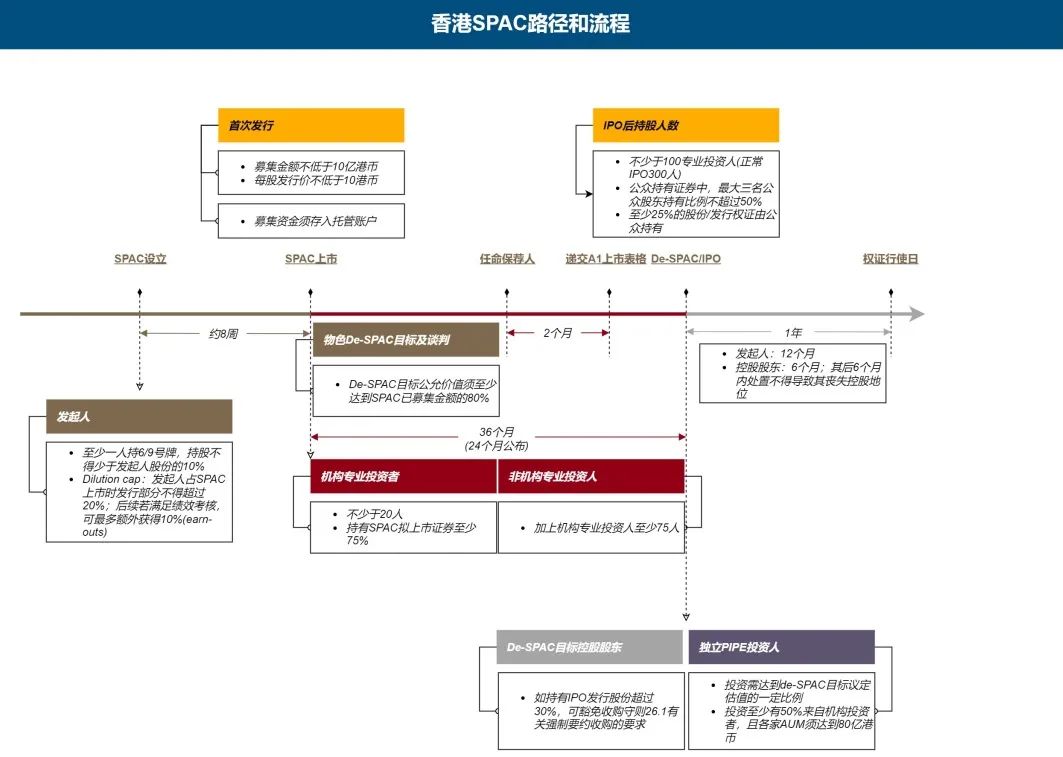

01 香港SPAC的路径和流程

下图总结了港版SPAC流程上及制度上的一些主要要点,方便后续分析。

02 上市两步走

港版的SPAC在上市时,并不是真正意义上的首次向公众售股(IPO),只有到了后续De-SPAC阶段,合并后的公司才实现IPO。两个阶段之间,只能由专业投资者(机构和非机构)认购、购买和交易SPAC的证券,且受到交易限额的约束。

这与美版有较大差别:美版在SPAC上市时即实现IPO,后续De-SPAC阶段只是上市的并购。从美国实践而言,由于有上市资金托管/信托安排和股份赎回安排,一般认为对公众股东的保护是足够的,因而SPAC从开始就具备公开上市交易的地位。有兴趣可参看本文作者之前的文章《SPAC—— 近期趋势及再思考》。

港交所在SPAC征询结论中解释,此设置主要是防止市场的过度投机,尤其是针对权证(warrants)部分。虽然SPAC上市时,投资者购买的股份享受资金托管及赎回保护,因SPAC上市之后权证立即可以单独交易,可能在市场谣言炒作下受到人为操控,侵害投资大众的利益。

此外,我们理解,港交所亦希望SPAC上市初始的投资人,可从股东角度更积极地参与评判和决策SPAC的标的公司选择等事宜,而普通的公众投资人缺乏相关经验和能力。

03 践行上市标准

港交所希望将De-SPAC交易类比反向并购(RTO)进行规制,因而要求De-SPAC之后的继承公司(Successor Company)须满足现有上市要求,包括市值、财务测试、IPO保荐人任命、尽职调查及文件要求。

目前香港主板上市要求总结如下图:

从港交所征询意见收到的反馈来看,部分反对意见提出港交所的上市标准要求,可能无法创造出一个区别于传统IPO的多元化市场(比如,除生物科技公司(18A)之外,可以用未来预期收入估值),且与传统IPO比较不具备竞争力。港交所在征询结论中表示,其对于潜在可上市公司是通过传统IPO进行融资还是通过De-SPAC交易持中立态度。

从潜在可上市公司的角度而言,De-SPAC对比传统IPO可能具备一些优势,例如:

- 上市时间缩短,根据与SPAC的谈判达成并购协议,比走上市流程短;

- 并购条件方面有话语权,标的公司与SPAC直接谈判,对交易价格、交易后公司的决策权能更好掌控;

- SPAC有现金,对标的公司股东有吸引力,且专业投资人更能理解公司的战略和价值,或可改善公司现金流,有可能比传统IPO能够融到更多的资金;

- 引入发起人的专业能力、经验和人脉,引入发起人参与公司管理可能有助于公司长远发展;及

- 传统IPO实际遵循投行标准,而发起人的引入可能给市场带来更为多元的上市标准。

总体而言,港交所推出SPAC还是以稳为主,从SPAC上市募集资金要求、De-SPAC之前专业投资人参与、强制独立第三方参与PIPE投资并满足最低投资限额等一系列制度安排来看,借SPAC推出新的上市标准并非合适时机,发起人的参与有可能搅动目前港股传统IPO市场。

04 标的公司的选择

如上所述,在适用现有港交所主板上市要求的情况下,目标公司的选择与传统IPO在大方向上会比较接近,只不过在有相关经验、人脉网络、供应链和产业上下游资源的发起人参与的情况下,在标的公司的选择上容忍度会增加。此外,港交所在SPAC规则中多有对于发起人长期激励的机制(例如earn-outs可额外获得的股份),从时间维度而言,发起人对De-SPAC之后继承公司的长期投入和资源整合意愿亦可能会进一步丰富标的公司的选择。

有意思的是,港交所的SPAC规则似乎也未排除标的公司是上市公司的可能性。目前,在美国上市的中概股受到中美博弈的影响,选择在香港二次上市显然未必是最佳选择;而私有化再上市的两步走,似乎可以通过De-SPAC的交易跳过私有化环节,直接完成港股IPO。当然,这对港版SPAC如何满足美股私有化的一些交易安排(例如确定的收购资金、要约收购、披露、收购不成功的分手费等)会有一些挑战,但依然有机会通过设计实现,尤其考虑到SPAC上市后的投资人均为专业投资人,而大额PIPE本来也是De-SPAC所必须。

如果这个方向是可行的,那么相应的并购融资也会随之出现,这也是港版的SPAC规则中留白的一部分。

当然,一切最终还要看在具体案例操作博弈过程中,市场将如何演化。

05 境内机构和资金的参与

从发起人角度,可以看到有中资背景的可归为几类:

- 中资金融机构香港平台;

- 私募基金管理机构的实控人;

- 企业家和产业投资人;

- 境外上市专攻特定领域的中国企业。

境内上市公司和其他企业后续应有参与机会,参与的主体可以是经ODI出境设立的公司,亦可考虑发起设立具有特定产业背景的QDIE/QDLP。

对于境内的资产管理机构而言,一方面可考虑在香港申请设立/收购SFC的相关牌照,另外一方面亦可通过参与香港SPAC,未来在境外募集美元或其他外币基金。

对于香港SPAC而言,其必须考虑如何接纳南向资金。境内QDII投资的标的,一般而言要求投资于中国境内监管机构认可的证券市场挂牌交易的证券。SPAC上市后但未完成De-SPAC/IPO阶段的证券,仍然是QDII可以投资的范围,也属于符合条件的QDIE/QDLP的投资范围,所以投资者可以通过QDII做SPAC上市的专业投资人。若想参与PIPE定增投资,按照业界目前的一般理解,利用QDII额度参与一级半市场,假设不属于通道业务,且仅构成整体资产池的一部分,因交易完成后所投资的证券立即可以进行上市交易,应无需办理ODI备案手续。

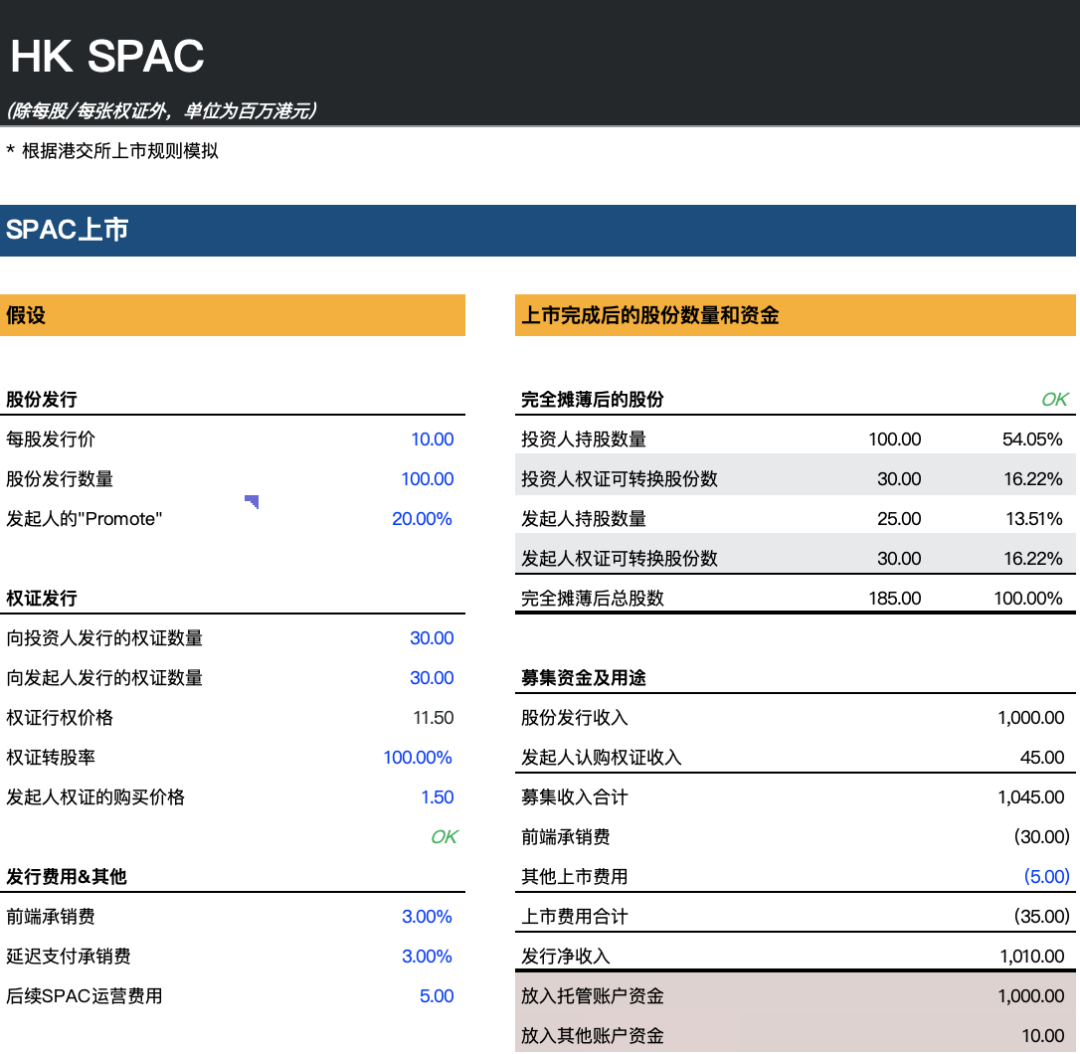

06 港股SPAC模拟示例

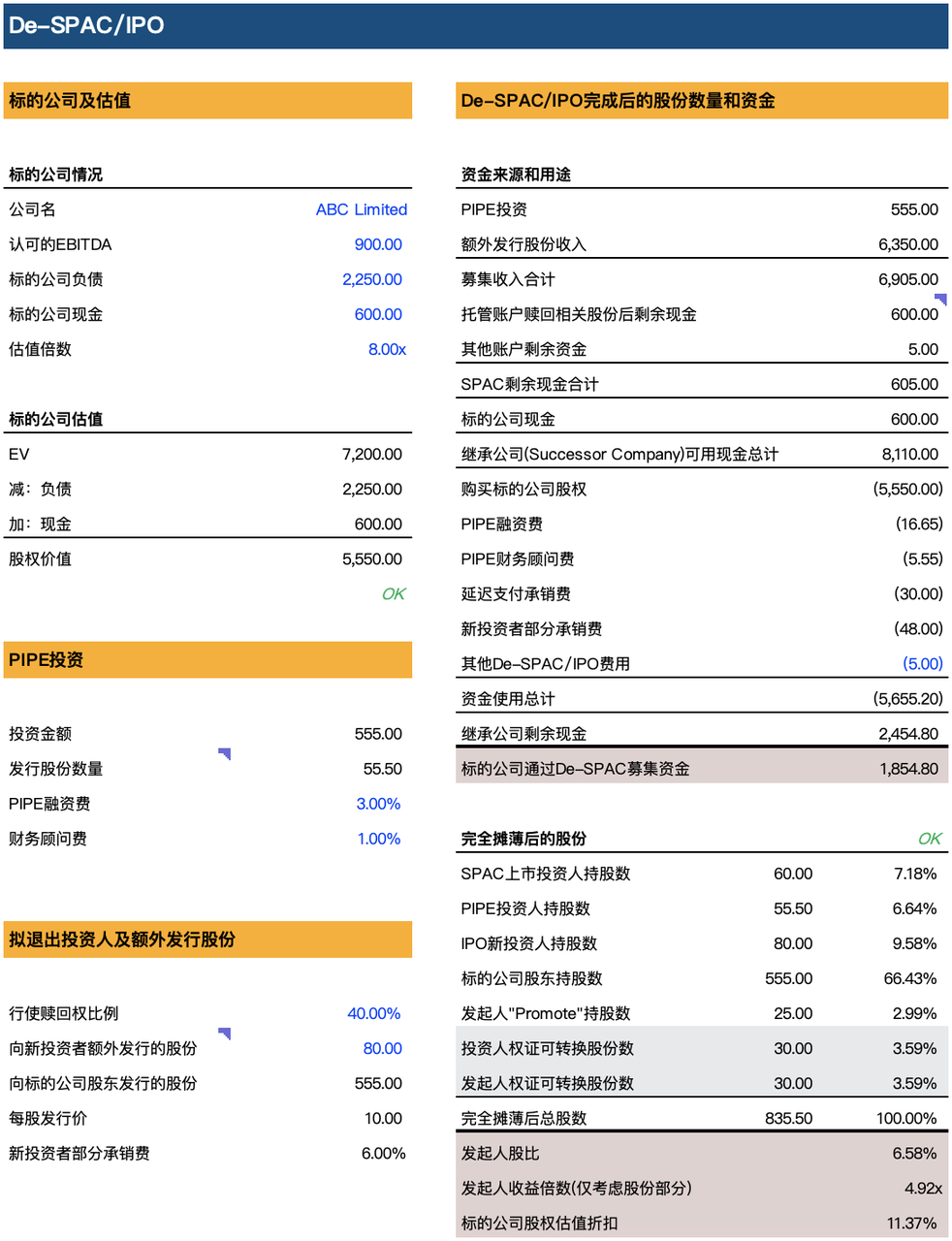

第二步——De-SPAC/IPO

* 上述均为假设数据,并非现实案例。

*本文对任何提及“香港”的表述应解释为“中华人民共和国香港特别行政区”。