洪灝:变局与突围

思睿集团合伙人兼首席经济学家洪灝先生就《变局与突围》为题,解读2024年经济与市场新机遇。

当今经济局势之洞察

2024年有很大概率发生格局和模式的转变,这种宏观变化通常是渐进的而非一蹴而就。就像冰冻三尺非一日之寒一样。在宏观和策略制定中,我们期望在规划每年资产配置时取得即时效果,但值得注意的是,短期交易与长期投资在价格投机和价值发现方面各有侧重。在中国市场,短期价格投机或许比长期价值投资更能为财富创造价值,尤其是在当前市场趋势不明朗的情况下,需要借助经验、量化周期等模型发现价格波动的机会。与此不同,在海外市场,最近几年备受瞩目的价值投资策略,受到许多投资者的喜爱。巴菲特是价值投资的典型代表,他强调找到便宜的公司并长期持有,被戏称为“在地上捡烟蒂”。然而,真正的价值投资并非简单追求最便宜的公司,而是购买价格适中的优质公司并持有。在这种金融学定义下,价值投资是一种成长型的策略,即以合理的价格投资成长,实现长期增值。因此,有些市场更适合长期投资,而有些市场更适合短期交易择时。当前A股市场暂时处于后者,今年主观经济和宏观策略的表现基本全线覆没。通过观察,一些量化基金通过捕捉每天时间差和价格差,实现对手盘的交易,将交易对手的钱转化为自己的收益,体现了交易的零和游戏本质。

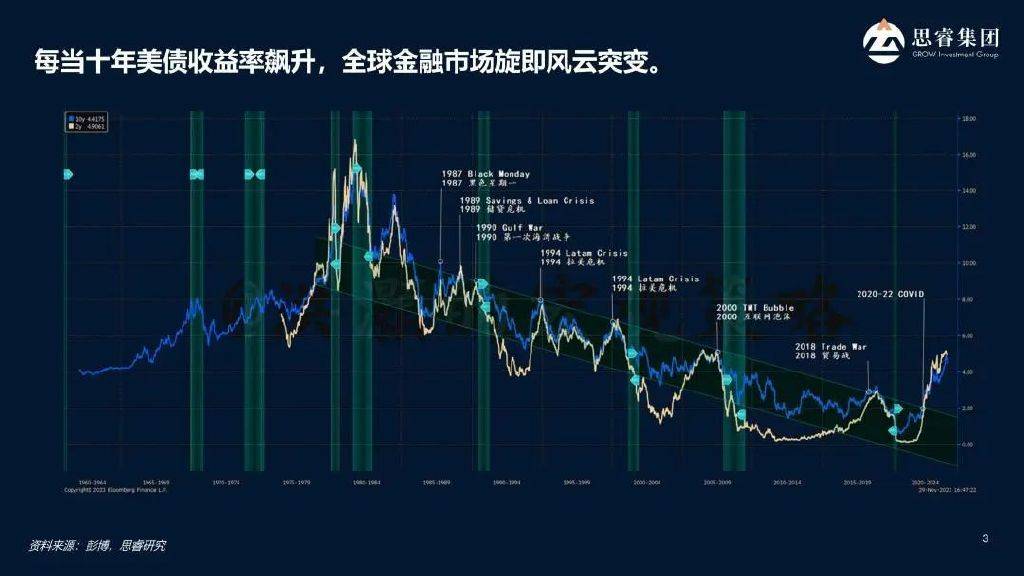

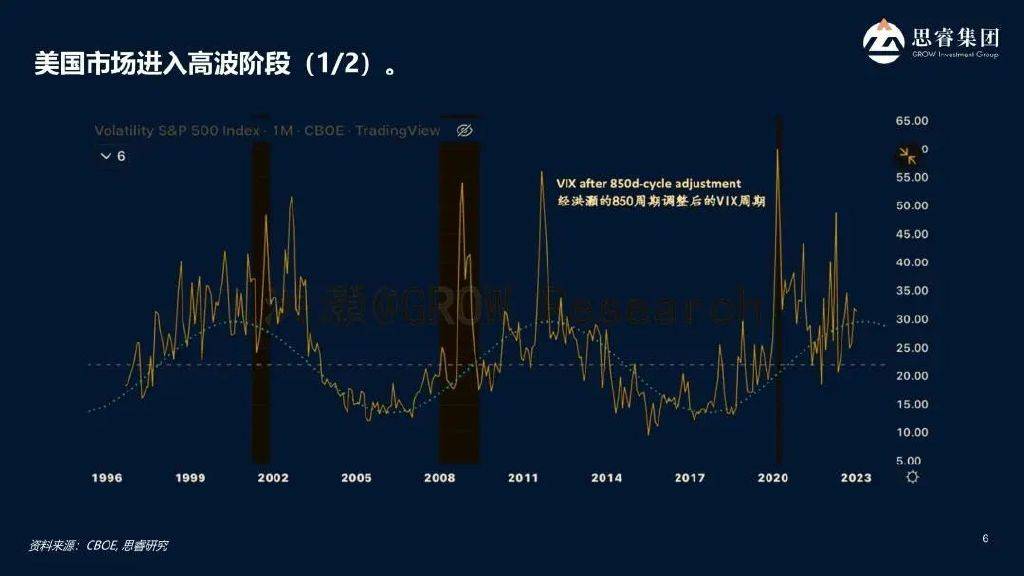

尽管前段时间有一些负面报道,但今年从事零和博弈的量化基金表现出色。我们不妨看看美国市场的情况,尤其是长期趋势是如何形成的。首先,通过简单地观察美国10年国债收益率的历史走势,我们可以发现自1980年代保罗·沃尔克成功征服通胀以来,美国10年国债收益率一直呈下降趋势,直至2022年。值得关注的是,过去40年中每一次10年国债收益率的飙升都伴随着全球某一市场、国家或地区发生金融或政治危机,如1987年的黑色星期一、1989年的储蓄和贷款危机、1990年的海湾战争、2000年的科技泡沫、2018年的贸易战,以及2020-2022年的新冠疫情。到2022年,10年国债以史无前例的速度上涨,这与美联储极力推行货币政策紧缩、连续三次75个基点的加息政策密切相关。尽管有人质疑为何美国股市在美联储加息的同时仍然上涨,我们可以通过观察美国市场隐含波动率变化的周期来解释。这是一个非常长的周期,通过量化处理和周期滤波后,我们呈现给大家的是美国隐含波动率的波动周期。从1996年开始,每个波动率周期从低点到高点再回到低点,每个周期大约为11年左右。最近的低点出现在2019年,而我们目前正处于2022-2023年的高波阶段。这意味着市场波动性增加,风险也相应上升。

图片来源:洪灝先生演讲PPT

图片来源:洪灝先生演讲PPT

图片来源:洪灝先生演讲PPT

在金融学中,波动性被视为无法实现预期收益的风险。在高波动性时期,市场的回报率分布变得更加宽泛,而不是更加集中。虽然高波动性阶段充满挑战,但也是机会最多的时候。市场若处于死水一潭,机会将稀缺。如果市场缺乏交易,同样意味着机会的匮乏。巴菲特式的买入持有策略在这样的市场可能会失去机会,因为若所有人都采用买入持有策略,市场将变得不再需要存在,变成私有市场。特斯拉的马斯克曾质疑巴菲特对经济的贡献,认为他几乎没有进行过交易,对于2008年高盛倒闭和1998年LTCM倒闭等事件,巴菲特似乎没有出手,这引发了一系列关于贡献的思考。

在高波动市场中,尾部风险事件的概率上升,同时也出现了极端回报,如比特币、稀有金属以及最近涨幅50%的集装箱航运价格等。这种高波动性导致了收益分布的肥尾现象,即极小概率的回报。2023年已经出现了一些极端事件,包括正负极端收益,而在2024年,各类资产之间的回报差异可能会更加显著。对于资产配置,我们需要考虑的事情远远多于过去,因为当前市场正进入一个高波动周期,形势在2023年时愈发清晰。

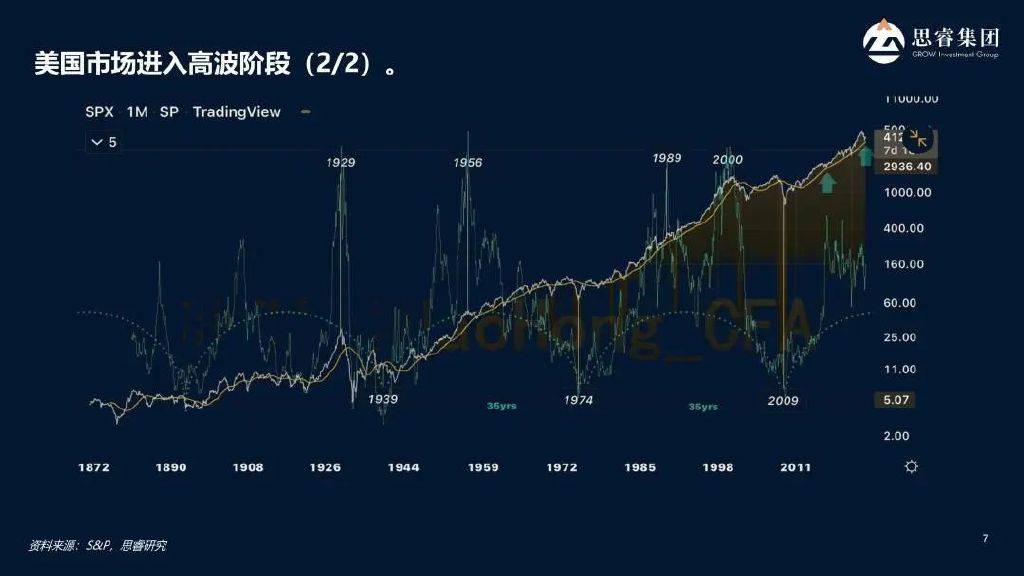

以美国股市(标普500指数)为例,通过对其回报率进行滤波和量化处理,可以清晰地观察到市场的周期性波动。历史上的峰谷包括1929年大萧条、1956年咆哮50年代、1989年储蓄和贷款危机、2000年科技泡沫、2009年次贷危机等。2023年我们再次进入高波动阶段,即周期的顶部,这是一个时长35年的大周期,叠加三个这样的周期形成一个超级大周期,每一个超级大周期大约是100年,对应人口周期。这也意味着全球投资格局发生了根本性变化,全球无风险收益率的锚——美国10年期国债收益率以破纪录的速度上升。市场隐含波动率进入高波阶段,这个周期大约是每11年,相当于三个3.5年小周期的叠加。这个高波动时代既有可能带来极端负回报,也可能出现极高的正回报,形成了大泡沫时代。

经济挑战与策略应对

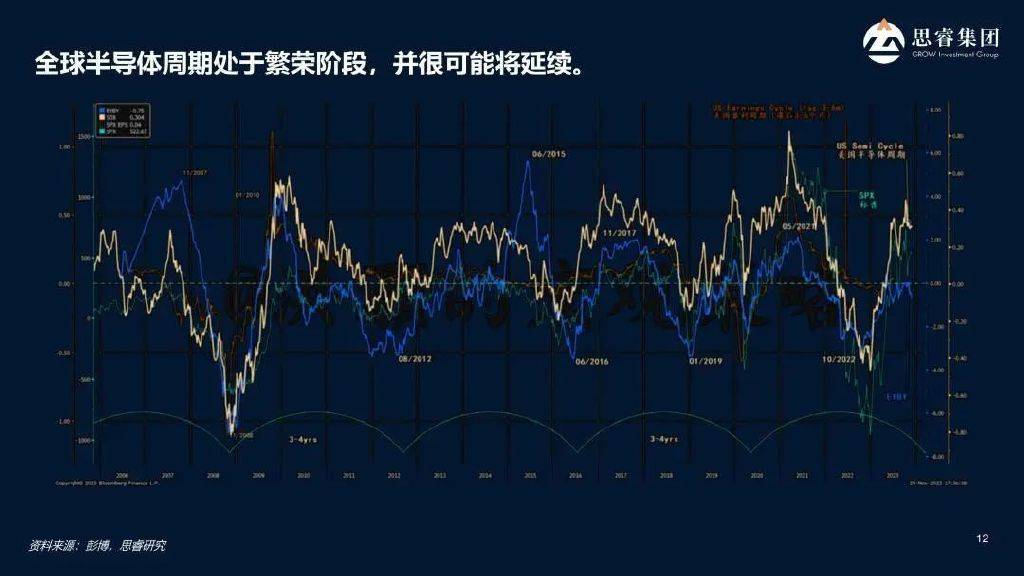

在当前百年变局中,AI和半导体芯片行业成为最新的热点,相关公司如英伟达的市盈率达到100倍以上。与AI相关的公司在美国融资变得极为容易,甚至有学生大三时通过PPT融资5000万美元。随着流动性的丰富和利率的下降,新兴科技不断涌现,大国之间的竞争升级。这一切都表明我们正面临着宏观层面的巨变,而这种变化无法用每日的波动来衡量。因此,我们需要在更广泛层面、更高层次上寻找回报的概率,以及更大范围的风险。

图片来源:洪灝先生演讲PPT

虽然大多数经济学家认为美国明年不会衰退,但我们需要注意就业市场的变化。失业率是最可靠的衰退前瞻性指标之一,而美国目前的失业率处于历史低位。值得注意的是,每当美国就业市场充分就业时,也就是图表上蓝色方块的时候,经济即将从繁荣转向衰退。在经济衰退中,虽然企业可能暂未裁员,但最终会出现大量失业。因此,尽管很多人认为美国经济强劲,但就业市场的情况既是前瞻性指标,也是滞后指标。

这种矛盾性表现在用投资人的眼光看待美国的就业率时是一个前瞻性指标,而用经济学家的眼光看则是一个同步甚至滞后的指标。因为失业通常在衰退的后期才显现,当经济减缓时,企业开始减库存,投资减少,整体经济增长放缓,人们的收入减缓,从而进入一个负循环。

尽管美国当前的经济数据强劲,但需要注意其他制造业部门的情况,如费城联储制造业指数、美国的Markit PMI和ISM PMI指数,以及德国的工业生产指数。尽管美国股市表现良好,但这并不应迷惑我们,中国人在研究周期方面拥有几千年的历史,深知由盛即衰的规律。我们应认识到,眼前的繁荣可能掩盖了一些问题,未来几个月可能会见证美国失业率的上升。

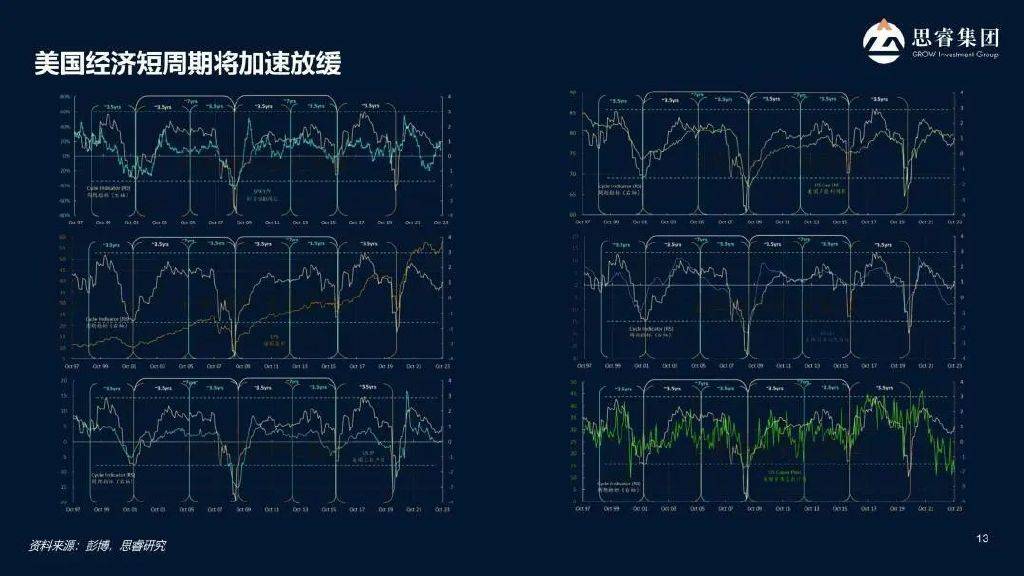

在具体经济指标方面,我们的周期分析显示美国经济处于一个特定位置。我们绘制了美国经济的短周期图表,其中黄色线表示美国经济短周期的指标,与标普500、美国全体上市公司的盈利EPS、美国IP工业生产、产能利用率、领先经济指标、公司资本支出计划等数据进行对比。不同于股市逆势上涨的走势,其他实体经济指标,如上市公司的资本支出计划、美国的IP等都呈下行趋势。未来几个月,我们很可能会明显感受到美国经济的减速。这或许解释了为何美联储对加息的判断如此大胆,甚至可能进入减息周期,这一判断远远超出了市场的预期。尽管市场将其视为积极信号,实际上美联储之所以这样做是因为他们也认识到经济放缓的速度远远超过市场的预期,尽管资本市场似乎并不关心这一点。

图片来源:洪灝先生演讲PPT

资本市场关注的主要是每日价格波动,因此标普指数之所以强劲上涨,很大程度上是因为市场博弈进入了白热化阶段。新型交易工具末日期权成为市场焦点,其特点是可以在当天或明天到期,具有高杠杆和即时兑现的特点,相当于每天购买一张彩票。末日期权的成交量占据整个市场成交量的50%多,接近60%,使整个市场充斥着衍生品的炒作。面对市场的挑战,实体经济表现疲软,尤其是一些西方国家的制造业已经陷入衰退,即使美国的制造业早已衰退,但股市表现却异常强劲。这种现象导致人们误以为美国经济状况良好,实际情况可能比想象中更糟糕。

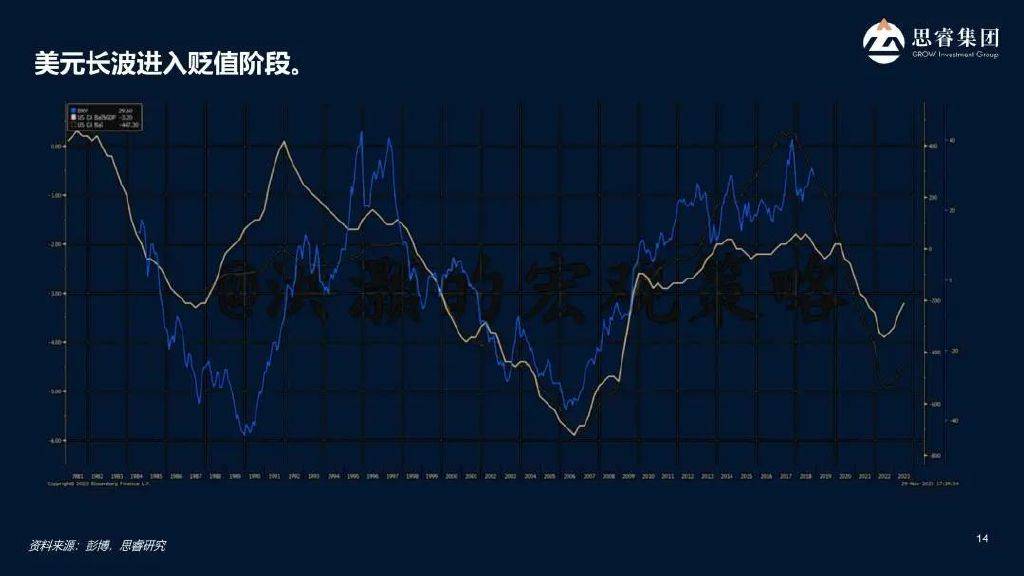

除此之外,美元周期也是一个重要的变量。美元周期的波动决定了全球流动性和资金供给,当美元走高时,全球资本流向美国。过去30年最受欢迎的交易之一是借助日元的贬值零利率,购买美元资产。近年来,人民币套利交易成为新的趋势,通过利用中国基准利率较低的优势,进行套利交易。这种现象与经济关系可能并不密切,更多地是由有效的套利结构驱动。

最后,国家汇率在根本上取决于该国相对劳动生产率的强度。如果一个国家的劳动生产率较高,那么其制造业将具有明显的竞争优势,从而产生强大的出口竞争力。

全球经济与中国地位

总的来说,一个国家的相对生产力水平在很大程度上决定了其汇率和经济状况。尽管有人声称全球与中国脱钩,但实际上,中国的出口占全球比例创下历史新高。即使考虑到中国企业在海外设立工厂的情况,脱钩并没有真正发生。中国企业已经广泛出海,将生产基地设在东南亚和墨西哥等地,使得出口产品更加灵活和多样化。

劳动生产率的变化可以从一个国家的出口赤字中观察到。美国的劳动生产率经周期处理后呈现出明显的波动,上一个低点在2007年至2008年。当前的贸易顺差使得美元的汇率表现较强。然而,美元的周期大约为17年,而且汇率是一个滞后反应。因此,虽然中国目前出口强劲,但美元的走弱可能是一个未来变化的迹象。

图片来源:洪灝先生演讲PPT

在当前百年变局的大环境下,人们不应过于关注市场每日价格波动,而应该更注重未来5-10年的规划。这包括全球配置,而不仅仅是在中国的投资。特别是在当前的关键时刻,我们需要为自己、家人和朋友做好长期规划,这是财富管理和家族传承最重要的意义。

(本文整理自洪灝先生在第八届亚太财富论坛上的演讲内容)

关于作者

洪灝,思睿集团合伙人兼首席经济学家。中国首席经济学家论坛理事,清华-Kelley商学院特聘金融学教授。曾历任交银国际研究部主管,中金公司首席全球策略师,并曾在花旗集团、摩根斯坦利等国际金融机构的伦敦、纽约、悉尼办公室工作。曾担任CFA(特许金融分析师)品牌代言人,曾被《亚洲货币》杂志机构投资者投票评为宏观经济和市场策略第一名,被彭博誉为 “极少数几个精准预测了2015年泡沫顶峰的人”,“中国最精准的策略师”。《预测:经济、周期与市场泡沫》一书获评FT中文网2020年度商业书籍、第一财经年度最有价值商业书籍和腾讯财经年度最佳书籍。洪灝并获评中信出版社2021年度“致敬作家”。

免责声明:本文涉及的内容仅供参考,本文所发文章代表作者个人观点,不代表发布者立场,同时不构成对所述产品及服务的出价、征价、要约或要约邀请,不构成买卖任何投资工具或者达成任何合作的推荐,亦不构成财务、法律、税务、投资建议、投资咨询意见或其他意见。对任何因直接或间接使用本文涉及的信息和内容或者据此进行投资所造成的一切后果或损失,本文不承担任何法律责任。