“非现金资产”设立家族信托的税收政策简析及案例解读

来源:重庆信托财富

近年来,在中国经济高速发展的带动下,国内高净值人群迅速增加,合理实现家族财富传承和家族财产风险隔离等需求日趋强烈。根据中国信托登记有限责任公司的相关数据显示:“截至2021年9月末,家族信托存续规模约为3,100亿元,连续6个季度上升;存续家族信托个数约为1.5万个;68家信托公司中有59家开展了家族信托业务。”

家族信托业务蓬勃发展的同时,也呈现出一个典型现象,在目前市场上成立的家族信托当中,主要以现金资产或金融资产交付为主,事实上,不动产、企业股权这些更能代表国内高净值人群个人财富的资产却很少成为信托财产,究其原因主要是非现金资产在现阶段难以实现非交易过户,税负问题成为一大障碍。

针对不少高净值客户比较关注的非现金资金交付设立家族信托的问题,本文选取具有代表性的不动产和股权两类资产从税收政策方面进行简要探讨和分析。

01. 不动产设立家族信托过程中的税收分析

在国内商品房制度改革以后,随着中国经济的高速发展,以房产为代表的不动产投资成为国内家庭财富积累的重要体现。在目前国内的税收体制下,由于缺乏信托财产单独登记的相关制度,委托人交付不动产以及受托人向受益人分配不动产都将被视为不动产交易,面临增值税、个人所得税、土地增值税、契税、房产税等税费问题。

鉴于不动产各地区税收政策有一定差异,且不动产存在各种类型,本文以重庆为例对住宅类房产交付设立家族信托过程中涉及的相关税费进行分析探讨(暂不考虑税收优惠、小额税种及费用)。

1、设立阶段(委托人以房产交付信托公司时)

(1)增值税及附加费:以交付时的房产价值(一般应以市场价值为基准,下同)为基数,按照5%的征收率征收增值税,并以增值税为基数征收12%的附加税费。

(2)个人所得税:以差额(交付时的房产价值与取得时的购置成本)为基数按照20%的税率征收或者以房产价值为基数按照1%的税率核定征收个人所得税。

(3)契税:以交付时房产价值为基数,按照3%的税率征收契税。

2、存续阶段(家族信托持有房产期间)

房产税:信托公司在家族信托存续期间持有房产,需要以房产原值扣除30%为基数,按照1.2%缴纳房产税;若出租的话,需要按照租金收入的12%缴纳房产税。

3、实际分配阶段(信托公司将房产向受益人分配时)

(1)增值税及附加税费:信托财产需要以差额(分配时房产价值扣除交付时房产价值)为基数按照9%的税率征收增值税,并以增值税为基数征收12%的附加税费。

(2)土地增值税:以分配时房产价值相对交付时房产价值的增值额为基数实行累进制征收。

(3)契税:以分配时房产价值为基数,按照3%的税率征收契税。

下面本文举例进行说明:

王先生拟以其名下的位于重庆市的一套别墅作为信托财产的一部分交付信托公司设立家族信托,该别墅购置价800万元,交付信托公司时该别墅的市场价值为1,200万元。在家族信托存续期间,仍由王先生家人在其中居住,家族信托结束时,该别墅以实物状态分配至王先生儿子名下,分配时该套别墅的市场价值为1,500万元。

王先生以别墅设立家族信托的整个过程中,涉及两次交易,经过简略计算,将会产生合计280余万元的税费。该案例中涉及的税费详见下表:

注:

1、不考虑印花税、城镇土地使用税等小额税种及费用。

2、交付阶段产生的个人所得税及增值税均采用核定征收率计算。

3、假定委托人交付房产时可以代开增值税专用发票。

4、假定委托人交付房产不符合税收减免政策。

5、计算过程中采用了部分简化。

6、若委托人交付的是非住宅类房产,部分适用税率会更高。

在实际办理过程中,各地区都有一定差异,需要根据当地不动产登记部门和税务部门的具体要求确定。

02. 以企业股权设立家族信托过程中的税负研究

在不动产之外,企业股权更是国内高净值人群家族财产极其重要的组成部分,从委托人投资取得企业股权到事业成功,企业股权往往产生了巨额的财富增值,在目前国内的税收体制下,委托人以股权交付家族信托时,增值部分将会产生一定的税费。本文仅以非上市公司股权为例对设立家族信托过程中的税收问题进行探讨分析。

根据目前国内现行的税收政策,委托人以非上市公司股权设立家族信托的过程中,涉及税种相对简单,主要为个人所得税、印花税。

1、设立阶段(委托人以股权交付信托公司时)

(1)个人所得税:需要以交付时股权价值(一般应以公允价值为基准,下同)与初始取得股权及合理费用的差价为基数,按照 “财产转让所得”适用的20%的税率征收个人所得税。

(2)印花税:需要以分配时股权价值为基数,按照0.05%的税率征收双方印花税。

2、存续阶段(家族信托持有股权时)

家族信托持有股权阶段,不涉及税收。相比个人直接持有,家族信托对企业的分红能起到一定的税收递延作用。

3、实物分配阶段(家族信托将股权分配给受益人时)

印花税:需要以分配时股权价值为基数,按照0.05%的税率征收双方印花税。

下面本文举例进行说明:

张先生2010年创立了一家科技公司,持有该科技公司60%的股权,累计为上述股权投入了4,000万元的成本。2018年时,张先生希望将上述股权作为信托财产设立家族信托,股权的市场价场为10,000万元。存续阶段,企业向家族信托分红1,500万元。2023年时,家族信托结束,根据合同约定,家族信托将信托财产以股权形式分配给了张先生的两个女儿,分配时股权的价值为15,000万元。

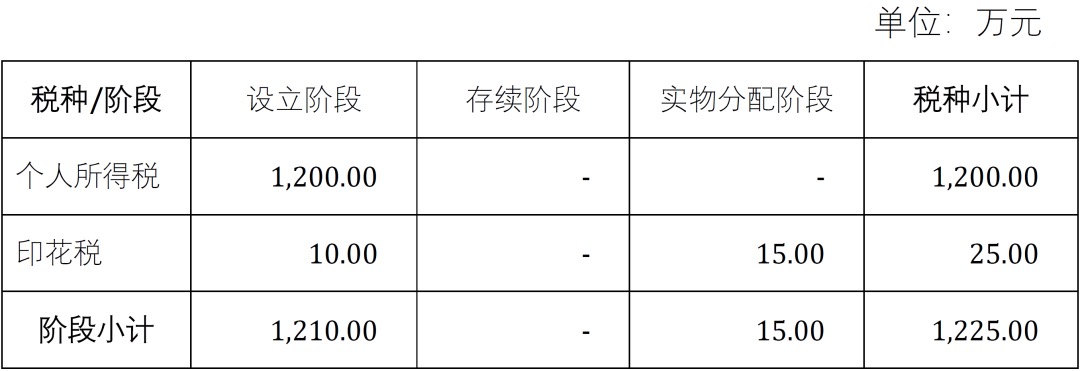

张先生以科技公司股权设立家族信托的整个过程中,涉及两次交易,经过简略计算,将会产生合计1,200余万元的税费。该案例中涉及的税费详见下表:

本文仅从税收政策的角度对房产和非上市公司股权设立家族信托的税收进行了研究,但实际办理过程中,还可能会存在地区政策差异、税收优惠、执行弹性等因素,对于如何计算、如何缴纳都需要按照税务机关的实际要求来执行。

虽然目前以非现金资产交付设立家族信托存在着过高的税负问题,但我们也可以期待,未来国家对于信托财产登记制度的完善和税收体制的完善,将会给予这类家族信托更多的发展机会。

– END –