首例?个人用BVI公司避税,又巧妙躲过BVI经济实质法,怎么做到的?

本文来源 | Amy姐的跨境金融圈

这个案例,有点意思。

上上个月,深交所对一家拟IPO企业发问询函,问:

1、几个股东通过“BVI公司—香港公司—中国拟IPO企业”架构持股的行为,是否会遭受中国新个税反避税的影响?2、以及,这几个股东的BVI公司是否满足当地“经济实质”?

这应该是监管层首次问及“新个税反避税”和“经济实质”的问题,值得大家关注。

当然,这家企业的答复更值得一看。

1

基本情况

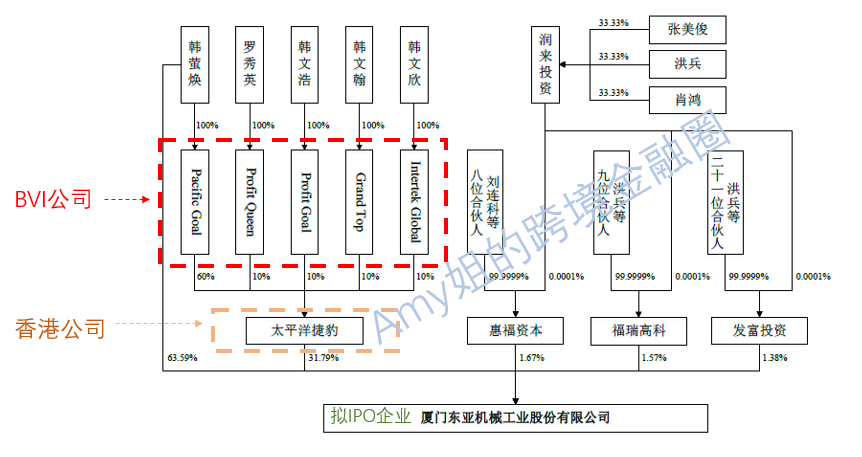

深交所问询之时,这家拟IPO企业的股权架构是这样的:

实际控制人韩萤焕及其家庭成员,通过“5个BVI公司—1个香港公司”间接持有拟IPO企业股份,之所以在境外设置这样的持股架构,主要是“考虑投资的便利性以及家族财富管理的灵活性等因素”。

2

问询答复

深交所之所以问询“新个税反避税”和“经济实质”问题,源起自2019年1月1日起,

新个税实施,增加反避税条款,明确对“居民个人控制的的设立在实际税负明显偏低的国家 /地区的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配,税务机关有权按合理方法进行纳税调整。”

即,如果上述韩萤焕及家庭成员为新个税所述“居民个人”,那么在0税负地BVI设立的5个BVI公司,以后自IPO企业分红或减持所得等,故意不分或少分到个人手里的,税局可以调整纳税。

与此同时,BVI等离岸地经济实质法案推行,要求(符合要求的)离岸公司在当地满足经济实质。即,如果5个BVI公司应满足而未满足“经济实质”,可能存在被处罚或注销的风险,从而影响控制权稳定性。影响上市。

对新个税反避税的回复:

“韩萤焕及其近亲属罗秀英、韩文浩、韩文翰和韩文欣均为中国台湾籍自然人。根据《财政部、国家税务总局关于个人所得税若干政策问题的通知》 (财税字[1994]20号 )的规定,外籍个人从外商投资企业取得的股息、红利所得,暂免征收个人所得税。……

因此,作为中国台湾籍自然人,韩萤焕及其近亲属直接从外商投资企业取得的股息、红利暂免征收个人所得税,因而其通过BVI公司间接持有发行人股份并不会导致其税负进一步减少,不构成《中华人民共和国个人所得税法 2018修正)》所规定的避税安排。综上,韩萤焕及其近亲属不存在被税务机关进行纳税调整的风险…”

简言之,即由于持BVI公司的人是“外籍个人”,本来直接持有(境内公司,即外商投资企业)收到的股息红利就是免税的,通过BVI公司等间接持有也没有再少交税,所以不会被反避税。

简单粗暴,但有效。

对经济实质的回复:

“根据BVI《经济实质法案》以及Oiger律师事务所出具的法律意见,2019年1月1日实施的BVI《经济实质法案》规定,在任何财务年度从事“相关活动”的“法律实体”应当满足关于“经济实质”的要求。“相关活动”系指从事银行业务、保险业务、基金管理业务、金融和租赁业务、总部业务、航运业务、控股业务、知识产权业务、分销和服务中心业务等九类业务。

Oiger律师事务所的法律意见认为:《经济实质法案》第2条规定的“控股业务”指纯控股企业的业务,“纯控股企业”系指仅持其他实体的股权并仅赚取股息和资本利得的企业。

依据《经济实质规则》第5.25款(及其注释),“纯控股企业”采用狭义定义,即只有一个法律实体有且只持有产生股息或资本利得的股权时才符合“纯控股企业”的定义。依据《经济实质规则》第5.27款,拥有其他形式资产(比如有息债券、政府证券、不动产法定权益或受益权)的实体,不属于“纯控股企业”,不会被认为从事“控股业务”。

所以,鉴于韩萤焕及其近亲属设立的5家BVI公司另外持有美国政府债券,因而不属于“纯控股企业”;此外五家公司亦未从事《经济实质法案》规定的其他“相关活动”,因此不属于《经济实质法案》的规制范围。

简言之,即如果BVI公司仅持有公司股权,会被认为从事“控股业务”,需要满足经济实质;但如果持有公司股权+同时持有其他类型的资产(如政府债券、房产等)+且未从事其他类型的“相关活动”,则不会被认为从事“控股业务”,也无需进行“控股业务”的测试,不受经济实质约束。

3

思考

如果该案例方式有效,

则意味着,一个人通过“个人—BVI等离岸公司—…国内公司”架构持股的,只要这个人是“外籍人士”,不管是否是“居民个人”,都不用被个税反避税,高枕无忧。

更意味着,一个BVI控股公司(开曼控股公司也一样),不做其他业务(其他“相关活动”),只需同时买点债券房产啥的,就不用满足经济实质。

– The End –