一个家族办公室如何让整条华尔街巨亏100亿美元?

作者|王凡 编辑|杨布丁

出品 | 棱镜·腾讯新闻小满工作室

在比尔·黄(Bill Hwang)史诗级爆仓近两周之后,围绕其仓位的清算仍未终结。

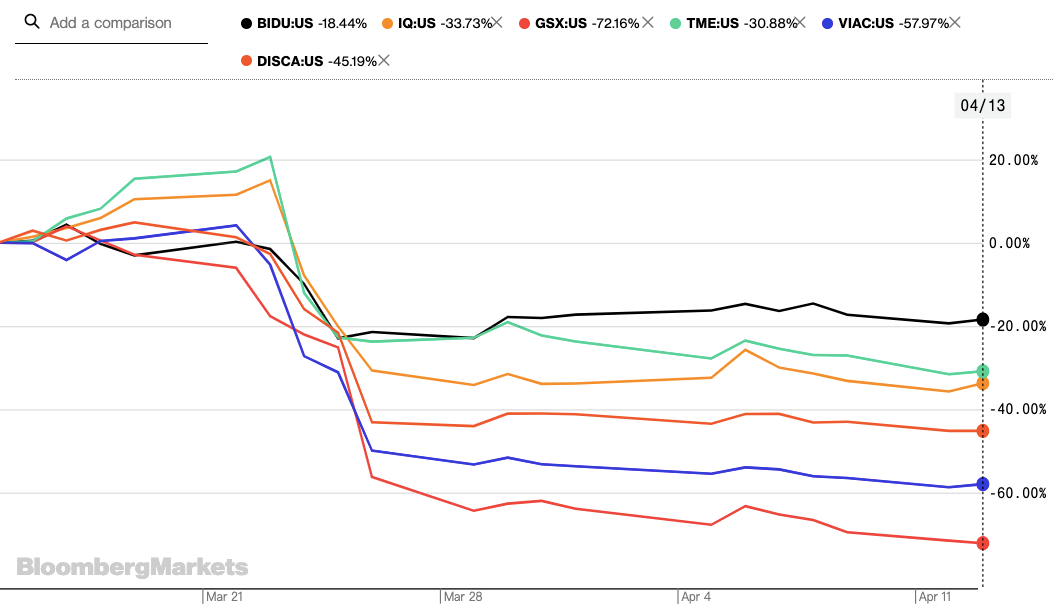

2021年4月14日的消息显示,因Archegos爆仓而计提47亿美元的瑞信还在通过大宗交易的方式兜售手中的头寸:以每股38.40美元至39.60美元的价格出售1900万股Discovery的A类股;以每股32.35美元至33.75美元的价格出售2200万股Discovery的C类股;以每股15.85美元至16.35美元的价格出售3500万股爱奇艺。

因为行动晚于其他主经纪商,瑞信只能承担低价出售的损失。和爱奇艺3月24日的收盘价23.17美元相比,该报价差距超过30%。

在过去的9年里,比尔·黄也许创造了华尔街最快赚钱的记录。按照2013年其2亿美元投入家族办公室,2021年资产净值达到100-150亿美元的数据进行估算,这位长期隐身的前对冲基金经理的年化回报率保持在35%以上。

但他却是因为创下了“有史以来财富最快单日消失纪录”才为人所知。

他的财富密码是在2021年3月23日突然失效的。持仓股的意外大幅下调,让触发保证金追缴线的比尔·黄经历了史诗级爆仓。

“一开始,整个市场都非常困惑,只是传言有大型基金爆仓,但不知道涉及面有多大。”一位美国对冲基金工作人员对作者表示,市场如惊弓之鸟,推演爆仓基金的重仓股有哪些,以免被殃及,并在此后的几天自动规避对Archegos风险敞口更大的瑞信等投行,“没人敢跟他们做交易,后来高层换了一轮,从风控官到主管经纪商的头全都走了。”

“就像地震之后往往还有余震一样,在各大投行的亏损没有明确之前,大家都躲在洞里按兵不动。”一位美股分析师对作者表示,“几天之后,发现似乎没有像长期资本或是雷曼那样触发更大的连锁反应,交易活动才重新活跃,但大家担心投行手上还有没清算完的头寸,因此,更倾向于日间交易。”

摩根大通最新估算称,全球投行将因为Archegos爆仓亏损100亿美元,但暂无系统性风险。

一个坚信为上帝配资而无所畏惧的“虎仔”,一群在新资本金要求下将杠杆转移至买方的助力者,利用合法但盘根错节的衍生品交易再度闯下大祸。分析人士猜测,比尔·黄的爆仓将引发美国监管部门对家族办公室和总收益互换(Total Return Swap)结构的审视。

中概股惊魂夜前夕究竟发生了什么?

张峰(化名)是在3月24日晚间感觉事情有些不对劲的。持仓的爱奇艺股票暴跌接近20%,他查遍了自己手机里的投资类APP却没有发现任何公司基本面上的变更,尽管美国证监会当周重提《外国公司问责法案》,让整体中概股板块遭遇退市危机,但个股放量下跌依旧是异常的。

在这个如张峰一般的散户百思不得其解的当晚,也是高盛、摩根士丹利“夺门而出”的日子:“像救生通道即将被关闭一样,谁都不想成为那个被埋在废墟里的人。”一位美股交易员对作者表示,在斗兽场一般的华尔街,求生是本能。

在《纽约时报》的报道中,此轮地震的震源是Archegos基金管理者比尔·黄所持仓的美国媒体股维尔康姆公司失败的新股增发。3月22日,维尔康姆宣布30亿美元增发方案筹措资金。在配售过程中,投行指望原本就重仓的比尔·黄成为基石投资人,预计购买至少3亿美元的股票。但是在3月24日交易完成之前,比尔·黄并未参加新股配售。外界并不清楚他是否只是对维尔康姆配售价格不满,还是用这笔资金去押注了其他更有利可图的个股。最后,维尔康姆的新股配售以26.5亿美元收官,小于预期,导致股价转头下跌,第二天收跌9%,第三天暴跌23%。

维尔康姆的股价暴跌,触发了主要经纪商“追加保证金”的警戒线。主要经纪商的业务涉及为客户提供证券交易、融资、借贷等服务。据《全球托管人》预测,2020年,全球主要经纪商业务收入达到300亿美元,是华尔街投行争夺盈利座次的重要收入来源。曾有外媒测算,Archegos支付给主要经纪商的费用或达到1亿美元,是大户。3月25日周四,Archegos曾和包括高盛、摩根士丹利、瑞信、野村在内的多家主要经纪商开会,讨论如何有序削减头寸,避免爆仓。

在雷曼破产之前,基金往往和一家主要经纪商建立一对一往来,但雷曼破产导致客户资产也被冻结之后,后者开始偏向于寻求多家主要经纪商,“不把鸡蛋放在一个篮子里”。

但问题是,主要经纪商之间互相并不清楚对方和客户的协议内容和仓位大小,也增加了跨境风控的难度。此时,被比尔·黄拴在同一个牌桌上的各大主经纪商面临选择:如果比尔·黄的重仓股只是暂时下跌,熬到反弹,各家相安无事;但只要有一家按响了抢跑的发令枪,后发者将难以获得价格优势,还会面临巨额亏损。

在会议并未统一意见的情况下,摩根士丹利在周四晚间开始小额出售Archegos头寸。周五早间,纽约开盘之前,高盛开始清算。作者收到的截图显示,美股盘前8点左右,高盛以大宗卖单(Block Trade)的形式向机构投资人询价,分别是185美元每股的百度1000万股,17.60美元每股的腾讯音乐5000万股,和27.60美元每股的唯品会3200万股。该询价和个股前一日的收盘价格相比分别折价9.6%,14%和14%。

经纪商不可透露卖方身份,以及出售原因。因此,当大宗交易进入市场,买方会担心信息不全要求折价,作为提供流动性的补偿。外界估算,在这场大逃杀中,高盛当天完成了近105亿美元的头寸出售,摩根士丹利大约完成了80亿美元。

跑得慢的日本投行野村和总部位于瑞士的瑞信成为受灾最严重的投行。2021年3月28日,野村控股公司发布公告称,美国分公司因为和一家美国客户之间的交易,可能导致亏损20亿美元。2021年4月6日,瑞信公告称,公司计提44亿瑞郎坏账(约合47亿美元),相当于18个月的平均净利润一夜蒸发,同期宣布首席风险官雷拉·华纳(Lara Warner)和投行部负责人布莱恩·钱恩(Brian Chin)即将离职。

4月8日,追踪中概股表现的美国金瑞基金在给投资人季度报告中写道,唯品会、腾讯音乐等中概热门股被抛售,主要受到Archegos基金对多头头寸追加保证金的波及。“幸运的是,头寸已被清算,卖方从市场上撤离。我们认为,这些公司的股票将恢复正常交易。”

起底作风凶猛且隐秘的家族办公室

和投行纷纷公布受灾程度所不同的是,位于风暴中心的比尔·黄至今未曾公开发声。

比尔·黄的爆仓,将一个庞大而隐秘的资金池暴露在公众面前。和人们印象中只为寻求财富不贬值的传统家族办公室不同,有一派家族办公室实则作风凶猛,如今,在总资产规模已经超过对冲基金的家办群体里,更不乏前对冲基金明星管理人。

他们喜欢赢,喜欢钱,转为家办的原因,是用自己的钱,更无所顾忌地追逐心中的记分牌,而且不需要对外披露仓位或是业绩表现。

2011年,索罗斯将自己的对冲基金转为家办。2014年,因为内幕交易指控被迫关闭对冲基金的“美国版徐翔”史蒂夫·科恩也将旗下业务转为家办Point72,目前他所管理的资产达到110亿美元,在全球家办中排名第10。

部分前对冲基金经理执掌的家办业绩,比对冲基金更好。英国亿万富翁迈克尔·普拉特(Michael Platt)在2015年决定将曾掌管350亿美元的对冲基金BlueCrest转变为家族办公室,但保留交易团队。根据HBR数据,2019年其业绩回报高达53.5%,远远高于对冲基金在2019年的平均回报10.35%。外媒曾报道,迈克尔·普拉特改作家办的原因,是认为外部投资者对低风险产品的需求和高收费的不满,限制他下注。

尽管家族办公室不涉及外部投资人,“但现在我们应该发现,有人会利用家办的豁免权,制造系统性风险”,美国证监会前官员顾问、金融改革集团健康市场执行董事泰勒·盖拉施(Tyler Gellasch)在接受外媒采访时表示。

根据美国证监会的此前条例,大多数家族办公室并不需要在美国证券交易委员会注册,因为1940年《投资顾问法》豁免了为15名或15名以下客户提供建议的公司。2007年至2009年金融危机之后推出的《多德·弗兰克法案》大幅收紧对金融行业的监管,但也豁免了家族办公室在注册和披露方面的规定。

《多德·弗兰克法案》的逻辑在于保护金融消费者,考虑到家族办公室的服务对象并非广大金融消费者,而是超高净值个人及其家族,因此成为监管盲点。

而风险的传导工具就是衍生品合约。

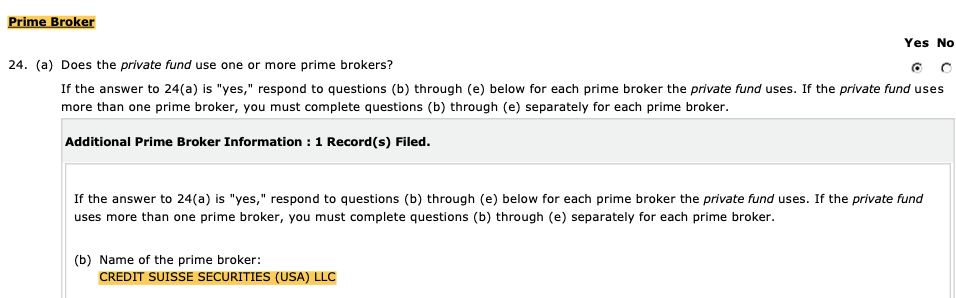

比尔·黄并不直接持有股票,而是通过名为总收益互换(Total Swap Return)的场外衍生工具,由主要经纪商代持。客户承担股票投资组合盈亏,银行获得佣金收入。通过这种方式,客户只需要拨备少量真金白银,就可以撬动数倍资金量。

前丹华资本董事总经理万卉3月27日在推特上发文称,比尔·黄在今年年初的杠杆达到5倍,远高于对冲基金平均水平。市场猜测,和曾经爆仓的长期资本类似,比尔·黄可能会借助投行对佣金的争夺战,让部分主要经纪商接受更宽松的借贷要求,也就意味着允许他采用更高的杠杆率。

除了方便加杠杆之外,收益互换合约还可以达到在市场中隐身的效果。纽约时报估算,在暴跌之前,比尔·黄已经成为维尔康姆单一最大机构股东,但直到新股配售完成后,管理层才得知这一消息。

“聪明人玩俄罗斯轮盘赌”再上演

率先逃出生天的高盛公司CEO大卫·所罗门在爆仓事件两周后接受CNBC采访时表态称,“从我的角度来看,我们的风险控制运作良好,我们尽早发现风险并根据与客户签订的合同,采取了纠正措施以降低风险。我无法评价其他银行的做法以及它们如何处理类似的情况,但我对我们团队处理这种情况的方式感到满意。”

但他对于比尔·黄如何能够在“有前科”的情况下拿到融资融券,并未正面作答,只是表示:“对于衍生品和透明度的问题在金融危机之后的华尔街一直是被讨论的问题。”

公开资料显示,系出老虎基金的比尔·黄比一般的华尔街冒险家更近一步——游走于规则的边缘,曾多次被监管部门调查并接受罚单。

2012年12月12日,美国证监会公告称,比尔·黄代表老虎亚洲基金(Tiger Asia Management)向美国承认了电汇诈骗。作者查询美国证监会文件显示, 2008到2009年期间,中国银行(03988.HK)和建设银行(00939.HK)对投资者总共进行过三次私人配售,老虎亚洲在从配售投行获得信息后,均在配售前卖空中行与建行的股票,并在参与配售时再以低价补回空仓,以此非法获利1670万美元。

此举违反了同大型投行间的协议,这些协议规定老虎亚洲在参与配资的同时不得利用信息来交易相关的股票。美国证监会随后开出4400万美元罚单。当时的美国证监会执法部主管曾表示,“比尔·黄应接受教训,非法的离岸交易并非美国执法管辖之外。”香港证监会也禁止老虎亚洲在4年内在中国香港从事任何上市证券及衍生工具交易。

除了因为港股交易被罚之外,比尔·黄还曾在日本市场被罚。日本证券交易监视委员会的调查文件指出,2009年3月17日,老虎亚洲从四个经纪商处一共买入32960股雅虎股票,占当天交易量的30%,给市场形成个股需求大的假象,导致尾盘个股股价上涨4%。但在雅虎宣布股票回归计划之后,老虎亚洲在3月18日卖出69万股股票。尽管该调查并没有发现内幕交易的证据,日本监管方依旧给比尔·黄所执掌的老虎亚洲开出过81.65万美元的罚单,是日本当时给市场操纵开出的最高罚单。

比尔·黄也一度被列上高盛的黑名单。但2020年第四季度,高盛态度逆转,加入摩根士丹利、瑞信等的队伍,接纳比尔·黄成为客户。

除了美国证监会和行业协会FINRA正在介入调查之外,国会多名议员也在试图了解投行们如何自圆其说。

2021年4月7日,美国参议院金融委员会主席谢罗德·布朗(Sherrod Brown)在写给涉及的主经纪商的公开信中表示,“我对新闻报道感到震惊,但并不感到惊讶,Archegos在主要投资银行的协助下进行了高风险的衍生品交易,导致价值不菲的股票恐慌性抛售。无论是长期资本管理公司或是不凋花顾问公司,都曾经证明过度的杠杆作用与粗心的风险管理相结合时,对市场稳定和投资者信心的危害。”

谢罗德·布朗要求各投行提交多项风控标准和交易细节,包括纳入比尔·黄成为衍生品产品客户的评估过程,描述为家族办公室客户提供的特权、产品和使用频次,提供全收益互换结构的评估过程等。主经纪商将有两周的时间进行回应。

和比尔·黄打过交道的金融从业者对作者表示,印象中,他是个白面书生,会追问公司基本面,探讨价值投资理念,不像是挥霍杠杆的赌徒。但“聪明人玩俄罗斯轮盘赌”的戏码在华尔街不是第一次上演,也不会是最后一次。

“聪明人玩俄罗斯轮盘赌”,是巴菲特对长期资本崩盘时的点评,比喻可能亏掉本金的无畏冒险,如今放在比尔·黄身上也有所映射。

长期资本管理公司成立于1994年,曾经是华尔街首屈一指的对冲基金公司:掌门人是华尔街“债券套利之父”约翰·梅里韦瑟,合伙人包括以期权定价模型而荣膺1997年诺贝尔经济学奖的罗伯特·默顿和马尔隆·斯科尔斯,以及前美国财政部副部长兼美联储副主席戴维·马林斯等。该公司在五年间创造了对冲基金盈利的多项记录,最后却在1998年因为俄罗斯危机破产。

“长期资本的高管都具有丰富的金融从业经验,IQ也许比华尔街上的很多人都还要再高上许多,而且投入了自己的钱,但在9月的那一天,一切都分崩离析。”

巴菲特在1999年股东大会上曾经如此评价,从风险回报的角度来说,用高杠杆押注的性价比太低,“就像玩俄罗斯轮盘赌,6次机会,一颗子弹,你给我一百万我也不会朝自己开枪,事实上你给我多少钱我都不干。但人们会周而复始地去那么做。每次当一个聪明人走向破产,都是跟杠杆有关。要不然你很难破产。”

参考文献:

1. He Built a $10 Billion Investment Firm. It Fell Apart in Days, New York Times, April.4th,2021

2. Bill Hwang Had $20 Billion, Then Lost It All in Two Days, April.8th,2021

3. Ex-Tiger Asia Founder Triggers $30 Billion in Large Stocks Sales, The Wall Street Journal, Mar. 28, 2021

4. United States v. Tiger Asia Management, LLC, (D.N.J. Dec. 12, 2012)