李泽楷千亿保险公司IPO 富豪格局遭改写

作者 | 于婞

编辑丨李逸明

来源 | 野马财经

香港豪门多,恩怨也多,看过了何鸿燊四房子女争产、刘銮雄儿子与甘比为公司控制权闹不和,作为香港首富的李嘉诚家族在财产问题上显得格外风平浪静。

这或许也是李嘉诚的聪明之处,育有2子的他早早将财产划分清楚,要么拿钱,要么拿公司,落地不许再反悔。长子李泽钜选择了家族产业,次子李泽楷则拿钱走人。

离开家族的李泽楷也没有让父亲失望,如今他已手握4家上市公司,总市值417.56亿元。2月28日晚间,保险公司富卫集团向港交所递交《招股书》,这或将成为李泽楷麾下的第5家上市公司。

其实2021年9月,富卫集团就曾在美国证券交易委员会(SEC)递交过招股书,后又撤回,彼时,富卫集团的估值在130亿美元至150亿美元,约合人民币近千亿。

若此次上市成功,中国香港富豪的排名或将改写,李泽楷也有望在分家10年后,个人财富与父亲比肩。

李嘉诚保驾护航

据“福布斯中国”网站2月24日公布的《2022福布斯中国香港富豪榜》,李嘉诚以360亿美元(约合人民币2271亿元)财富值蝉联香港首富之位。

李泽楷则以47亿美元(约合人民币297亿元)的财富值位列第18,财富获取来源主要是电信行业。

如今李泽楷能在金融领域开疆拓土,少不了首富父亲的支持。

首先在创业之初,李泽楷1991年就得到了父亲4亿美元(约合人民币25亿元)的启动基金,成立了StarTV。并在1993年市场高峰时转手以9.5亿美元(约合人民币60亿元)卖给传媒大亨默多克,2年赚了35亿元,捞到人生第一桶金。

或许有些人对这些钱没什么概念,从横向对比来看,1991年上海平均工资只有281元。

1995年底,李泽楷又作价6.8亿港元(约合人民币5.5亿元)购入鱼涌皇冠车行大厦,8个月后以8.1亿港元(约合人民币6.5亿元)价格卖出,净赚1亿元。

就这样低买高卖的赚取差价“钱生钱”的过程中,李泽楷还机缘巧合的帮助腾讯起死回生。1999年,马化腾因为筹钱四处碰壁之时,李泽楷出资110万美元(约合人民币695万元)收购了腾讯20%的股权。不过,李泽楷并没有拿住腾讯这20%的股份,而是在赚了1260万美元(约合人民币8千万元)后就将其卖出。这成了李泽楷忆往昔时最后悔的事情之一,如果当年没有卖,如今香港,甚至全球富豪的格局或将改写,当然这都是后话了。

在资本海洋里畅游的李泽楷也不是没有遇到过“暗礁”,但每次都有父亲李嘉诚给兜底。

2000年,只有10亿美元(约合人民币63亿元)的李泽楷,向30多家银行借了130亿美元(约合人民币820亿元),以“蛇吞象”的方式收购当时香港最大的电信公司香港电讯,也就是现在的电讯盈科(0008.HK)。

李泽楷成功拿下了香港电讯,但他每天都要承受巨大的债务压力,且后期公司经营遇到了困难,不仅利润一直在下滑,股价还下跌了9成多。最后在李泽楷面临巨大的债务危机之时,李嘉诚挺身而出,买下了小儿子手上的大部分资产,他才得到现金周转,并逐步还清了820亿元的贷款。

如今富卫集团在港交所冲刺IPO,也离不开李嘉诚的保驾护航。

2021年12月14日,递交《招股书》前,富卫集团曾向多名全球投资者筹集14亿美元(约合人民币88亿元),其中就包括李嘉诚基金会。富卫集团表示,集资所得款项将作为集团额外资金,以支持业务发展及降低杠杆。

李泽楷的保险野心

李泽楷对于保险的野心在1994年就已出现,当年李泽楷以超5亿港元(约人民币4亿元)收购鹏利保险,由此成为鹏利保险的实控人,1999年鹏利保险更名为盈科保险并分拆上市(后因被富通集团收购而退市)。

2012年5月,李嘉诚宣布分家,长子李泽钜获得了整个家族信托基金,以及大部分实业。李泽楷则获得大量现金,数额未透露。

2013年,拿到钱的李泽楷通过其创办的盈科拓展集团收购了荷兰国际集团(ING)在香港、澳门和泰国的保险业务,作价166亿港元(约合人民币134亿元),后改名为富卫集团,也就是现在刚刚递交《招股书》的这家公司。

目前,富卫集团在亚洲不同地区为客户提供涵盖人寿保险、健康保险、雇员福利(团体保险) 及理财产品等,业务覆盖亚洲10个市场,包括香港、澳门、泰国、柬埔寨、日本、菲律宾、印尼、新加坡、越南和马来西亚。

富卫集团自成立以来就立志要颠覆传统保险行业,通过数码手段改革分销模式,并建立了纯线上保险模式,通过电商平台发展年轻客户。

网络信息高度发展的现下,“数码”是富卫集团一切的核心,截至2021年12月31日,富卫集团在香港、泰国及新兴市场的代理人分别实现了54%、98%及100%的数码工具采用率。

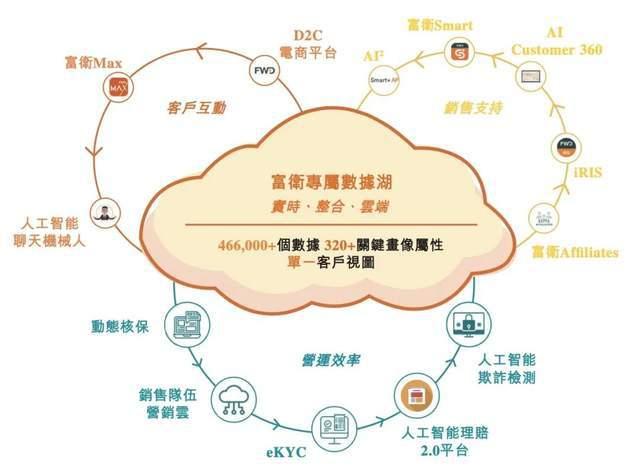

而数据分析及人工智能架构是富卫集团数码核心的基石。如今,公司10个市场中的其中8个实行了人工智能分析,截至2021年12月,富卫集团数据库已能够合并及分析来自超过47万个数据点的数据,并为单一客户呈列超过320个关键组合属性。以推出自动化及针对性的营销活动,从而及时满足不断变化的客户需求。

举个例子,富卫集团能够使用数据库找出将要终止保单的客户,准确率达到约80%,从而得以及时与有关客户作出跟进。

在人工智能和大数据分析的支持下,富卫集团在了解客户的基础上,不但提高了运营效率,还降低了运营成本。这也使得富卫集团成为增长最快的泛亚人寿保险公司。总加权保费收入由2014年的11亿美元(约合人民币69亿元)增至2021年的69亿美元(约合人民币435亿元),复合年增长率为29.7%。

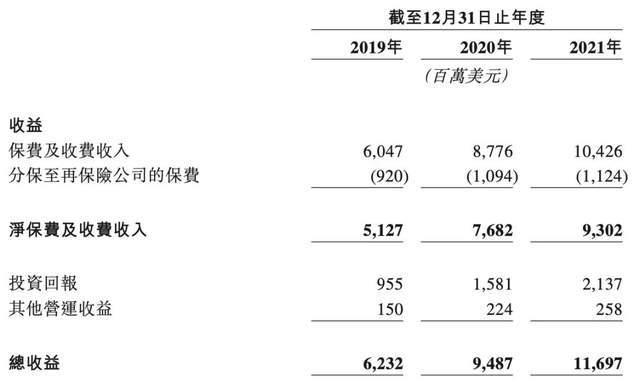

从财务数据来看,这一商业模式确实看到了成效,2021年,富卫集团总收益738亿元;保费及收费收入658亿元;净利润16亿元;营运利润年增长率105.9%;总资产超4000亿元。

富卫集团业务的增长还离不开亚洲人寿保险业的蓬勃发展及市场规模的增长。

亚洲是全球最大的人寿保险市场之一,2020年,亚洲产生的人寿保险总承保保费估计达到1.04万亿美元(约合人民币6.56万亿元),占全球人寿保险总承保保费约40%。2030年,亚洲人寿保险总承保保费预计将达到2万亿美元(约合人民币12.59万亿元)。预计年化新保费复合年增长率8.6%。

目前,富卫集团拿到了14个牌照/许可(包括长期保险业务、人寿保险业务等牌照/许可),但覆盖的国家和地区不包括中国大陆。

这不是说李泽楷对大陆市场没有野心,2006年,李泽楷就曾试图通过收购生命人寿(现富德人寿)进军内地保险市场,但未获得中国保监会的支持,以失败告终。2014年9月,富卫集团又在上海成立代表处,致力于在中国大陆地区拓展业务关系,为将来进入中国市场打基础。现在虽然未在内地直接开展业务,但实际服务的保险客户中也有内地客户。

内地人寿保险市场规模巨大,富卫集团在《招股书》中明确表示了会考虑将业务拓展至中国内地,零壹研究院院长于百程表示,目前,内地保险业务需持牌经营,因此富卫需要通过申请或者投资并购的方式获得人寿保险等牌照。

不过,IPG首席经济学家柏文喜表示,人寿保险是属于比较特殊的一种金融业态,除了具有一般企业属性之外,还具有一定的公共属性而在发生问题的时候不能破产,所以监管部门对于发放人寿保险的牌照向来都是十分慎重的,这也就导致人寿保险的牌照成了金融业内获取难度最大的牌照种类之一。

但这两年内地对外资设立保险公司和保险经纪公司是有鼓励和放松的,案例显示,继2020年安联(中国)保险控股有限公司获批成为中国内地首家外资独资保险控股公司、友邦保险上海分公司获准改制成为中国内地首家外资独资人身保险公司之后,2021年,恒安标准养老保险有限责任公司和安联保险资产管理有限公司先后获批开业,有经营特色和专长的外资保险机构进入市场。2021年12月,中国银保监会发布了《关于明确保险中介市场对外开放有关措施的通知》,大幅取消外资保险经纪公司的准入限制。

于百程表示,内地保险业务正处在数字化转型过程中,富卫在招股书中也强调了其人工智能和大数据分析的能力,是新一代的信息化保险公司,这或许是其未来在内地开展业务的优势之一。

富豪格局或将改写?

与李泽楷努力地进军内地市场不同,其父李嘉诚从2013年开始就从中国大陆和中国香港不断地撤资,开始了在海外市场的布局,其中尤其青睐英国,涉及领域包括天然气、电力供应、电信市场等,手中握有大量实业资产。

2012年分家时,哥哥李泽钜接手了父亲李嘉诚的生意,李泽楷则是拿着现金走人。如今,疫情的黑天鹅迟迟不去,虽然依然稳坐香港首富宝座,但重仓英国实业的李嘉诚家族也是踩了一个大雷。

无论是早先的做电讯、投资腾讯,还是现在的“互联网保险”,都可以看出,李泽楷比自己的父亲更与时俱进、更愿意“拥抱”互联网和年轻人。

从公开资料来看,现今的李泽楷资本版图主要通过盈科拓展集团持有。其主要业务涵盖科技、媒体与电信、金融服务及地产三大行业。持有的公司主要为资产管理业务柏瑞投资、保险业务富卫集团、盈科大衍地产以及电讯盈科。

李泽楷目前持有的上市公司包含两家港股公司电讯盈科、盈大地产(0432.HK),和两家美股SPAC(特殊目的收购公司)Bridgetown Holdings、Bridgetown 2 Holdings。

截至发稿,电讯盈科总市值人民币337.79亿元;盈大地产总市值11.62亿港元(约合人民币9.39亿元);Bridgetown Holdings总市值7.42亿美元(约合人民币46.88亿元);Bridgetown 2 Holdings总市值3.72亿美元(约合人民币23.5亿元)。

以上四家上市公司总市值相加,约合人民币417.56亿元。

若千亿估值的富卫集团成功上市,未来香港,乃至全球富豪的格局或将重排。你怎么看富卫集团上市及进军内地市场的可能性呢?评论区聊聊吧。