齐家弘业 善财利生,“浦发家办”服务为超高净值群体保驾护航

近年来,中国高净值群体规模伴随着经济的快速增长而逐步扩大,与此同时,该群体的个性化需求日益升级,这对服务高净值群体的各类机构——尤其是以银行为代表的金融机构提出了新的挑战。在高净值客群的经营过程中,厘清复杂需求,提供有效综合解决方案的专业能力尤为重要。

浦发银行私人银行依托该行的集团优势,整合公司银行、投资银行和金融市场等优势,持续为高净值客户提供专属服务。在十余年高净值客户服务经验的基础上,今年浦发银行进一步升级服务体系,藉由家财、家族、家业“三位一体”的“浦发银行家族服务办公室” (以下简称“浦发家办”)业务,满足超高净值客群对于家族全局化解决方案的迫切需求,打造全方位的客户价值平台,致力于成为客户放心托付的事业好伙伴与生活好管家。

超高净值客群需求多元化

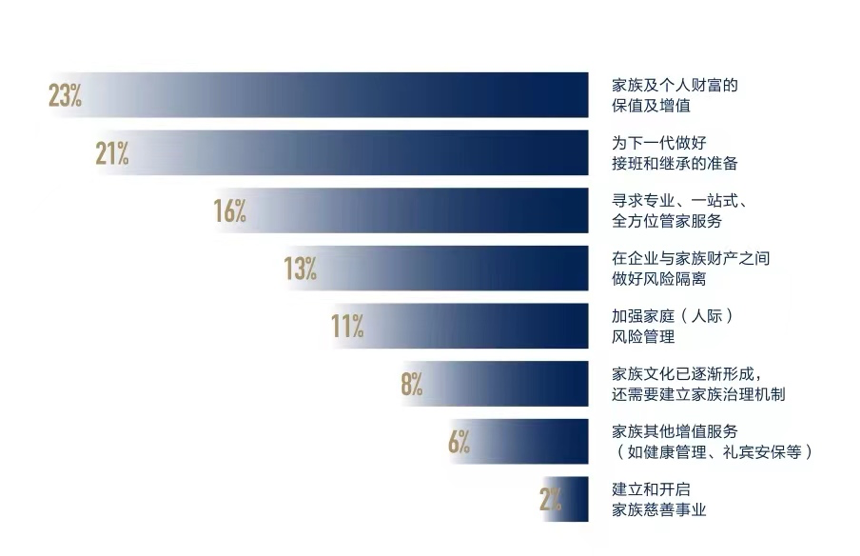

历经四十余年改革开放,中国经济蓬勃发展,促成高净值群体加速崛起。根据胡润研究院发布的《2021意才·胡润财富报告》显示,截至2020年末,国内拥有千万元人民币资产的高净值家庭达206万户,比上年增加4万户;拥有亿元人民币资产的超高净值家庭达13.3万户,比上年增加3300户。同时,中国未来10年和未来20年,分别将有18万亿元和49万亿元财富传给下一代。无疑,从创富、守富到传富,高净值群体已临近财富“交接班”高峰期,但此举并非易事。惠裕全球家族智库在《2021年中国家族财富与家族办公室调研报告》中称,从全球范围看,第二代或第三代通常会失去家族财富,因为他们未制订强有力的继承计划,没有能力将财富安全地传承至下一代。尤其是中国,仅有39%的家族制订继承计划,低于全球平均值54%,面临更大风险。事实上,财富“交接班”只是挑战之一。惠裕全球家族智库在特别观察企业家占比逾八成的中国超高净值群体后指出,从财富保值增值,到为下一代做好继承准备;从寻求全方位管家服务,到在企业与家族财产之间做好风险隔离;从加强家庭风险管理,到建立家族治理机制,该群体的多元化需求与日俱增(见下图)。

与此同时,传统行业的一代企业家直面产业升级、转型或退出;继承人培养;职业经理人队伍的挑选与激励;企业与婚姻风险隔离等课题。科技创新和新经济领域的企业家则在境内外上市、融资;产业上下游收购兼并或财务投资;个人与企业资产的隔离运用;家族成员教育规划等方面有更多需求。显然,仅凭单一的财富管理、融资或账户服务,无法为超高净值群体解决繁杂问题。正如建信信托在《2021中国家族财富可持续发展报告》中直言,超高净值群体的家族财富管理需求已从传统理财投资向综合化财富管理与可持续发展转变,但受限于专业欠缺、精力有限等原因,许多企业家期望获得“一站式、专业化、定制化、全球化”的解决方案。

在此背景下,源自海外的“家族办公室”逐步于国内走上舞台。

浦发家办“三位一体”全局化

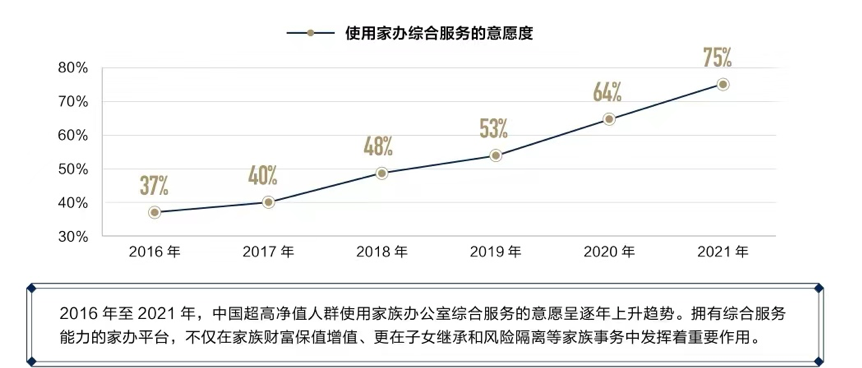

根据美国家族办公室协会(Family Office Association)的定义,家族办公室是专为超级富有的家庭提供全方位财富管理和家族服务,使其资产的长期发展符合家族预期和期望,并能顺利进行跨代传承和保值增值的机构。近几年,随着国内经济增速放缓和产业升级转型,管理企业与个人财富的环境生变,越来越多超高净值人群通过家族办公室寻求财富管理解决方案(见下图)。此间,浦发银行私人银行敏锐意识到客户需求之变,立足浦发银行推出的家财、家族、家业“三位一体”家族服务办公室业务,以全局化的家族解决方案满足不同客户需求。

具体看,“三位一体”中的“家财”主要依托家族信托、特色投配定制、股权生态圈等载体,助力家族财富管理与传承。

案例:某集团旗下设立了多家公司,且董事长的个人投资中有几家被投企业在境内上市,对应股票已解禁但仍有很大增长预期,他希望参照国际通行模式设立一个持股平台,把现金、股权、股票都装入,既隔离经营风险,又保障家族对家族财富的控制权,同时还希望绑定一个较好的资产整合平台作为家族持股平台提供可持续的资产供应。针对客户诉求,浦发银行私人银行通过浦发家办服务,为其提供股权架构顾问服务,通过家族信托作为家族财富持有的顶层,一是运用集团内外的资产供应,为现金部分定制资产配置方案;二是设立家族有限合伙,将董事长所持股票置入家族信托,由家族信托长期持有;三是在集团层面做资产梳理后逐步归集股权至家族有限合伙;在这个基础上,浦发家办服务还设计了投资决策安排以确保董事长及继承人的决策权、受益人安排以确保家族财富的定向传承。

“三位一体”中的“家族”,主要藉由家族治理服务、家族事务服务、艺文生活服务、社会共享平台等,实现家族精神绵延。

案例:某企业董事长拟与投资人达成股权出让协议,退出经营,其子女国外求学归来喜欢从事投资,对父辈产业无兴趣且并未意识到父辈创业的不易。董事长虽然尊重子女选择,但担心后者缺乏历练,遭遇投资损失,他希望财富平稳传承,家庭关系保持和睦,并希望通过投身慈善公益建立良好家风。针对客户诉求,浦发家办为客户梳理出让协议法律要点,监管股权转让的效率及安全性,并以股权出让资金设立董事长为委托人、家族成员为受益人的家族信托,并设立创业金机制,从家族信托中给予二代创业支持;设立慈善信托并由董事长和子女共同参与到公益项目设计和执行中;运用家办专属的家庭亿元保单滚雪球结构,为董事长和家庭成员配置大额保单并置入家族信托,鼓励家族后代开枝散叶,实现家族财富的永续。此外,为辅助客户子女提升投资视野,浦发银行私人银行调动集团内投研资源,提供研报等信息支持,并安排其参加股权俱乐部、财富论坛等活动,开阔行业、产业事业。

“三位一体”中的“家业”,主要通过战略发展顾问、上市财务顾问、并购财务顾问、企业跨境服务和境内投融资服务,确保家族基业长青。

案例:某科技企业完成C轮融资,计划明年在香港联交所主板上市。由于公司有境内外并购、项目建设及生产研发等资金需求,实控人希望更高效调拨境外融资资金出入境。针对客户诉求,浦发银行私人银行为其提供整合集团境内外、多板块、全平台资源优势的浦发家办服务,包括搭建自贸区跨境人民币双向资金池,实现集团自有资金跨境灵活流动;提供跨境并购融资、上市承销与募资归集、项目贷款与中期流贷组合融资等方案;提供留存资金的远期锁汇方案对冲汇率风险的浦银避险服务。另外由于该公司处于急速扩张和上市准备期,企业创始人尤为注重时间和效率,浦发家办以创始人为服务目标,采用一点触达式服务,辐射个人和企业的全方位需求,除企业服务外,还为创始人家人提供家族健康管家和教育咨询服务,免除创业期的后顾之忧。

此外,鉴于超高净值客群素以苛刻标准购买超一流服务,尤其对时效性、便捷性及处理复杂性事务的要求甚高,为确保“三位一体”高效到位,浦发家办建立由家族顾问CCO(Chief Consulting Officer)、家族服务战略顾问CSC(Chief Strategy Consultant)和家族服务商CSP(Chief Service Provider)组成的“3C”家族服务团队。其中,CCO负责客户日常维护与需求触达;CSC统筹协调总分行服务资源,协同CCO制定综合服务方案;CSP涵盖浦发集团内部业务板块和子公司及外部合作伙伴,由CSC根据客户具体需求及时调配。“3C”团队“三剑合璧”,以一体化经营模式有效把握了家族全局化解决方案之重心。

信任和声誉是发展的基石

根据《2021年中国家族财富与家族办公室调研报告》显示,对于选择家族办公室服务提供商的标准,几乎所有受访家族都认为信任和声誉最重要。惠裕全球家族智库董事长兼家族首席顾问范晓曼指出,如今越来越多家族依赖专业人士指导财富管理,而家族办公室服务提供商既有垂直服务商,也有金融机构,家族当然会比较不同机构的案例和综合经验。其中,信任和声誉包含服务能力落地,以及是否以家族客户为主要核心出发点,这是重要的一环。以此参照,不难发现在藉由浦发家办服务超高净值客户的过程中,浦发银行私人银行主动将客户利益置于首位,为其提供度身定制的建议和解决方案,此举牢牢把握信任核心,为构建、维护长期客户关系打下坚实基础。值得一提的是,此前有声音称,综观家族办公室在国际上的发展历史,其起源及兴起很大程度是因传统私人银行受制于体制、机制问题,无法满足超高净值客户需求,故某种意义上,在私行体系内发展家办业务极具挑战性。对此,业内人士给出了自己的观点。在其看来,私行做好家办业务,首要客观分析超高净值客户寻求家族办公室服务的动因,在此基础上革新理念,扬长避短。因为超高净值客户个人及其家族各有独特属性,可投资资产的规模、复杂性、期限、风险偏好迥异,相应要求不同家办模式。就此,私行须充分考虑客户生活的方方面面和家族成员需求,量身定制综合化的长期财富规划方案,以对未来共同的愿景团结整个家族。同时,根据客户的长期目标和承受短期回撤的能力定制投资方案,提供投资策略,并协助客户处理当前及未来的财富问题,制定解决家族所面临挑战的方案。正如浦发银行私人银行所提出的,“对家族来说,德、业并增,则家私日起,传承连绵。对我们而言,同处新时代,秉承浦发家办‘齐家弘业 善财利生’的核心理念,助力家族成员齐心、和睦相处,光大、扩充家族基业,并以家财利德民生,最终达成家族传承的美好愿望。”