大火的「雪球」产品是什么

作者:于前

来源:远川投资评论

原标题:《如果你想知道什么是雪球的话,现在就带你研究》

未必所有人都想知道什么是快乐星球,但当下很多投资者都急于搞清楚什么是雪球。不是那个“吵”股票的论坛,而是时下各路理财经理们热卖的一种“爆款”理财:雪球结构产品。

在理财经理的朋友圈里,雪球结构产品如花似玉、如狼似虎、如愿以偿。在保持15%~20%高回报的同时风险还低,妥妥的吊打各类理财产品。年后大盘一路震荡,怀揣雄图大志的投资者们被市场一顿猛教育,从“赚他一个小目标”的美梦里清醒。于是基金凉了,雪球火了。

销售机构的强烈推荐,加上市场的配合,高净值客户对雪球自然趋之若鹜,争先恐后地抢额度,频频出现了“秒杀”情形,热情不亚于抢新房。

然而,在当下的热潮里,雪球产品或许还存在着投资人不了解产品真实情况,风险错配的问题。营销话术里的“下跌有保底”、“稳赚不赔”、“薅羊毛的好机会”当然吸引人,但投资者应该首先搞清楚三个问题:

1. 雪球产品是什么?

2. 雪球产品风险在哪儿?

3. 雪球产品影响几何?

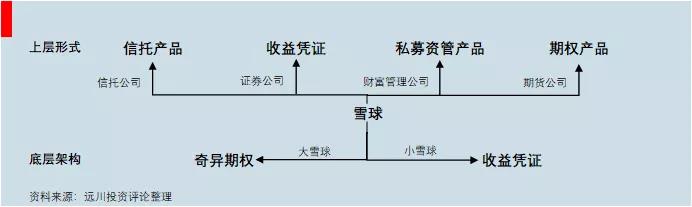

雪球产品主要有两种,小雪球保本、收益浮动,通常以收益凭证的方式发行;大雪球则是一种奇异看跌期权(exotic put option,即认为后市下跌风险有限)。而目前市场上热捧的,都是大雪球(下文中的雪球结构默认是大雪球结构)。

股票赚企业发展的钱,基金赚股票上涨的钱,雪球产品本质是在赚市场波动的钱。

机构持有着大量的股票、指数基金等资产,相对应的,这意味着机构同样承受着巨大的资产下跌风险。机构为了分散风险,通常会选择采取一些对冲措施。中国当前的衍生品市场孱弱,机构对冲手段有限。雪球结构产品应运而生,投资者通过与机构分担资产下跌的风险获取收益。

雪球结构产品具体是如何帮助机构分担风险的呢?这里做一个不完全恰当的比喻,方便大家理解。

机构持有某价格为100元的股票,然后发行雪球产品从投资者那儿借了一笔钱,并约定好借钱利率和借钱期限。后来股票从100元一路下跌,先后跌破90元、80元。机构就拿着投资者的钱去补仓,如果股票从80元涨回了100元,再抛出用投资者钱买的股票。等于说,机构借投资者的钱做了一个T。

做T赚钱了当然皆大欢喜,问题在于做T经常会反向操作,跟雪球投资者借的钱也是有限的,一直跌该怎么办呢?机构就往往会跟投资者做约定,如果这个股票跌破70元,那么拿投资者钱买的这部分股票,就直接以股票的形式还给投资者。雪球投资者最终为机构的做T失败买单。

如果这个股票直接向上涨,突破了105元,机构就直接连本带息的把钱还给雪球投资者。而这个股票在借钱的时间范围内,没跌破70元,机构就向投资者支付一开始约定好的利息。

这里需要强调的是,投资者从机构那里拿到的收益,是一开始就约定好的。不管机构拿投资者的钱做T是赚的多、还是赚的少,投资者能拿到的钱都不会有变化。实际上,机构和投资者用雪球产品,做了一个关于股票波动的对赌。股票在区间内波动大,机构做T赚的多,那么机构就赚了投资者的钱,反之则是投资者赚了机构的钱。

机构会去计算标的的波动率,标的波动率越高,做T的成功率也就越高,机构给雪球产品的利率也就越高。这也就是当前最主要的雪球结构都以中证500指数为做T的交易目标的原因,因为相较于其他指数,中证500的波动更大。而且由于中证500的股指期货长期贴水,还能赚到一部分基差的钱。而除了中证500,当前也有很多机构针对蓝筹股做了雪球结构产品,比如贵州茅台、泸州老窖。

所谓雪球产品,本质就是机构向投资者借钱去做T,并承诺给投资者一定的收益。下面用一个具体案例,给大家讲讲雪球结构产品的风险在哪儿?

机构向投资者借钱是个不完全恰当的比喻,这里用一个经典的雪球结构来帮助大家理解。

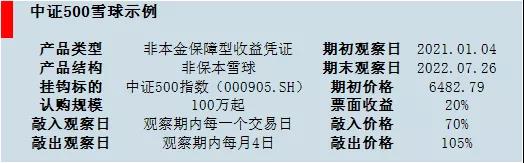

借用一个示例,先来看看在经典的雪球产品中常出现的一些概念:

1. 挂钩标的:机构做T的标的,一般为中证500指数,也有用茅台、五粮液等个股或多只股票的组合。

2. 敲出:机构一般在一个范围内做T,这个范围的上限就是敲出价格。敲出观察一般是按月,观察日挂钩标的收盘价如果超过敲出价格,则视为敲出。敲出了,就按照约定的利息支付给投资者。

3. 敲入:做T区间的下限。敲入观察一般是按日,观察日挂钩标的收盘价如果低于敲入价格,则视为敲入,敲入了,则视为投资者出现亏损。

4. 票面收益:机构和投资者约定好的利息,是根据产品标的不同、杠杆不同,会约定不同程度的收益率。不同标的做T的难度不同,机构给的利率自然也就不同,在中证500上做T,利率一般就在20%左右。

5. 期末期初:机构借多久的钱,十八个月比较常见。

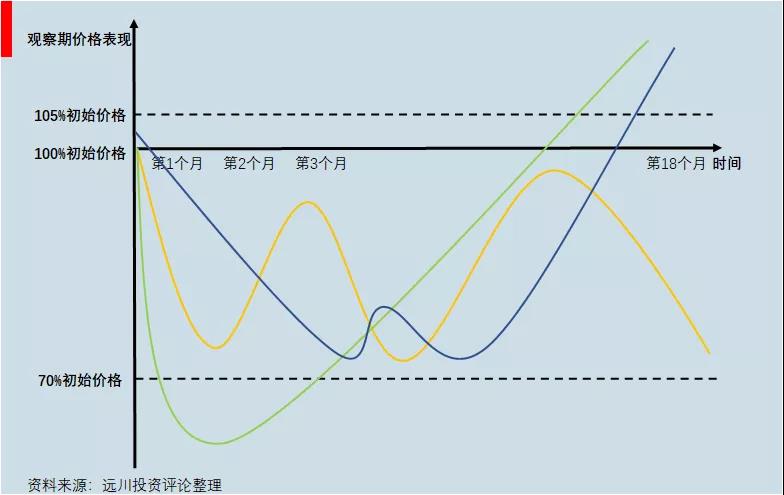

投资者购买雪球结构的盈亏,与雪球挂钩标的的涨跌息息相关。总的来说,就是挂钩标的涨上去了,皆大欢喜;挂钩标的跌下去了,投资者就没好果子吃。

在这个示例中,中证500涨到了敲出价格上限(蓝线、绿线),投资者就可以按照约定的年化收益提前终止合同,拿到收益。而如果中证500持续震荡到合同期末,投资者也可以按约定收益拿钱。

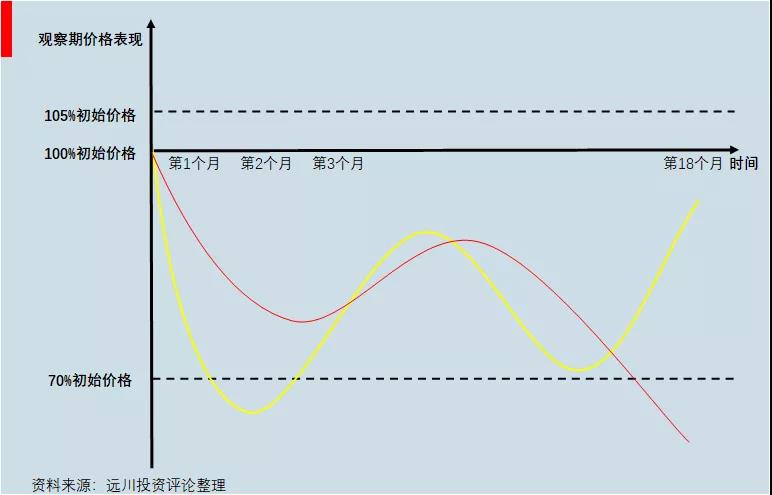

如果在此合同期内,中证500一路暴跌,跌破了敲入价格(红线),投资者就比买了中证500的指数基金还惨,毕竟那个产品费率还很低。中证500在期间跌破过敲入价格,但最终又没有涨过敲出价格(黄线),那投资者相当于按照初始价格持有了一个费率很贵的中证500指数。

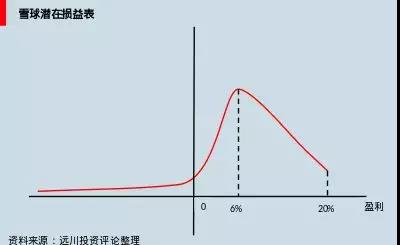

各大机构对市面上的雪球产品做过回测,产品的概率确实高(80%以上),但是平均的持有时间却很短(平均110天),这意味着普遍提前敲出了。因此尽管最高年化20%,但实际到手的平均收益仅在4%~6%之间。所以说,雪球产品其实是“收益有上限,而损失无下限”。

一旦出现亏损,则会有极端损失的可能,而这则是销售机构在宣传时会刻意忽略的。总的来说雪球产品适合在震荡市场中配置,牛市中收益相对有限,熊市中亏损比直接买挂钩标的更惨。天上不会掉馅饼,地上到处都是陷阱。

市场上现存的雪球产品主要以收益凭证、信托产品、资管产品以及期权产品这几种形式存在,认购金额均为100万元以上。

目前雪球产品的主力军是8家证监会指定的一级场外期权交易商:广发、国泰君安、华泰、招商、中金、中信建投、中信以及申万宏源。因为投入的高门槛,主要投资人还是各类私募公司,他们利用这类产品来建立底仓。

因为雪球产品的走红,越来越多的机构开始入场,层层嵌套结构的产品也逐渐冒出了头。所以在购买产品时,更加需要关注产品本质。

因主要是私募方式发行,监管部门不能很好的针对渠道入口进行管理,因此对于市场规模无法准确判断。据估算,雪球相关产品市场规模已急剧暴增至1600亿。

在金融创新产品蓬勃发展的同时,一个问题慢慢浮出了水面:雪球产品对市场会带来怎样的影响呢?

雪球产品本质是在赚市场波动的钱,而越来越多的雪球产品一定会抑制市场的波动。中证500的波动性在不断地创历史新低,雪球期权们功不可没。这也就意味着,未来挂钩中证500的雪球产品,收益率将会不断降低。

真正的风险在于,当市场出现暴跌时,规模越来越大的雪球产品,会不会成为黑天鹅的肇事者?

虽然机构将雪球产品敲入点设计的较低,普遍在25%~30%左右,但十八个月内股指出现这样的跌幅并非完全不可能。在熊市中,股指越是下跌,雪球产品就越是会被迫买入更多的做多头寸。然而如果一旦跌破了敲入线,股指反而会出现大量的抛盘,对市场形成更大的抛压。

这会不会形成一种多杀多的炮仗式抛售,从而引发连锁反应?更不要说当前许多雪球产品在销售时,宣传普遍存在误导。到时候亏损的投资者们必然会给金融机构们上一课。

当前1600亿的雪球资产规模对A股及其衍生品市场还不足以形成特别大的压力,但如果雪球产品规模继续膨胀下去,那么未来雪球产品其实是在酝酿黑天鹅。

最后提一嘴,雪球产品其实也给量化基金带来了压力,这么多资金挤在中证500上做超额,势必是会有影响的。今年之初一些量化私募的中证500产品超额不如过去,恐怕也有这方面因素。

雪球产品说到底也是新的金融衍生品,不管是机构还是监管,在这方面都基础薄弱,面对野蛮生长的新物种,提前做好研究和准备都是必须的。

银保监会主席郭树清曾告诫投资者:“理财收益率超过6%就要打问号,超过8%很危险,超过10%就要做好损失全部本金的准备!”

雪球产品打着高收益、稳定安全的旗号,被越来越多的投资人所熟知。但绚烂的外表掩盖不了本质,投资人需要认清底层投资的是高风险的金融衍生品而非其他。

当前的市场环境确实让部分雪球产品显得很具有性价比和吸引力。雪球的收益特征之一是收益有上限,损失无下限才。认识到这点,便可更加从容的面对雪球产品。

选择适合自己风险承受能力的产品是投资的金科玉律。做到风险不错配,才能在投资这条路上走的更远。

参考资料

[1]《期权、期货和其他衍生产品》,JohnC. Hull

[2]《期权波动率与定价:高级交易策略与技巧》,SheldonNatenberg

[3]《期权投资策略》,LawrenceG. McMillan