股票投资,买公募基金?还是私募?

选择比努力更重要

过去这两年,A股的收益率相当不错,不少投资者,也更倾向于通过产品,进行股票投资。毕竟专业化的市场中,个人水平难以跑赢专业投资者。所以,很多客户咨询老南,买公募基金好?还是买阳光私募好?

01

目前国内,合规合法的,投资股票的产品,主要就公募基金,和阳光私募(私募或信托形式)。

所以,在进行股票投资,具体产品选择时,尤其对有一定资产规模的投资者,会面临这样的选择。

本文不是简单的说,公募和私募谁绝对好,而是从选择角度来告诉你,哪个更适合你,以及选择过程中,要注意什么。我们先看下,股票基金指数(橙色)、股票型私募指数(白色)、Wind全A(黄色),2007年以来的走势,比较下:

收益率细算给你看:

如果只看行业平均收益,私募>公募>指数,非常明显。

但实际上,大家都知道,平均值,很多时候,并不能全面说明问题。所以,我们再放大颗粒看下,以2019年为例:

公募基金收益表现:

私募基金收益表现:

看下图表,你就会发现有意思的事了:2019年收益,股票私募最高491%、最低-74%;公募基金最高110%、最低-5.25%。

说明,股票私募的业绩分化,远远大于公募,而且实际上基本每年都是如此。

02

为什么会有如此大的分化?

一方面,私募设立门槛远低于公募,是人是鬼都能成立。

前几年,某知名股票论坛,一堆股票大V纷纷成立私募,结果纸上谈兵的,真刀实枪干了,坑死一批粉丝。

另一方面,私募和公募的游戏规则,因为商业模式不同,所以是完全不一样的。

公募靠规模挣钱,私募靠绝对收益的分成挣钱。在私募还没变成公募那种体量之前,如果不努力挣钱,很快就被各种运营费用压关门了。

03

公募基金,毕竟可以公开募集,投资门槛低,业绩公开透明,监管严格,更适合中小资金规模投资者,选择优秀管理人的产品,长期持有。

所以感受下,长期看,还是有很多好产品,关键你能否选对:

但是,公募基金也存在一些天生的缺陷。

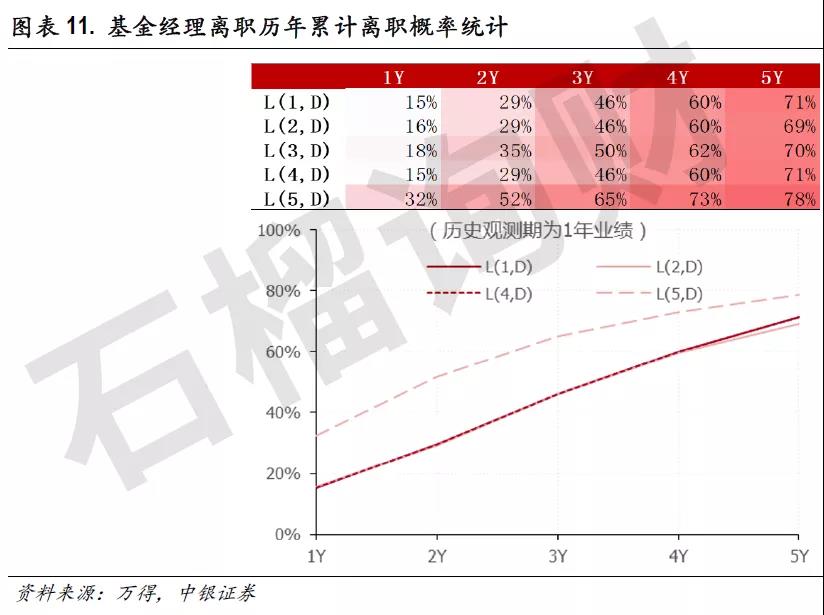

一方面,基金经理高离职率,是长周期基金投资的重要风险。

基金经理从业周期中位数,约为4.5年:

所以私募基金中,有大批离职的公募基金经理。毕竟同等规模,做私募,收入和公募比,高太多了。

不过,并不是公募业绩优秀,私募就一定优秀。很多公募基金经理,为啥奔私后搞不久?完全不是一个世界。

除非自带光环,也就是自带客户,规模快速有个小几十亿,不然谁跟你那么慢慢耗着?还什么“价值投资,越跌越买”?

另一方面,规模是业绩的敌人。

优质公募往往最终两个结局,要不就是为了控制规模,封闭了,关门了,你买不到了。

要不就是单一产品规模做到4、5百亿这样的巨无霸,操作难度非常大,进而影响业绩。

私募因为投资门槛高,所以这方面的挑战,稍小于公募。

其次,因为监管体系区别,公募在部分领域,无法和私募竞争。

如量化领域,如商品领域,很多私募可以投的,公募难以参与。

关于公募的选择,可参考老南之前写的《优秀的管理人怎么选?》、《定投》、《定投|你不知道缺点,就没办法赚钱》。

04

而私募基金,则更加复杂。

一些几百亿规模的股票私募,已基本公募化了;而中小规模的私募,则是八仙过海,各显神通。在挑选时,需要专业的识别能力。

一方面,一些优秀的私募,长期业绩的确比公募牛逼。

照例不做广告,就不提具体案例了,可参考老南之前写的《牛B私募,背后的秘密》。

另一方面,因为私募在仓位、个股上比公募更加灵活。

公募基金有股票最低持仓的硬性规定,私募没有。所以在市场风险较高时,私募理论上可以把仓位降到0,这对公募而言,是不可能的。

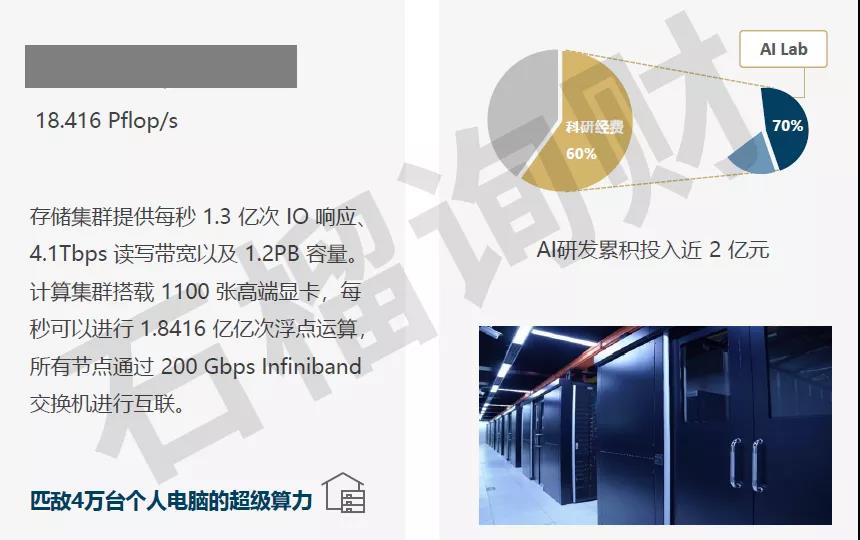

此外,毕竟私募,基本都有20%的超额业绩提成。正向激励下,还是能吸引到牛逼的人才,和投入尖端的硬件。

如某量化大型私募,感受下有钱真好:

不理解?看看美剧《亿万》就懂了。

当然,私募本身自然也存在一定的缺陷。

最大的问题,是业绩不透明。如果因此低估了还好,但高估就麻烦了。

这点老南几个月前,就在《5000万豪宅的股票大V,露馅了》中,曾举例过,当时这家还来一堆水军叫骂。

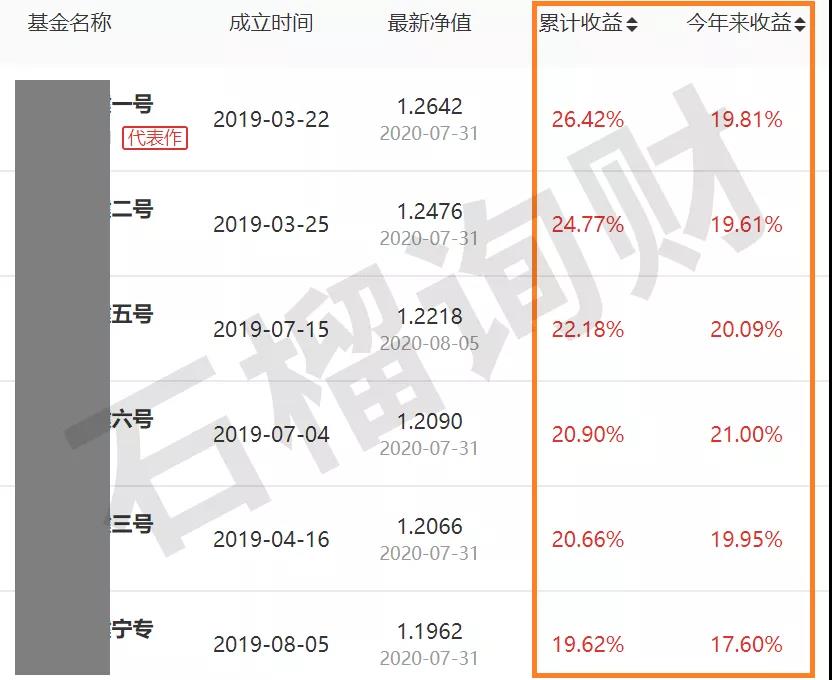

看看目前披露产品的业绩:

今年,中证500收益率29.45%,沪深300收益率16.73%。这个私募的收益率,别说私募,在公募都拿不出手。关键,还要收取20%的业绩提成。

如果私募产品,不能超越同期公募收益20%以上,为何要买?

这里提供个小方法,关于产品透明性,看看私募的季报年报就知道了:

差点的,就披露的净值曲线,然后一堆市场观点,各种废话。

好点的,能披露当前仓位,和行业配置比例,让你对管理人的市场把握能力,有很好的持续跟踪。当然这得要有信心。

极品的,就是老南今天在写这篇文章时,第一次看到一家私募,居然季报年报,把前十持仓股,都披露给客户了。这不是一般的对自己有信心了。

结果这家私募老总,很郁闷的和老南说,上半年产品也就40%多,客户自己直接全仓买他持仓第一的股票,收益直接翻番了。

听的老南手捂菊花,笑而不语。

其次,产品套路多。

举个例子,上周,老南和一做私募的朋友,聊某个知名量化,产品收益的确还可以。但这位朋友提了个细节,是老南之前没注意的。

即这家业绩提成,不是从净值上提取,而是扣减份额。而且一年各种抽水能抽20次。

也就是你看净值,涨的好的很,看不出任何问题,可你的份额,被不断小刀割肉。真实收益远小于披露业绩。

当然,也有特别实在的,仅客户赎回才业绩提成。

所以,看业绩,一定要看费后业绩,这才是你真实到手的收益。

再次,是优秀管理人退化。

最近几个月,老南接到两个客人,咨询同一个股票私募,而且是在两个不同银行买的。之前业绩也还说的过去,但这两年的业绩,差强人意,也就沪深300的水平。

说白了,投资,尤其是持续保持高水平,太苦了。老南认识几个优秀的私募,我看也经常忙到半夜。

当然,等规模真做大了,业绩好,提成有个几千万甚至上亿后,还能保持这样的专注度,其实很难,相当反人性。

所以,即使对于一些业绩不错的管理人,一旦心思不在,业绩开始走下坡路了,一定要及时调整。这就对持有人提出了很高的持续跟踪的要求。

结

所以,选择公募还是私募,还是看你具体的情况,并不存在谁一定比谁好。

但无论选哪个,都务必谨慎,远离各种坑。一开始,选对人,选对产品,太重要了。

理财,亡羊补牢,永远是有损失后才知道。

-END-

作者:南小鹏,石榴询财创始人,国际金融理财师(CFP)持证人,江苏省理财师协会秘书长,畅销书《识破迷局——理财通识第一课》作者。金融投资从业17年,曾就职海通证券,国资紫金所。