银行理财破净众生相

来源:21世纪经济报道

近一个月,银行理财产品破净数量大增。南财理财通数据显示,截至3月15日,近六个月所有在运行的理财产品中有2352只跌破净值,其中,近1月发行的有1868只,占所有破净产品的79.42%。

具体来看,哪类银行理财产品跌得比较多,下跌原因是什么?

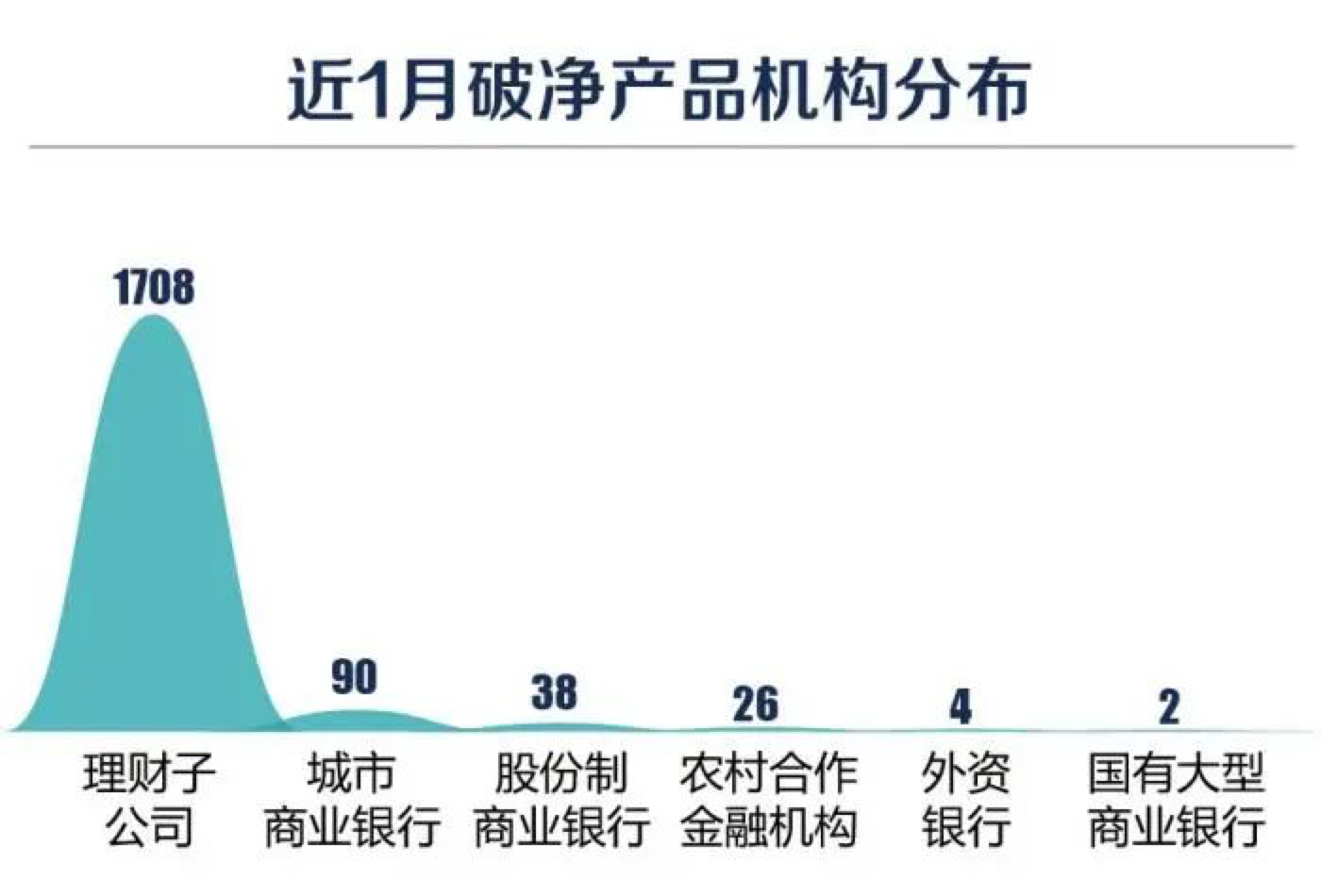

银行理财公司发行的产品破净数量最多,比例也最大

数据显示,从发行机构来看,近一个月破净的理财产品由理财公司发行的有1708只,占理财公司发行的净值型理财产品的11.68%;其余为由城商行、股份行、农村合作金融机构、外资银行、国有大型商业银行发行的理财产品,破净产品数量分别为90只、38只、26只、4只和2只。

从全市场的净值型理财产品来看,国有大行、股份行、城商行、外资行、农村合作金融机构发行的净值型理财产品数量分别为2748只、9929只、22879只、1853只、4842只,理财公司发行的产品数量为14629只,占总数的26.09%。

理财公司破净产品的数量多、比例大,有三方面原因:一是理财公司发行的理财产品数量迅速提升,且净值化程度高。2月26日,银行业理财登记托管中心发布的《中国银行业理财市场年度报告(2021年)》数据显示,2021年理财公司发行8596只新理财产品,募集金额440824亿元,同比上涨191.13%,占全市场募集金额总量的36.08%,比例最高。截至2021年底,理财公司产品全部为净值型产品。

二是,城商行、农商行以固收产品为主,有的银行甚至没有混合类产品,且部分产品成立时间较早,前期积累了盈利,给后面的净值回调留有一定余地。比如,南财理财通数据显示,城商行发行的理财产品共15747只,其中固收类5927只,权益类仅275只。

三是,不排除一些产品仍然存在“假净值”的情况,一些母行的老产品在转型时将自己包装成净值型产品,其实上仍以非净值型的方式运作。

破净潮下,杭银、华夏、农银、平安、宁银破净比低于5%

从理财公司破净产品的数量来看,排名前五的银行理财公司分别为工银理财、中银理财、建信理财、招银理财和信银理财,产品数量分别为504只、149只、121只、71只、64只。

破净产品数量多一定程度上与发行的产品量有关,从破净产品占总产品的比例来看,上述五家银行的破净产品比例分别为36.84%、19.48%、15.26%、13.84%、11.85%。整体来看,招银理财和信银理财的比例并不高。

值得注意的是,一些理财公司在理财产品净值普跌的背景下,破净产品比例依然保持在相对低位,有5家理财子破净产品比低于5%,分别为杭银理财2.41%、华夏理财4.33%、农银理财4.39%、平安理财4.73%、宁银理财4.81%。除此以外,破净比低于10%的还有青银理财6.06%、交银理财8.33%、渝农商理财9.68%。

需要特别指出,贝莱德建信和广银理财的产品总数分别为2只和1只,均破净,所以比例为100%。贝莱德建信的2只理财产品均为权益类,风险等级R5;广银理财的1只产品投资性质为混合类,风险等级R4。

由于数据采集的样本和统计口径的区别,上述数据存在较小误差的可能性。

混合类1310只近3月收益为负 破净产品中R3等级过半

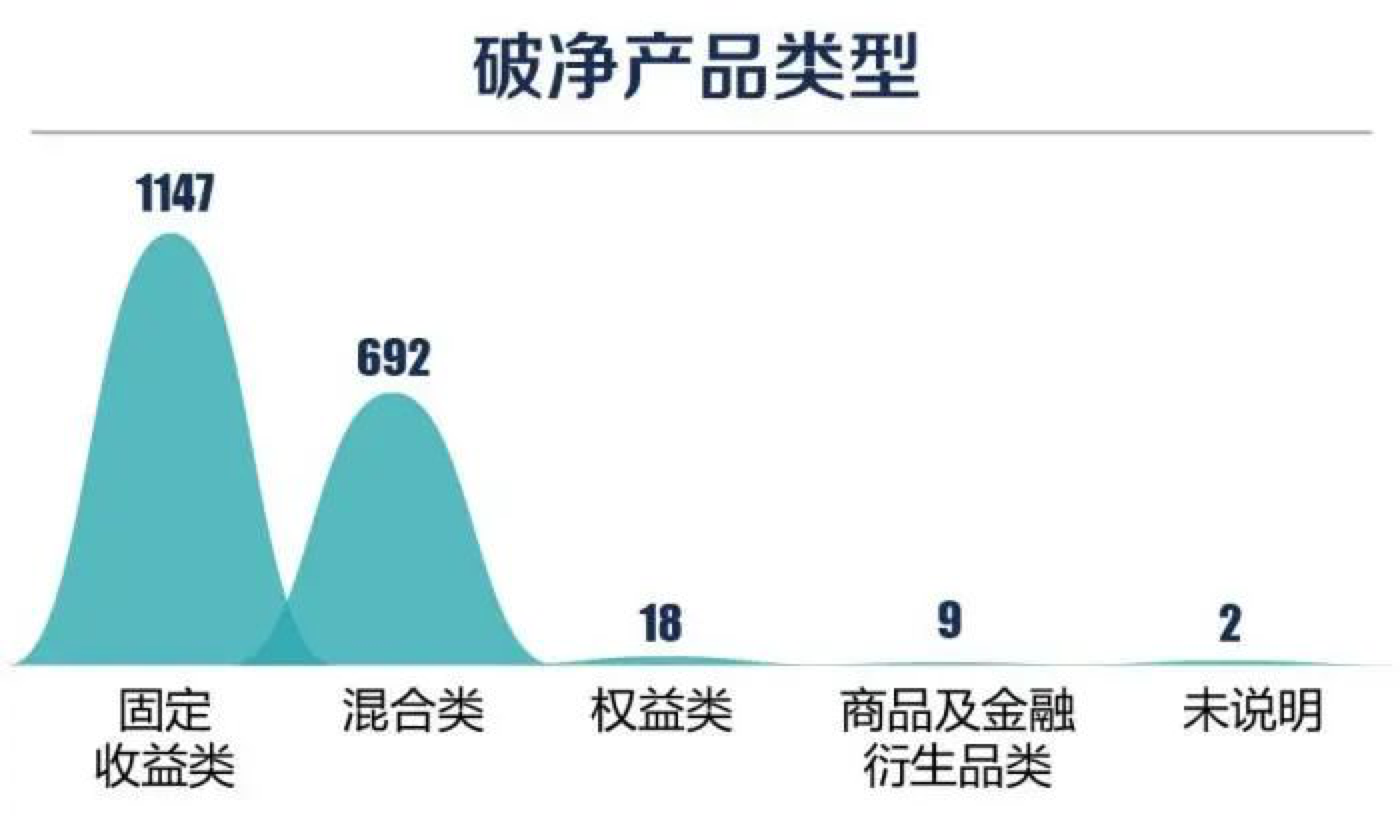

从产品类型来看,破净的理财产品以固定收益类为主,共有1147只,占总数的61.40%,其余的混合类、权益类、商品及金融衍生品类分别有692只、18只、2只。

固收类产品本身占比较高,破净比例自然也高。中国理财网数据显示,市场上的银行理财产品共32145只,其中固收类27323只,占比85.00%;权益类230只,混合类2315只。

业内人士表示,固收产品净值下降主要因为债市调整,但如果长期持有,大部分还是能获得票息收入的。

值得注意的是,南财理财通数据显示,1310只混合类产品近3月收益为负。

从风险等级来看,破净产品的风险等级集中在R3等级,为1090只,占比58.35%。其后占比从高到低依次是R2等级、R4等级、R1等级、R5等级,分别为727只、27只、15只、8只,占比38.92%、1.45%、0.80%、0.43%。

破净原因拆解

中信建投证券认为,理财产品纷纷破净的主要原因有四点:

第一,债券投资的收益率在下降。2021年,银行理财中债券资产占比为68.39%,经过一个月的震荡调整,债市目前收益率处于低位,不管是绝对收益还是相对利差等,都处在历史较低水平。

第二,权益市场波动大。2021年末,银行理财中权益资产规模1.02万亿,占比3.27%,其中:固收类产品、混合类产品、权益类产品、FOF等都有权益资产的配置。据测算,固定收益类产品中权益资产占比在0-3%;而混合类产品中,权益资产占比在12%-37%之间。今年初以来,权益市场的波动在加大,导致资产端收益率大幅波动。

第三,非标占比低。随着银行理财估值方法从成本法切换到市值法,非标资产只能用成本法核算,银行理财在资产端的配置中减少了非标资产的配置。2021年末非标资产占比仅8.4%,较上半年压降4.6%,而且大行理财公司的非标资产占比只有6%左右。非标类资产作为收益率相对较高的资产,占比下降后,收益稳定器的功效在下降。

第四,结构方面的原因。非标资产具有稳定投资收益率的功效,不受股债市场波动的影响,但是非标资产占比相对较小,无法抵消掉股债收益率的下降,这也导致破净理财产品的数量在增加。尤其是在债券和权益资产收益率大幅波动的背景下,非标资产稳定器功能就在下降。

招商证券银行业首席分析师廖志明认为,银行理财呈现公募基金化特征,进入真净值时代。未来银行理财应全面摈弃具体数值或区间数值的业绩比较基准,转向以指数为基础的业绩比较基准体系,建立完善的信息披露机制,及时正确披露信息,彻底破除刚性兑付。

– END –