面对资产管理行业的未来,你是改造者,还是被改造者?

摘要

2020年,对于资产管理公司而言是极具挑战的一年。几年来,行业一直面临着结构性压力,并且早已开始走向拐点,新冠疫情的爆发使这一局面更具挑战。未来五年,转型速度还会继续加快,迫使各家公司不断降本增益。

面对上述威胁,资产管理公司很好地维持了运营弹性。但是在全球前景风云突变、投资者需求也日新月异的情况下,行业应对转型必然是一个长期过程,目前仅仅是这个转型的开始。行业需要重新审视自身的目标和在社会中的定位。对于具体公司而言,则应当加强灵活性,提高增长预期,增强使命感。

从长期来看,资产管理行业应当从客户、人才、社会和财务四个维度衡量其创造的价值,为此需要采用多轨制增长策略,转变业务模式,并有效利用无机增长机会。资产管理公司还需要扩大客户群,大力推进投资民主化,帮助更多的人提高财务自由度,从而实现资产管理公司的增长目标。未来五年,资产管理行业将有机会改善业绩、提升目标,进而重塑未来,这一机会不容错过。

新冠疫情加速了资产管理行业当前发展趋势,在带来新压力的同时,也提供了绝佳的发展机遇,资产管理公司有可能抓住机遇,创造出更美好的未来。本文旨在探索疫情将对资产管理行业产生什么影响,资产管理公司能够以什么方式帮助客户和社会创建长期价值。

01 新冠疫情爆发之前,行业已经发生结构性调整,并开始走向拐点

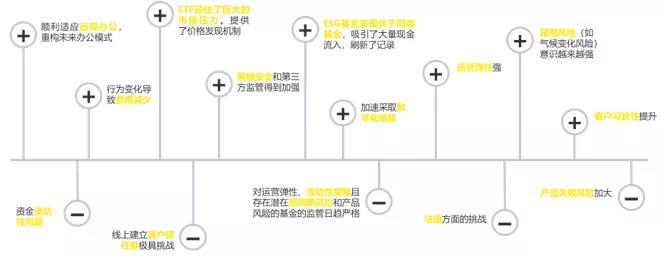

近年来,伴随着长期储蓄需求不断上升、更多的投资者关注非财务收益、资本倾向于流入收费低廉的产品和投资策略,以及科技开始对分销、运营和投资管理产生广泛影响,资产管理规模(AUM)和收入的增速逐步放缓,成本居高不下,利润空间日益收窄。

在这一背景下,2020年新冠疫情的爆发,不仅扰乱了金融市场,更暴露了资产管理行业的弱点,在加速了该行业的结构性转型的同时,引发了新的问题。对此,资产管理公司迅速作出回应,维持了运营弹性,打消了客户疑虑,转向了远程办公。

安永的研究表明,2020年大型资产管理公司资产管理规模的整体增速为14.6%。但具体来看,其中超过75%的规模增长来自市场走势,而大部分规模增长的净资金流入,都流向了少数公司。收入增速仅为3.6%,远低于资产管理规模增速,收入增速缓慢的原因,是投资者开始转向投资风险更低、收费低廉的资产。此外,由于费用增速高达6.1%,平均营业利润率下降了1.7个百分点。

02 2021-2025年:资产管理行业将面临更艰巨的挑战

对于资产管理公司而言,未来五年的形势会更为严峻。疫情加剧了地缘政治的不确定性,许多国家可能需要数年时间,才能恢复至之前的生产水平。金融市场在2020年背离了实体经济,此后可能会进行相应调整,或者在较长的一段时间内表现欠佳。

投资者的需求可能进一步复杂化。所有客户群体对定制化投资解决方案、投资顾问和投资者教育、实时个性化服务以及非财务目标整合的需求将不断增加;当然,除此之外,客户也会要求降低费用、要求产品/服务更加物有所值。

资产管理公司还将面临越来越严重的利润缩水。随着竞争越发激烈、监管日趋严格,各类资产的管理费都将不断被压缩,同时,向低利润率策略转型也会导致收入降低。除此之外,受经济和人口因素影响,净资金流入将从历史3%-4%的水平,降至每年2%左右。另一方面,投资新产品和新技术的需求也会导致费用攀升。

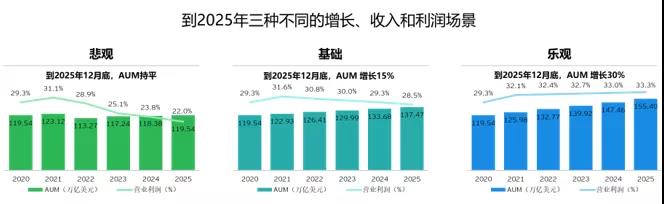

我们就2021-2025年资产管理行业发展设定了三种场景。根据模型显示,在基础场景下,假设资产管理规模五年内实现15%的增长,平均营业利润率预计将下降0.8个百分点。而由于“赢家通吃”现象,大多数公司的利润率下跌速度,实际会比这更快。若事实果然如此,许多资产管理公司——尤其是缺乏明显差异化的中小型公司——要以现有模式生存下去,会更加举步维艰。

此外,安永的模型还显示,在悲观场景下(经过市场修正后,资产管理规模在未来五年内持平),未来5年通胀担忧可能导致市场大幅回调,加上管理费缓慢、持续压缩,以及资产配置趋于保守,平均营业利润率将下降7.3个百分点;在乐观场景下,资产管理规模在未来五年内增长30%,管理费持续压缩,加上资产配置持续向另类投资和被动产品倾斜,平均营业利润率将上涨4%。

03 资产管理公司如何应对

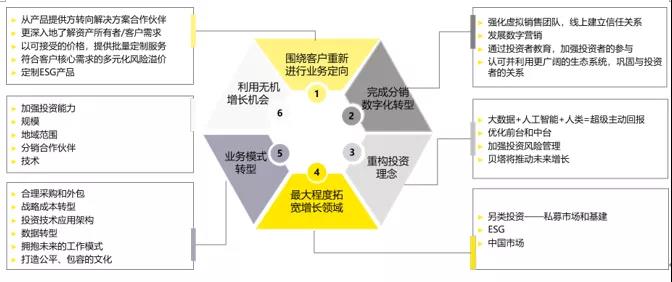

面对越来越高的不稳定性和越来越严峻的挑战,资产管理公司要想站稳脚跟,就需要对其策略和业务模式作出重大变革。公司必须采取多样的增长途径,大力投资数据和技术,灵活采用合伙、协作和兼并模式。要想避免利润不断被摊薄,公司还有一个机会,那就是进行战略成本转型。对一家典型的中型公司而言,采用这一办法,最高可以降低15%的成本,并借此加快对科技和创新的投资。

资产管理公司要想实现战略成本转型,需要提高对有机和无机增长策略的投入。资产管理公司应当结合六个关键战略要素,制定多轨制增长策略,在疫情造成的多变形势下不断前行。

1、围绕客户重新进行业务定向

资产管理公司必须围绕客户需求,提供清晰的解决方案,实现投资者的财务目标和非财务目标。

2、完成分销数字化转型

数字化转型是强化投资者关系、加深了解、实现个性化体验、加强投资者参与的关键。

3、重构投资理念

技术为投资组合管理带来了前所未有的创新,能够帮助具有适当能力的资产管理公司重构投资理念和投资运营。

4、最大程度拓宽增长领域

能否优化投资业绩,取决于关键增长领域的投资情况,但是竞争压力越来越大,意味着资产管理公司需要同时打造自身差异化能力。

5、业务模式转型

能否在大力提高效率的同时持续改善绩效,取决于资产管理公司能否转变业务模式。

6、利用无机增长机会

在实现战略增长目标、发展差异化领域和实现业务转型方面,并购交易作为一种工具,将发挥越来越重要的作用。

04 2025年之后的世界

资产管理公司不仅需要改变当前的业绩表现,还必须为一系列未来情景做好规划。我们相信,行业内的最终赢家将是那些能够驾驭日益复杂、多变的世界,创造长期价值的公司。

基于未来十年内行业可能出现的赋能因素和结构特征,我们提出了10个在2030年之前可能出现的情景,资产管理公司应立即行动起来,评估各情景发生的可能性、可能发生的时间以及对业务的潜在影响,针对这些可能出现的“现实”制定应对计划。

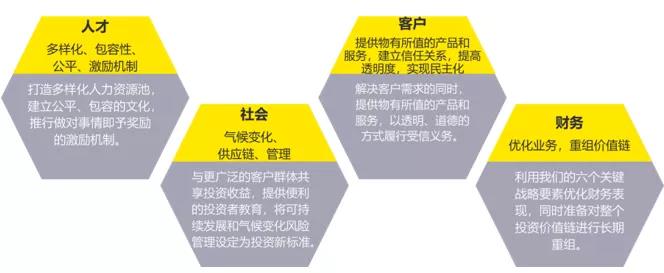

05 重新定义资产管理目标

世界要繁荣发展,就需要普及金融服务;要普及金融服务,就需要提高资产管理效率。我们认为,创造长期价值将使行业在升级目标的同时提升绩效。安永研究表明资产管理公司应将客户、人才、社会和财务视为衡量长期价值的维度。能否在这些维度创造价值,是判断资产管理公司能否取得可持续成功的基准。

06 结语

对资产管理行业及其利益相关方而言,交付长期价值从未像现在这样重要。世界终将会从新冠疫情中恢复过来,经济也终将复苏,但未来的需求也会发生改变。我们需要确保把握住这个升级资产管理目标的机会,为投资者和社会创造更多的价值。

-END-

来源:安永EY

声明:本文仅代表作者个人观点,不构成投资意见,并不代表本平台立场。文中的论述和观点,敬请读者注意判断。