香港家族办公室的设立和考量

为进一步推动香港成为全球的资产管理中心,香港特区政府早前建议对在港经营的单一家族办公室(以下简称“家办”)业务提供税务豁免,并于2022年3月8日发布了相关政策咨询文件。此次税务豁免政策主要是对超高净值人士和家族,通过投资控股工具公司(以下简称“投资工具”)进行投资的收益提供税务处理上的确定性,从而吸引更多家族办公室在香港设立及营运。

有鉴于此,为了使高净值家族群体能够尽早把握香港家办的机遇,毕马威私人和家族企业服务团队于2022年4月28日举办了线上直播。本次直播话题聚焦香港家族办公室税收豁免新政草案,并对设立家办及享受香港家办税收豁免政策的关键因素进行了介绍。毕马威中国华南区私人和家族企业主管合伙人唐艳茜女士作为线上直播主持人,在直播的开始对中国家族办公室的现状发展分享了洞见,其后毕马威中国私人和家族企业服务主管合伙人杨嘉燕女士、毕马威中国私人和家族企业税务合伙人梁爱丽女士和李文杲先生进行线上分享,从独特的视角第一时间为大家就拟推出的香港家办税收豁免政策的背景、具体内容和行动方案进行了解读。

在之后的圆桌论坛讨论中,主讲者就行业内针对家办税收豁免的热门话题进行了讨论。我们将圆桌论坛中的关键讨论议题整理如下,供大家参考。

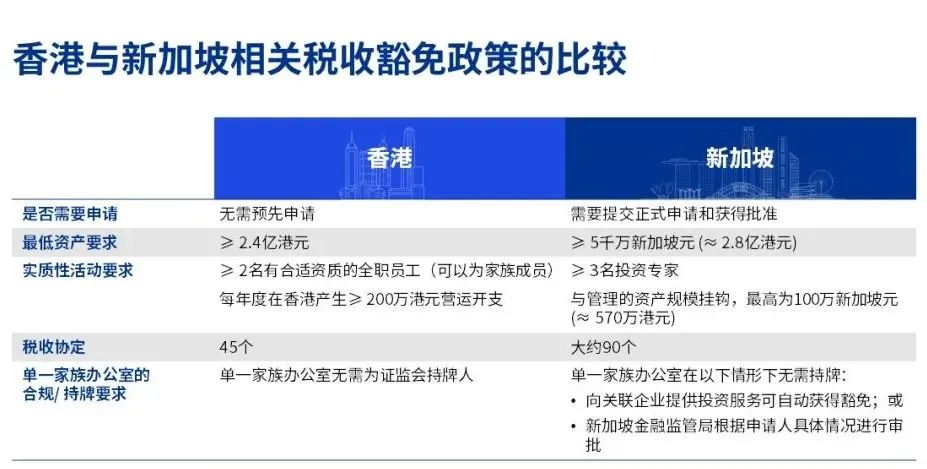

1、我们了解到新加坡在几年前出台了家办税收豁免政策,并在最近4月18日进行了政策和监管的更新升级,能否分享一下香港与新加坡家办税收豁免政策的区别?

梁爱丽女士回答:

香港和新加坡与家办相关的税收豁免政策的比较可参见下图:

大体上来说,香港和新加坡两地对于家办管理资产的规模和对于投资工具的实质要求相类似,一般而言在香港和新加坡的单一家办无需申请牌照。新加坡相对于香港而言有更多税收协定。

二者之间较明显的区别在于是否需要就享受税收豁免进行预先申请。在香港地区,单一家办无需就享受税收豁免政策预先进行申请,只需在进行年度香港利得税申报时,在税表里勾选相应的选项作出选择。而在新加坡,申请人需要事先提交申请并在取得批准后才可以享受税收豁免,批准后当年度不得更改投资工具的投资策略,每一次增加新的投资工具需另外提交申请并取得批准。相对而言,香港更便利。

杨嘉燕女士补充道:

虽然听起来大体上在香港和新加坡享受税收豁免的政策是比较类似,但是,家办除了负责管理财富以外,还有如下其他重要的功能:

因此,除了考虑家族投资取得的收益在当地的税务影响外,家族在确定家办的选址时还需要综合考虑多种因素,就着其功能考虑候选地是否有成熟的专业服务和人才配套可以为家庭投资组建一个专业管理团队、是否可以有便利的渠道进行投融资、当地是否有健全的监管框架和法律体系以及家族是否适应当地的文化、生活、教育环境等。

2、香港针对家办的税收豁免政策可以为家族的投资带来什么价值呢?

李文杲先生回答:

我们看到高净值客户常用的三种投资方式以及其主要的考量如下:

有了香港家办税收豁免政策后,主要价值有以下三点:

- 为投资工具来源自合资格资产的收入的税务处理提供确定性。如投资工具可以享受税收豁免,投资工具将无需对所出售的资产为长期或短期资产进行人为判断。

- 来源自短期香港金融资产投资(如经营港股买卖)的收入将可以免征香港利得税。

- 无需担心离岸投资控股工具 (例如 BVI 公司)的投资收入没有进行税务申报而存在潜在税务风险。

3、如果内地家族考虑在香港设立家办享受税收豁免会遇到哪些问题?需要关注哪些地方呢?

杨嘉燕女士回答:

在共同汇报标准(CRS)相关要求下,投资工具如在香港金融机构(如银行)开户,投资工具及其控制人信息可能会被金融机构提交给香港税务局,并被交换给内地税务局。

在个人所得税法下,投资工具设在税负明显偏低的国家并且为中国税务居民控制,在无合理经营需要对归属于居民个人的利润不作分配或减少分配,中国税务机关有权将未分配利润视作已分配给中国税务居民,对中国税务居民进行征税。因此,个人在设计家办架构时必须清楚了解家族目的,除了需考虑投资架构层面的税务影响,也需要考虑顶层投资架构在税务层面可能产生的责任和义务。

4、在市场上看到有许多家族使用家族信托来管理家族资产以便于家族资产的传承。这和现在香港拟推出的针对家办的税收豁免政策有什么区别呢?

杨嘉燕女士回答:

拥有家族信托和设立家办可以出于完全不同的目的,而家族已设有家族信托下要享受香港家办税收豁免政策是没有冲突的。信托本身可以作为投资工具享受税收豁免。

一个普遍的误解是海外信托下的投资完全不用缴纳税款。但是在信托日常运营层面上如果许多投资决策和管理都在香港进行,其收益有可能需要在香港缴纳利得税。

如果需要以信托来作为投资工具的免税主体,家族主要的考虑因素是信托结构能否满足全资和实际受益持都是符合定义的家族成员的要求。家族应审阅相关文件,例如信托契约和意愿书是否列明受益人为家庭成员,才能享受税务优惠。

我们希望当条例草案公布后具体细节会更明确。在这之前,我们建议家族审视现有的信托结构,预先准备。

5、香港家办草案已经出台了一段时间了,市场对于香港家办税收豁免政策的反应如何?

梁爱丽女士和李文杲先生共同回答:

目前市场普遍对税收豁免政策表示欢迎,认为可以对现有的投资带来税务上的优惠,特别是对于那些把大部分资产投入在金融产品和私营公司的家族而言,在税收豁免政策下,有部分原本来源自香港的买卖短期金融资产(如经营港股买卖)的收入可获得免税。另一方面,税收豁免也为来源自合资格资产的收入在香港税收处理上提供了确定性,无需就所出售资产是否符合资本性收益而获得税务豁免进行人为判断。

一部分家族对于税收豁免政策持观望态度,主要原因是咨询文件的内容现为高度概括,有一些要求并未在咨询文件展开细说,市场现在对于税收豁免政策中针对人员、营运开支等的具体要求存在疑问。期待香港政府在收到行业内对咨询文件的意见后,会对税收豁免所需满足的条件以及合资格资产清单进行放宽。

6、由于目前法规还存在不确定性,感兴趣的家族是否应该等到法规出来再采取行动?

梁爱丽女士回答:

根据我们的经验,一般而言法规的总体框架不会大改,主要会针对细节进行调整。因此,想尽快享受税收优惠的家族已经可以开始着手进行一些前期工作,包括以下方面:

- 对现有投资工具进行审视,确定是否存在历史风险;

- 考虑哪些家族成员的资产要由同一个家族办公室进行管理,实现规模经济;

- 考虑应放到投资架构下的资产类别;

- 如何设计相应的投资架构;及

- 人员和资源的安排。

等待最终法规出台后,家族可以对投资架构进行适度调整,从而以最快速度享受到税收优惠。

7、什么类型的家族会从香港拟推出的单一家办税收豁免政策中得益?如果家族希望采纳这个税务优惠制度,他们需要考虑哪些关键因素?

杨嘉燕女士回答:

拥有投资的所有家族都可以在新的税务优惠制度中受益。家族应该仔细考虑利用这个制度来更好的协助财富管理和搭建最有税务效率的架构。只要符合条件,大部分资产投入在金融产品和私营公司的家族都可以享受良好的税务优惠。

家族可参照以下步骤考虑是否享受税务优惠制度:

本文内容仅供一般参考用,并非针对任何个人或团体的个别或特定情况而提供。虽然我们已致力提供准确和及时的资料,但我们不能保证这些资料在阁下收取时或日后仍然准确。任何人士不应在没有详细考虑相关的情况及获取适当的专业意见下依据所载内容行事。本文所有提供的内容均不应被视为正式的审计、会计或法律建议。